ICMS para Nota Fiscal

Configurações

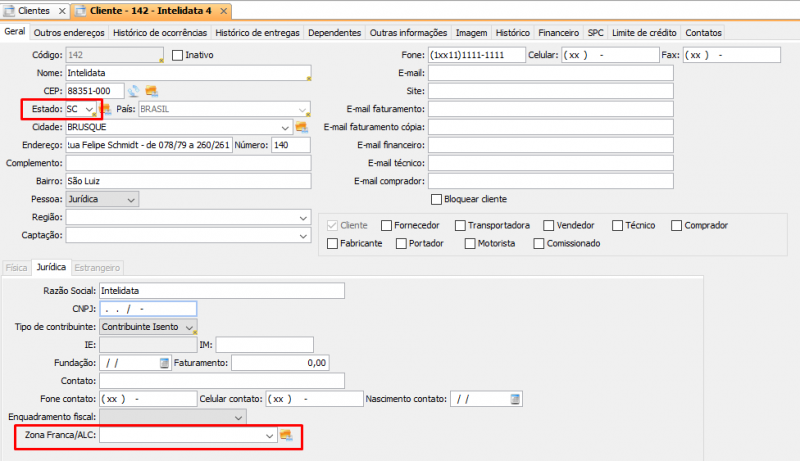

As configurações a seguir para o cálculo do ICMS, irão buscar o Estado ou a Zona Franca e/ou Área de Livre Comércio (informados no cadastro do cliente/fornecedor);

Situação tributária

A situação tributária tem por objetivo indicar a tributação do produto na nota fiscal.

Para as empresas de Lucro Real ou Lucro Presumido, é necessário configurar a CST (Código da situação tributária). A CST possui um código com dois caracteres numéricos. Confira a tabela abaixo:

CST – Código da situação tributária

| CST – Código da situação tributária | |||||

|---|---|---|---|---|---|

| Código | Descrição | Calcula ICMS | Diferimento | Redução de base | Calcula ICMS ST |

| 00 | Tributada integralmente | Sim | Não | Não | Não |

| 10 | Tributada e com cobrança do ICMS por substituição tributária | Sim | Não | Não | Sim |

| 20 | Com redução de base de cálculo | Sim | Não | Sim | Não |

| 30 | Isenta ou não tributada e com cobrança do ICMS por substituição tributária | Não | Não | Não | Sim |

| 40 | Isenta | Não | Não | Não | Não |

| 41 | Não tributada | Não | Não | Não | Não |

| 50 | Suspensão | Não | Não | Não | Não |

| 51 | Diferimento | Sim | Sim | Sim | Não |

| 60 | ICMS cobrado anteriormente por substituição tributária | Não | Não | Não | Não |

| 70 | Com redução de base de cálculo e cobrança do ICMS por substituição tributária | Sim | Não | Sim | Sim |

| 90 | Outras | Sim | Sim | Sim | Sim |

Nas empresas do Simples Nacional, a situação tributária é denominada CSOSN (Código da situação da operação no Simples Nacional). A CSOSN possui um código com três caracteres numéricos. Confira a tabela abaixo:

CSOSN – Código da situação da operação no Simples Nacional

| CSOSN – Código da situação da operação no Simples Nacional | ||||

|---|---|---|---|---|

| Código | Descrição | Calcula ICMS | Permissão de Crédito | Calcula ICMS ST |

| 101 | Tributada pelo Simples Nacional com permissão de crédito | Não | Sim | Não |

| 102 | Tributada pelo Simples Nacional sem permissão de crédito | Não | Não | Não |

| 103 | Isenção do ICMS no Simples Nacional para faixa de receita bruta | Não | Não | Não |

| 201 | Tributada pelo Simples Nacional com permissão de crédito e com cobrança do ICMS por substituição tributária | Não | Sim | Sim |

| 202 | Tributada pelo Simples Nacional sem permissão de crédito e com cobrança do ICMS por substituição tributária | Não | Não | Sim |

| 203 | Isenção do ICMS no Simples Nacional para faixa de receita bruta e com cobrança do ICMS por substituição tributária | Não | Não | Sim |

| 300 | Imune | Não | Não | Não |

| 400 | Não tributada pelo Simples Nacional | Não | Não | Não |

| 500 | ICMS cobrado anteriormente por substituição tributária (substituído) ou por antecipação | Não | Não | Não |

| 900 | Outros | Sim | Sim | Sim |

Configuração CST/CSOSN

A CST/CSOSN pode ser configurada em três cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

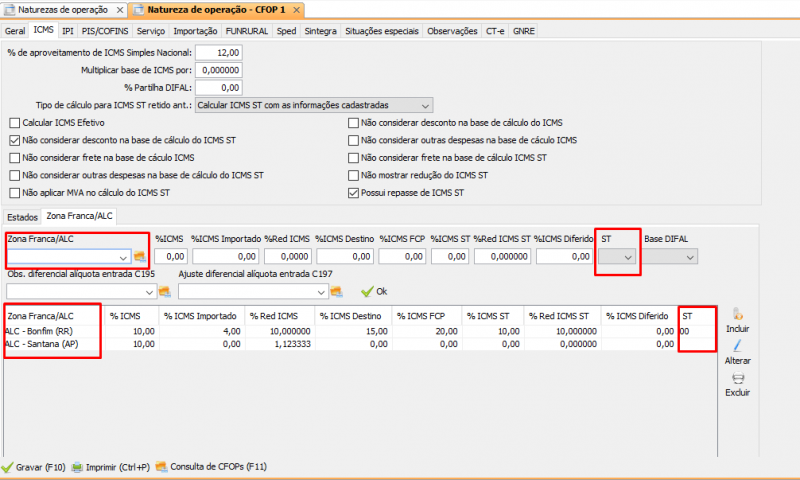

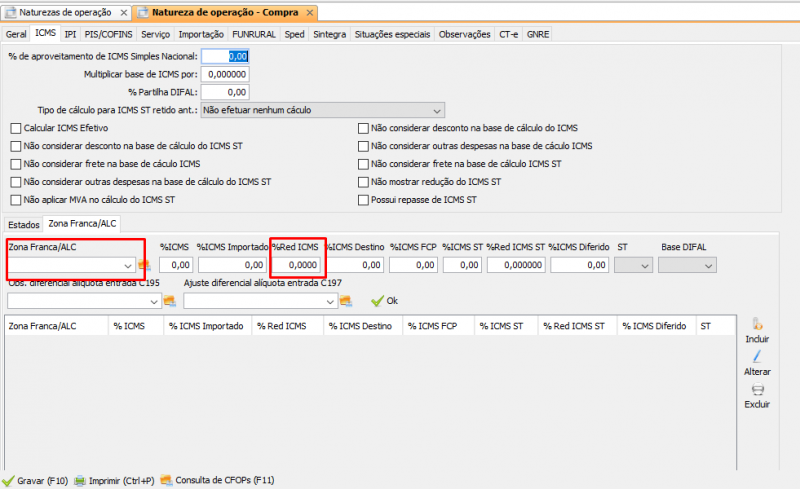

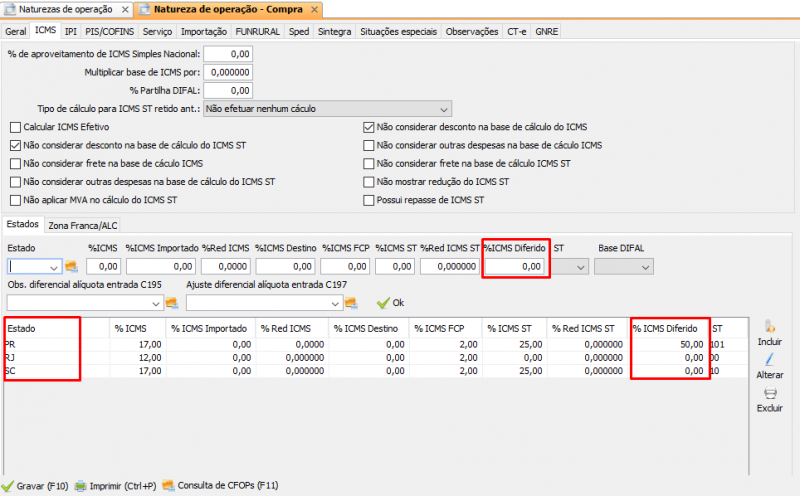

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Zona Franca/ALC, preencha os campos Zona Franca/ALC e ST:

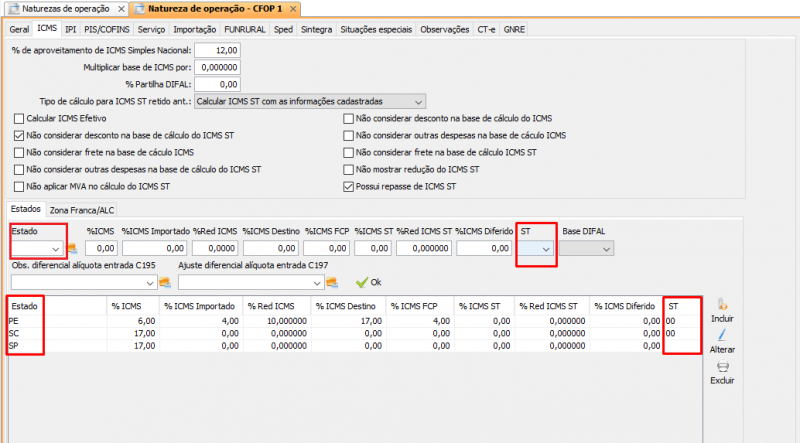

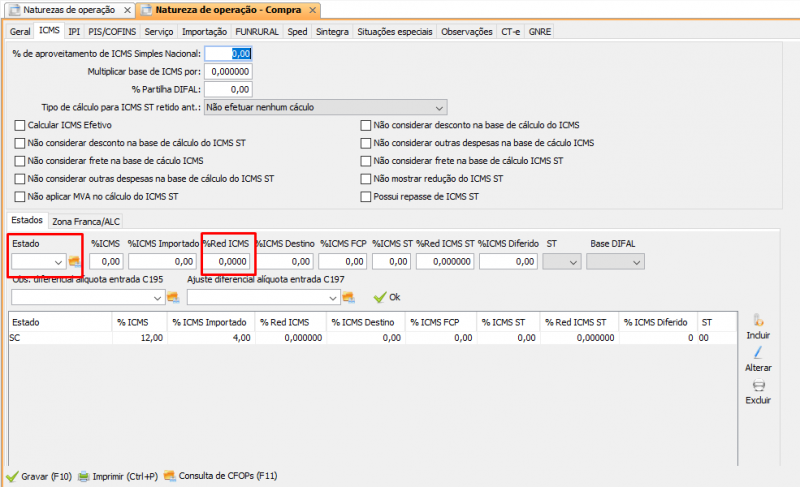

2- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Estados, preencha os campos Estado e ST:

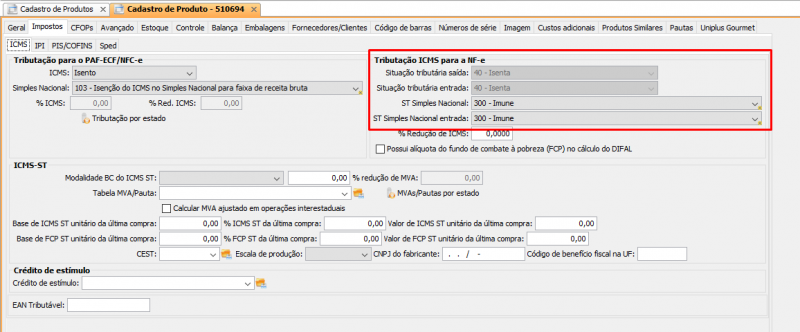

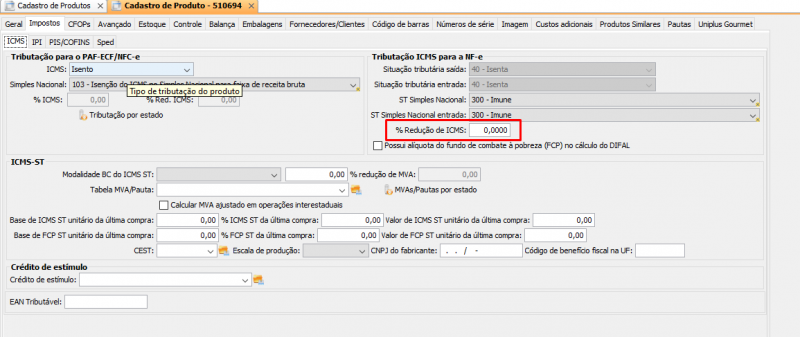

3- No cadastro do produto → Aba Imposto, preencha os campos Situação tributária saída/entrada e ST Simples nacional/entrada:

Em alguns casos, pode ser interessante criar uma tabela para conversão entre CST ←→ CSOSN. Para entender como isso pode ser feito, consulte este artigo.

Base de cálculo

A base de cálculo é o valor que será aplicado à alíquota para chegar ao valor do ICMS.

Redução da base de cálculo

A redução da base de cálculo do ICMS pode ser considerada uma isenção parcial.

A alíquota para redução da base de cálculo pode ser configurada em três cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Zona Franca/ALC, preencha os campos Zona Franca/ALC e %Red ICMS:

2- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Estados, preencha os campos Estado e %Red ICMS:

3- No cadastro do produto → Aba Imposto, preencha o campo % Redução de ICMS:

Outras configurações para a base de cálculo

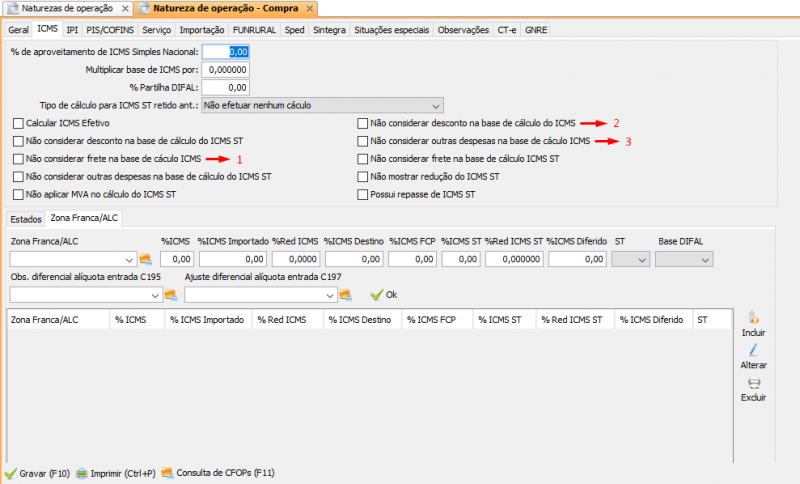

Existem algumas configurações que podem aumentar ou diminuir a base de cálculo do ICMS, e essas, se encontram na Natureza de operação → Aba ICMS. Confira as opções abaixo:

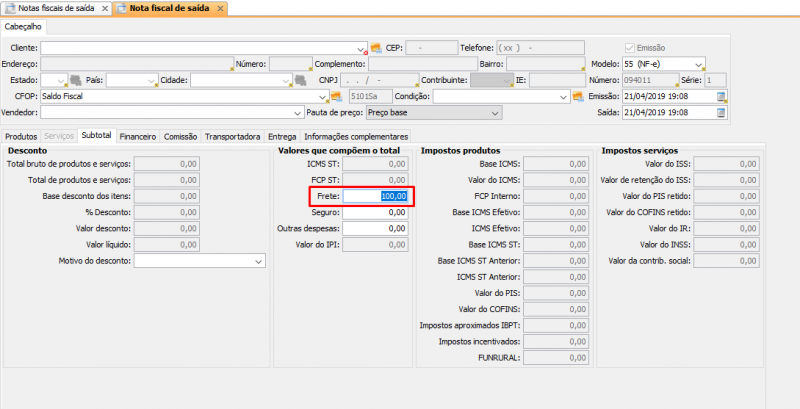

1- Não considerar frete na base de cálculo ICMS: quando marcada, o valor do frete do item não será somado na base de cálculo do ICMS. O valor do frete é referente ao valor rateado para o item, e é informado na nota fiscal. Confira o exemplo:

2- Não considerar desconto na base de cálculo do ICMS: quando marcada, o valor do desconto não diminui a base de cálculo, ou seja, a base de cálculo do ICMS fica com o valor bruto;

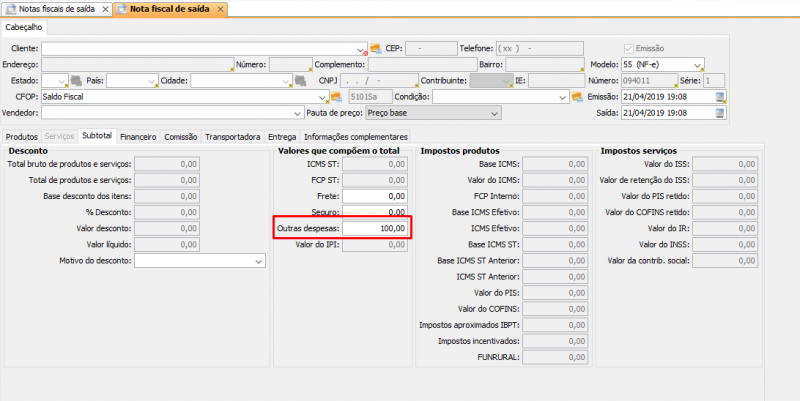

3- Não considerar outras despesas na base de cálculo ICMS: quando marcada, o valor das outras despesas do item não será somado na base de cálculo do ICMS. O valor das outras despesas é referente ao valor rateado para o item, e é informado na nota fiscal. Confira o exemplo:

Alíquota

A alíquota pode ser configurada em cinco cadastros que seguem uma ordem de prioridade. Neste caso o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

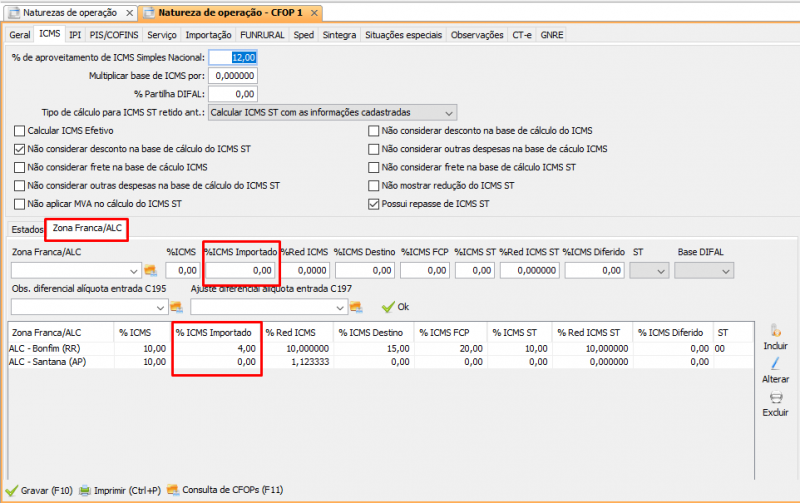

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → aba ICMS → aba Zona Franca/ALC, informe o %ICMS Importado;

Para que a alíquota seja utilizada é necessário que este campo esteja preenchido e o produto tenha origem igual a 1, 2, 3 ou 8.

2- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → aba ICMS → aba Zona Franca/ALC informe o %ICMS;

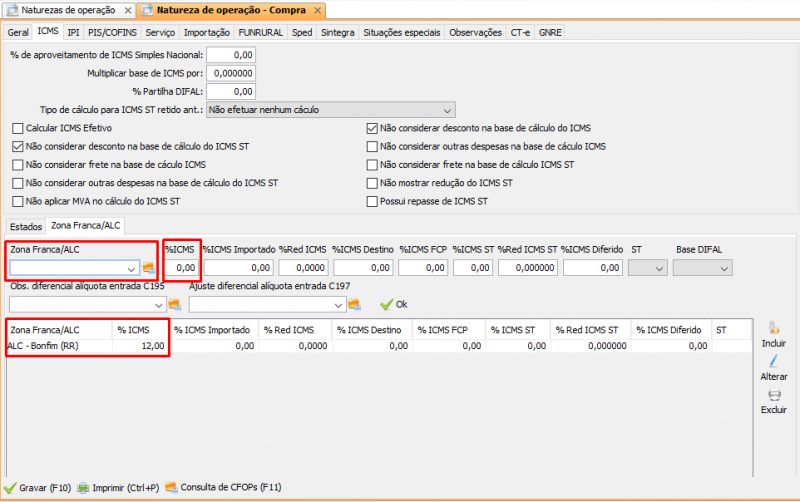

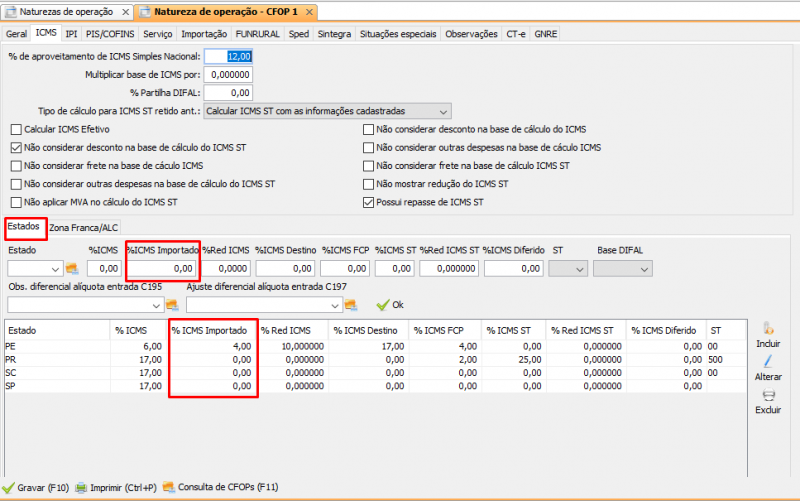

3- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → aba ICMS → aba Estados, informe o %ICMS Importado.

Para que a alíquota seja utilizada é necessário que este campo esteja preenchido e o produto tenha origem igual a 1, 2, 3 ou 8;

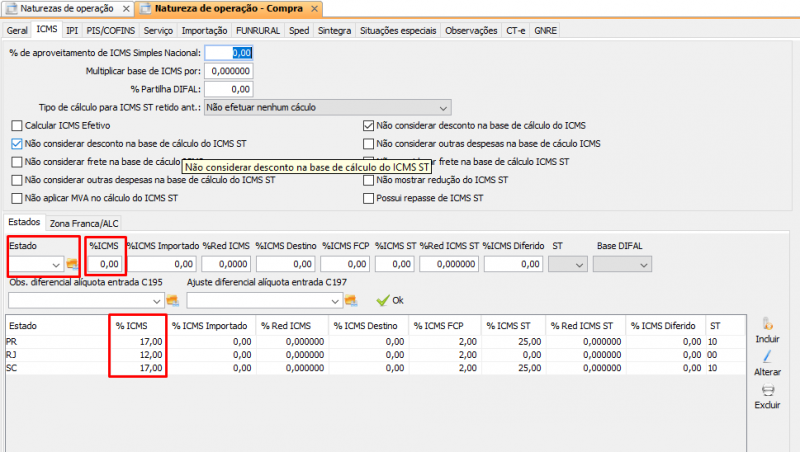

4- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → aba ICMS → aba Estados informe o %ICMS:

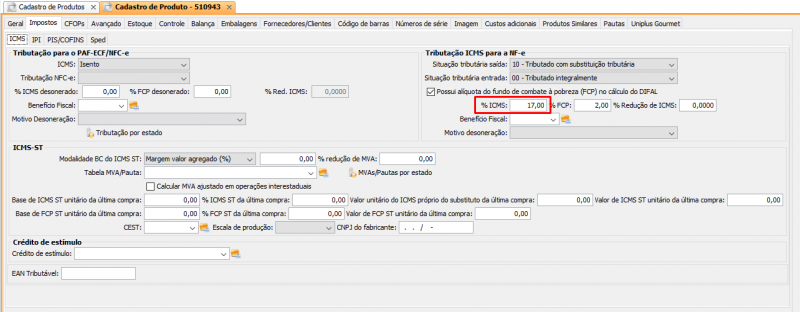

5- No cadastro do produto → aba Impostos, preencha o campo %ICMS:

Fundo de Combate à Pobreza (FCP) interno

O Fundo de Combate à Pobreza (FCP) através do ICMS tem o objetivo de diminuir a desigualdade entre os estados. A legislação estadual é que define a alíquota e se o produto possui FCP ou não.

O FCP interno é calculado para vendas dentro do estado.

A base de cálculo pela qual a alíquota será aplicada é a mesma do ICMS.

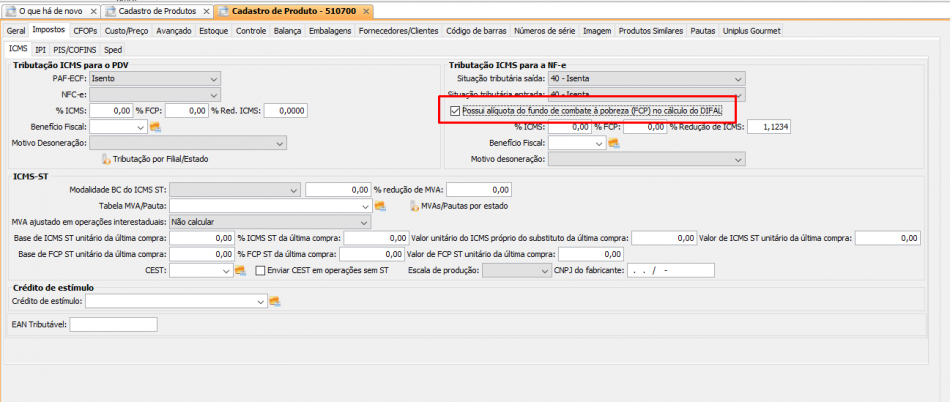

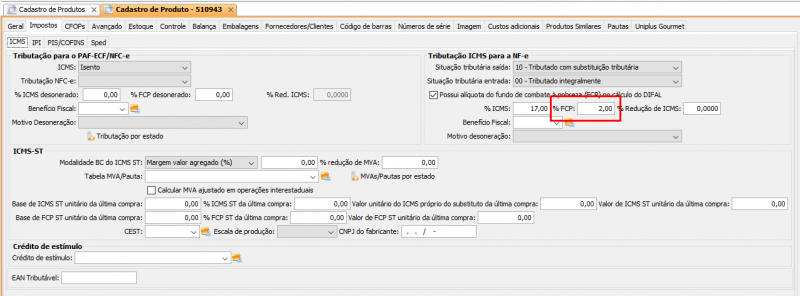

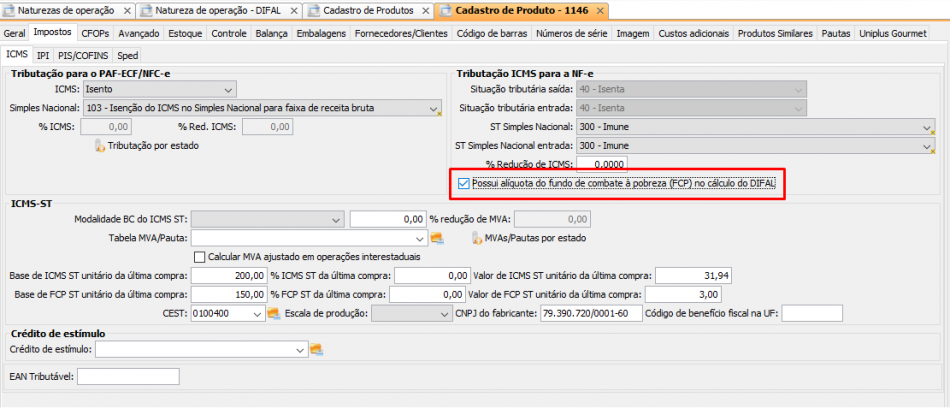

Para realizar o cálculo, no cadastro de produto habilite a opção Possui alíquota do fundo de combate à pobreza (FCP) no cálculo do DIFAL;

A alíquota do FCP pode ser configurada em três cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

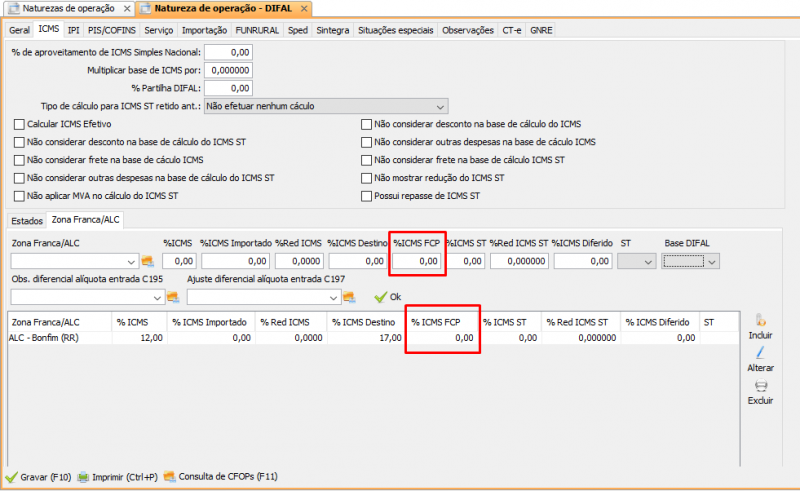

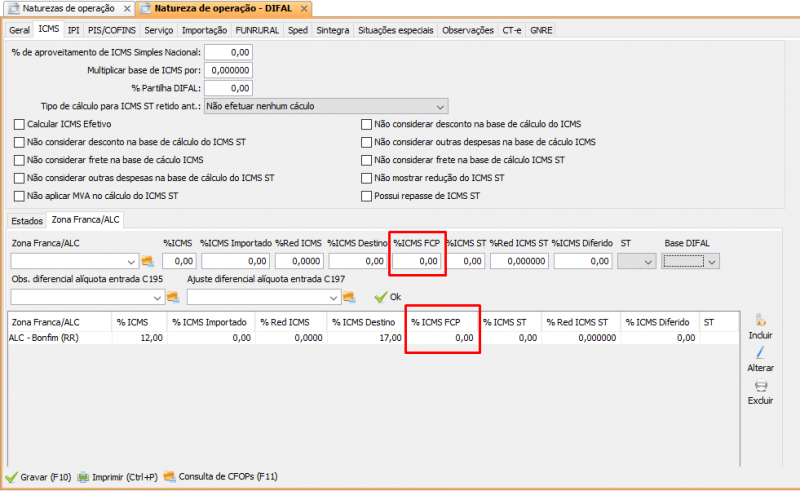

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → aba ICMS → aba Zona Franca/ALC, preencha o campo % ICMS FCP:

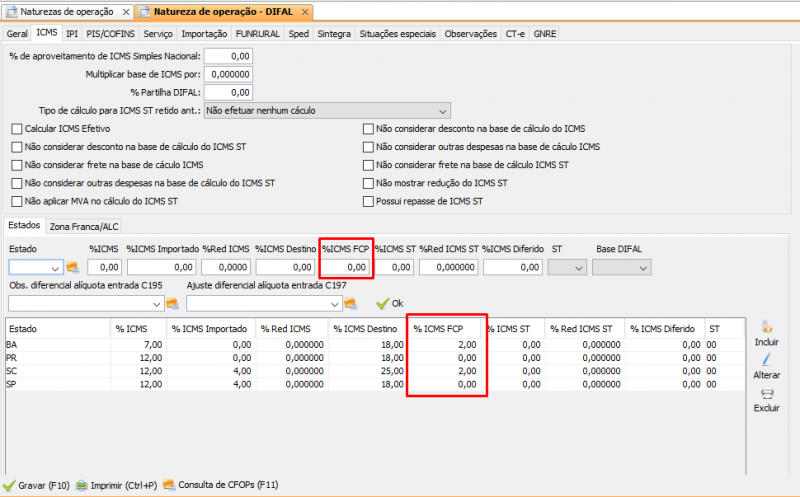

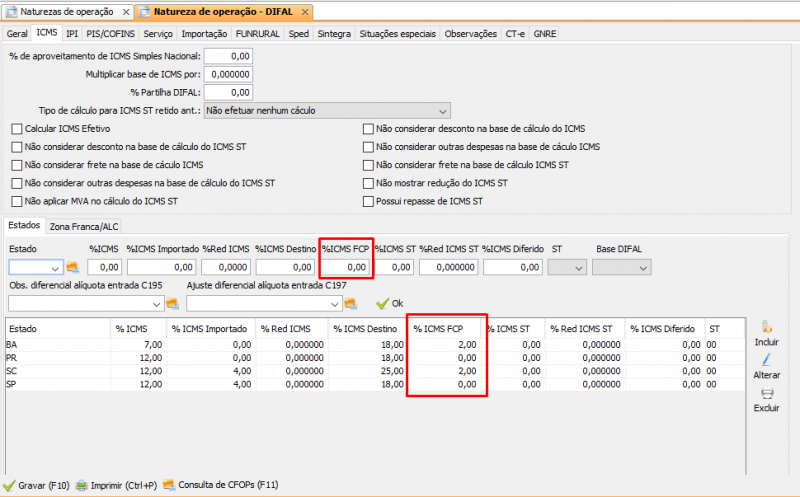

2- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → aba ICMS → aba Estados, preencha o campo % ICMS FCP:

3- No cadastro do produto → Aba Impostos, preencha o campo % FCP:

Diferido

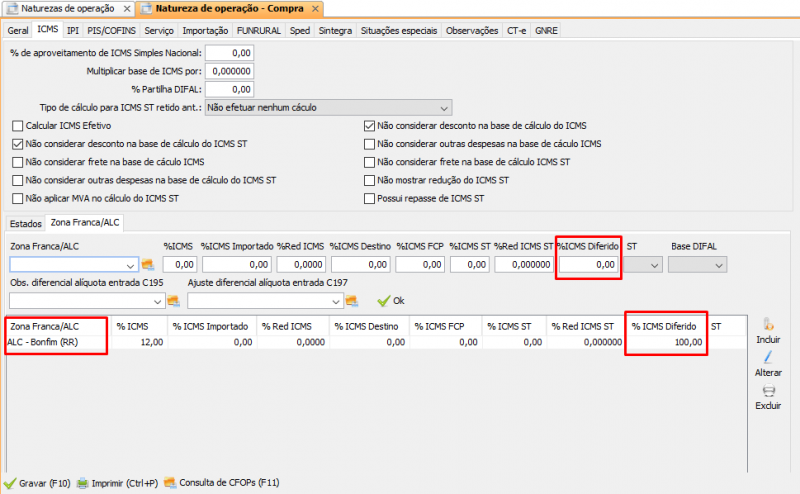

O Diferimento do ICMS é a transferência do pagamento do tributo para a etapa posterior ao fator gerador da obrigação. O ICMS pode ser diferido total (100%), ou parcial;

Somente as situações tributárias 51 e 90 calculam o ICMS diferido;

A alíquota de diferimento pode ser configurada em dois cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Zona Franca/ALC, Informe o % ICMS Diferido:

2- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Estados, informe o %ICMS Diferido:

Importação

A nota fiscal de importação é o documento de compra de mercadoria do exterior. Com esse documento, será habilitado o trânsito da mercadoria do armazém até ao comprador.

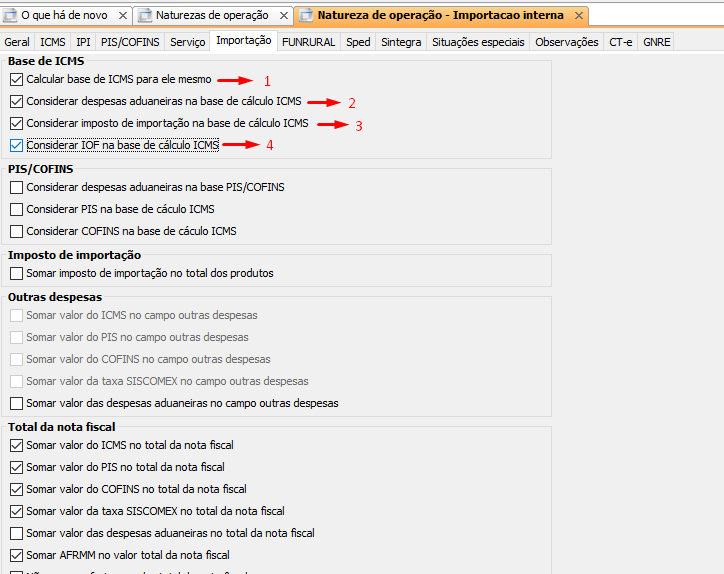

Na Natureza de operação → Aba Importação, conforme imagem abaixo, é possível efetuar algumas configurações específicas para as notas de importação:

Confira abaixo a funcionalidade de cada uma das configurações destacadas;

1- Calcular base de ICMS para ele mesmo: É o ICMS “por dentro”. Ele está integrado na sua própria base de cálculo e utilizará a seguinte formula: Base de cálculo = Base de cálculo / ((100 – Alíquota do ICMS) / 100)

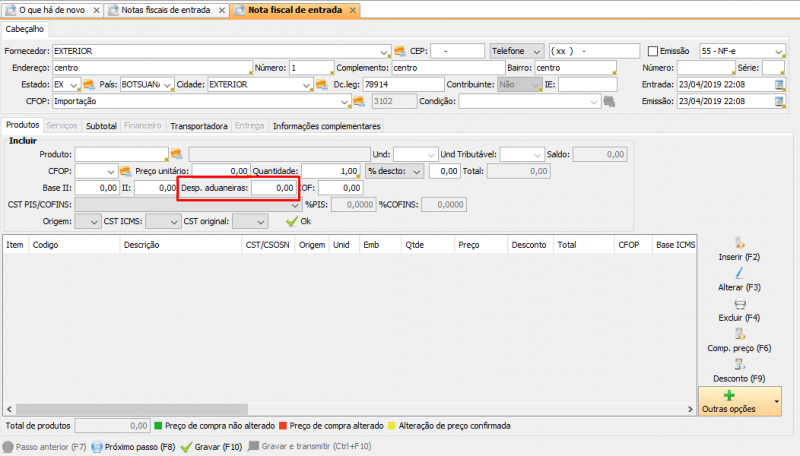

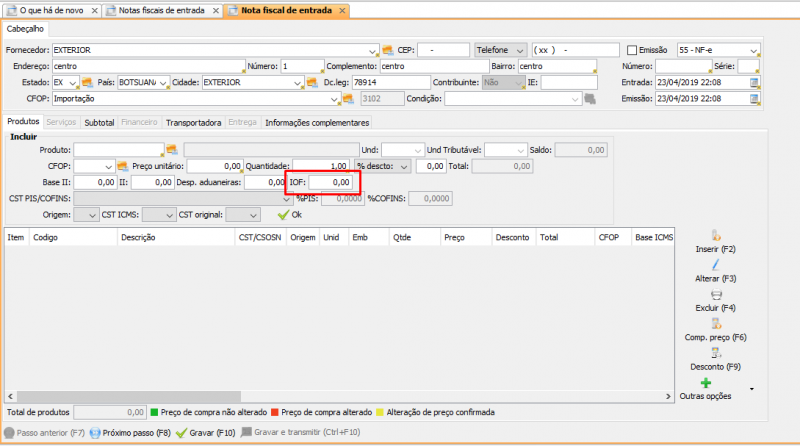

2- Considerar despesas aduaneira na base de cálculo ICMS: O valor informado no campo despesas aduaneiras do item da nota fiscal será somado na base de cálculo:

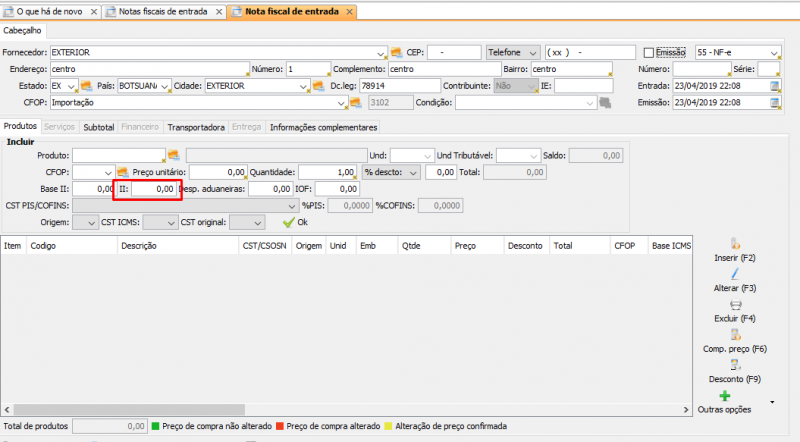

3- Considerar imposto de importação na base de cálculo ICMS: O valor informado no campo imposto de importação do item da nota fiscal será somado na base de cálculo:

4- Considerar IOF na base de cálculo ICMS: O valor informado no campo IOF do item da nota fiscal será somado na base de cálculo:

DIFAL – EC 87/15

A emenda constitucional 87/15, define a partilha do diferencial de alíquota em operações interestaduais que se destinam a consumidor final não contribuinte;

Até 2018, o valor do diferencial, era partilhado entre o estado de origem e destino. A partir de 2019, todo o valor do diferencial (100%) passou a ficar para o estado de destino. É possível verificar a partilha na tabela abaixo:

Partilha do diferencial de ICMS

| Partilha do diferencial de ICMS | ||

|---|---|---|

| Ano | % Estado de destino | % Estado de origem |

| 2016 | 40% | 60% |

| 2017 | 60% | 40% |

| 2018 | 80% | 20% |

| 2019 | 100% | 0% |

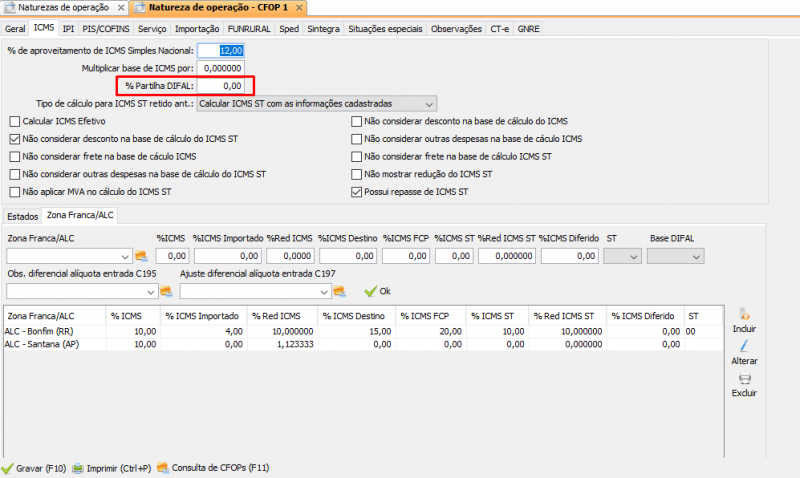

Atenção: não é necessário configurar o % de partilha, exceto em notas de devolução que referenciam documentos de anos anteriores ao atual. Nesse tipo de situação, na Natureza de Operação → Aba ICMS, preencha o campo % Partilha DIFAL do estado de destino para o ano do documento que está sendo devolvido:

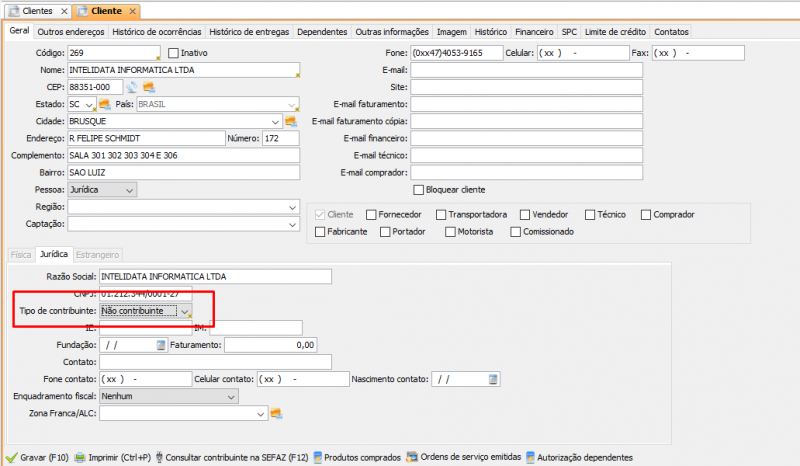

Como o DIFAL é utilizado em Não contribuintes de ICMS, o mesmo apenas será calculado se o cliente/fornecedor for Não contribuinte, conforme imagem abaixo:

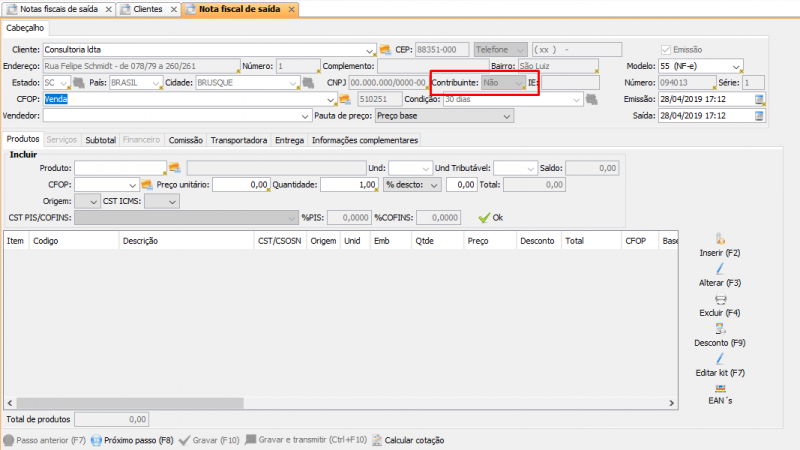

Ao emitir uma nota fiscal, também é possível verificar se o cliente/fornecedor é contribuinte ou não de ICMS através do campo “Contribuinte”, conforme destacado na imagem abaixo:

De acordo com cada estado, a base de cálculo do DIFAL pode ser configurada de duas formas:

- Simples: a mesma base de cálculo do ICMS;

- Dupla: é a base do ICMS, considerando-o por dentro. A seguinte fórmula é utilizada: Base de cálculo do ICMS = (Base de cálculo do ICMS – Valor do ICMS) / ((100 – % ICMS Destino) / 100).

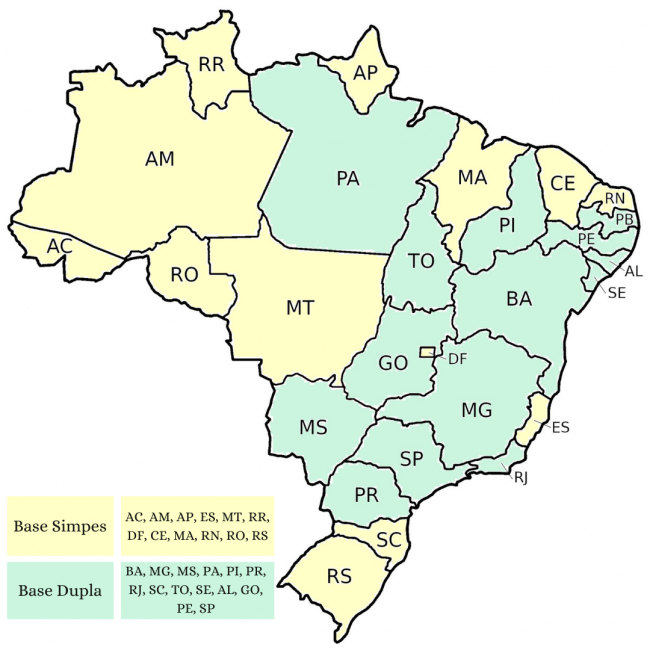

Veja na imagem abaixo as Unidades da Federação onde a base de cálculo é Simples ou Dupla:

Para encontrar mais informações e exemplos da configuração Simples e Dupla, consulte este artigo.

A alíquota do destino e o tipo de base cálculo podem ser configuradas em dois cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

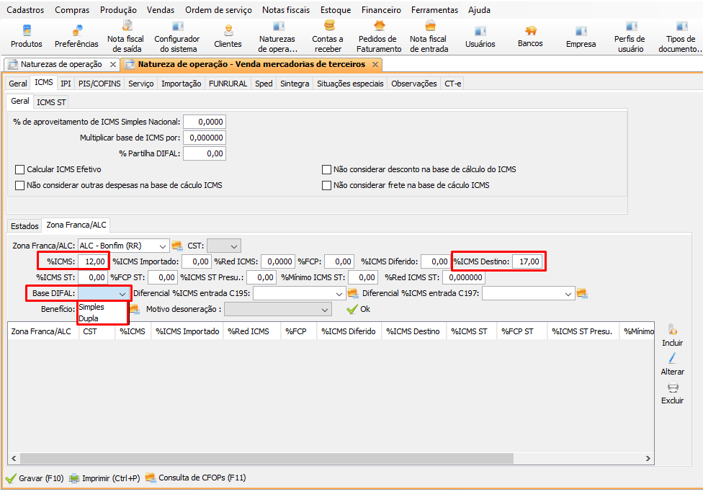

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Zona Franca/ALC, preencha os campos % ICMS Destino e Base DIFAL:

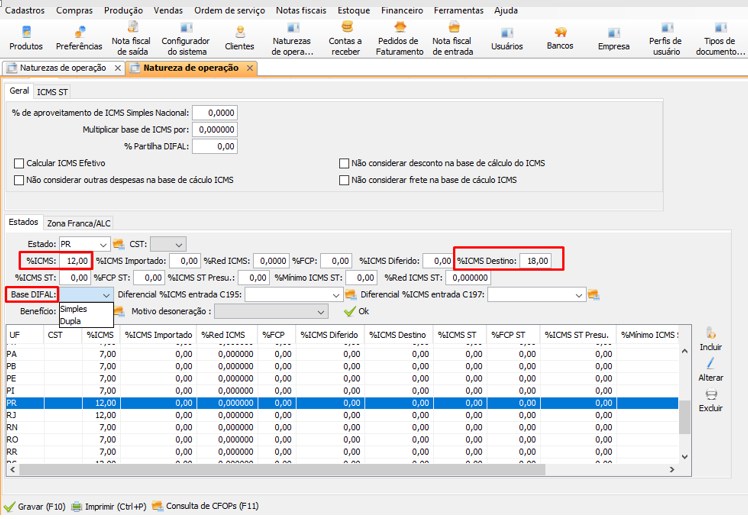

2- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Estados, preencha os campos % ICMS Destino e Base DIFAL:

Após calcular o ICMS do destino, o mesmo é subtraído do resultado o ICMS normal. Após isso, é efetuada a partilha conforme a tabela Partilha do diferencial de ICMS.

Fundo de Combate à Pobreza (FCP) do DIFAL – EC 87/15

O Fundo de Combate à Pobreza (FCP), através do ICMS, tem o objetivo de diminuir a desigualdade entre os estados. A legislação estadual é que define a alíquota e se o produto possui FCP ou não. No caso do DIFAL, a legislação do estado destino deve ser analisada;

A base de cálculo pela qual a alíquota será aplicada é a mesma do ICMS do DIFAL. Para realizar o cálculo, no cadastro do produto, habilite a opção Possui alíquota do fundo de combate à pobreza (FCP) no cálculo do DIFAL:

A alíquota do FCP pode ser configurada em dois cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Zona Franca/ALC, preencha o campo % ICMS FCP:

2- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Estados, preencha o campo % ICMS FCP:

Crédito de ICMS do Simples Nacional

As empresas do Lucro Real ou Presumido, podem se apropriar de crédito do ICMS através de aquisições de mercadorias de ME ou EPP optante pelo Simples Nacional;

A mercadoria deve ser destinada à comercialização ou industrialização;

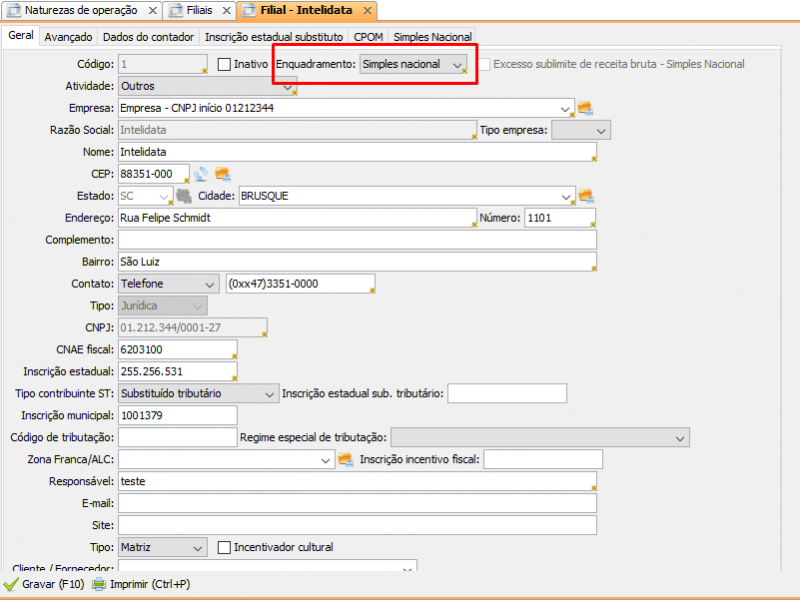

Para efetuar o cálculo e destacar na NF-e a permissão de crédito, a filial deve estar enquadrada no Simples Nacional:

Somente algumas CSOSNs calculam o aproveitamento de crédito. É possível verificar na tabela CSOSN – Código da situação da operação no Simples Nacional a permissão de crédito;

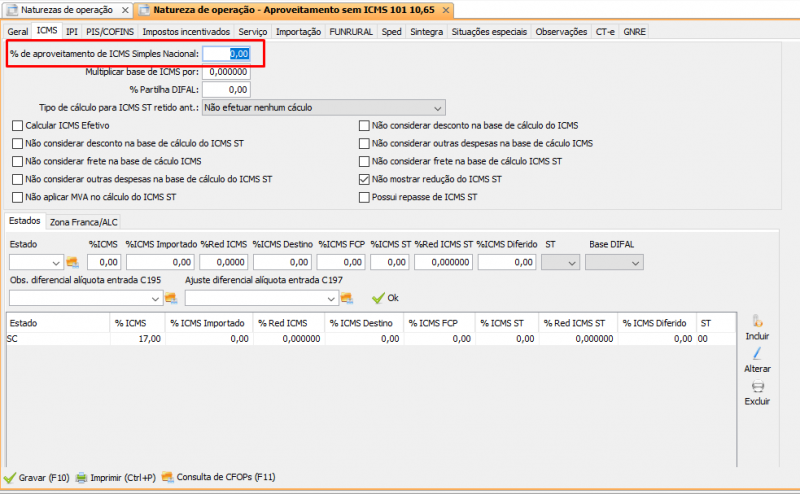

A alíquota pode ser configurada na natureza de operação:

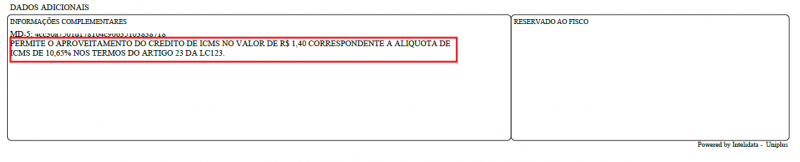

Após a emissão da NF-e, a DANFE deve apresentar as informações do aproveitamento do crédito no campo Informações complementares

Régua de Cálculo

A lista abaixo, apresenta as fórmulas para o cálculo do ICMS:

- Base de cálculo = (valor bruto do item – desconto + frete + seguro + outras despesas +/- configurações da natureza de operação citadas anteriormente) – Redução da base de cálculo do ICMS / 100;

- Valor do ICMS = Base de cálculo * Alíquota do ICMS / 100;

- Valor do ICMS com diferimento (caso possua) = Valor do ICMS – (Valor do ICMS * Percentual de diferimento /100);

- Valor do ICMS com desoneração = O Valor do ICMS é zerado e aplicado como desconto na nota fiscal.

Conteúdo Relacionado

Os artigos listados abaixo estão relacionados ao que você acabou de ler:

• ICMS

• ICMS – Índice

• Antes de Falar com o Suporte Técnico

• Obtendo suporte técnico e ajuda