ICMS

Introdução

O ICMS é o imposto sobre circulação de mercadorias e serviços, que é de competência dos Estados e do Distrito Federal.

ICMS para Nota Fiscal

Configurações

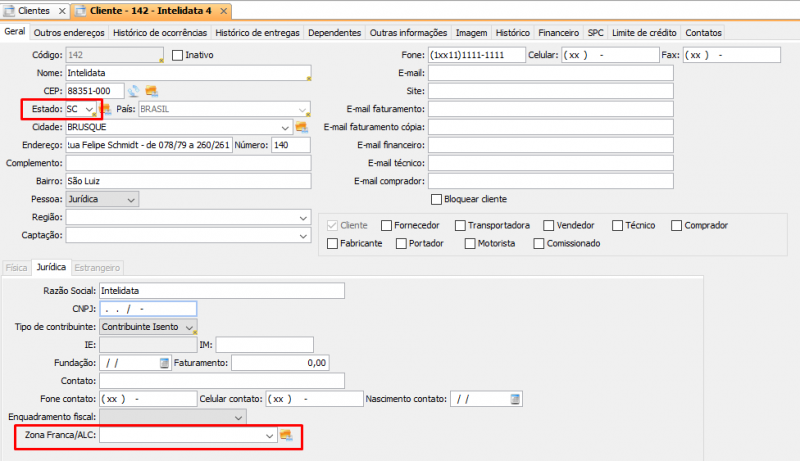

As configurações a seguir para o cálculo do ICMS, irão buscar o Estado ou a Zona Franca e/ou Área de Livre Comércio (informados no cadastro do cliente/fornecedor);

Situação tributária

A situação tributária tem por objetivo indicar a tributação do produto na nota fiscal.

Para as empresas de Lucro Real ou Lucro Presumido, é necessário configurar a CST (Código da situação tributária). A CST possui um código com dois caracteres numéricos. Confira a tabela abaixo:

CST – Código da situação tributária

| CST – Código da situação tributária | |||||

|---|---|---|---|---|---|

| Código | Descrição | Calcula ICMS | Diferimento | Redução de base | Calcula ICMS ST |

| 00 | Tributada integralmente | Sim | Não | Não | Não |

| 10 | Tributada e com cobrança do ICMS por substituição tributária | Sim | Não | Não | Sim |

| 20 | Com redução de base de cálculo | Sim | Não | Sim | Não |

| 30 | Isenta ou não tributada e com cobrança do ICMS por substituição tributária | Não | Não | Não | Sim |

| 40 | Isenta | Não | Não | Não | Não |

| 41 | Não tributada | Não | Não | Não | Não |

| 50 | Suspensão | Não | Não | Não | Não |

| 51 | Diferimento | Sim | Sim | Sim | Não |

| 60 | ICMS cobrado anteriormente por substituição tributária | Não | Não | Não | Não |

| 70 | Com redução de base de cálculo e cobrança do ICMS por substituição tributária | Sim | Não | Sim | Sim |

| 90 | Outras | Sim | Sim | Sim | Sim |

Nas empresas do Simples Nacional, a situação tributária é denominada CSOSN (Código da situação da operação no Simples Nacional). A CSOSN possui um código com três caracteres numéricos. Confira a tabela abaixo:

CSOSN – Código da situação da operação no Simples Nacional

| CSOSN – Código da situação da operação no Simples Nacional | ||||

|---|---|---|---|---|

| Código | Descrição | Calcula ICMS | Permissão de Crédito | Calcula ICMS ST |

| 101 | Tributada pelo Simples Nacional com permissão de crédito | Não | Sim | Não |

| 102 | Tributada pelo Simples Nacional sem permissão de crédito | Não | Não | Não |

| 103 | Isenção do ICMS no Simples Nacional para faixa de receita bruta | Não | Não | Não |

| 201 | Tributada pelo Simples Nacional com permissão de crédito e com cobrança do ICMS por substituição tributária | Não | Sim | Sim |

| 202 | Tributada pelo Simples Nacional sem permissão de crédito e com cobrança do ICMS por substituição tributária | Não | Não | Sim |

| 203 | Isenção do ICMS no Simples Nacional para faixa de receita bruta e com cobrança do ICMS por substituição tributária | Não | Não | Sim |

| 300 | Imune | Não | Não | Não |

| 400 | Não tributada pelo Simples Nacional | Não | Não | Não |

| 500 | ICMS cobrado anteriormente por substituição tributária (substituído) ou por antecipação | Não | Não | Não |

| 900 | Outros | Sim | Sim | Sim |

Configuração CST/CSOSN

A CST/CSOSN pode ser configurada em três cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

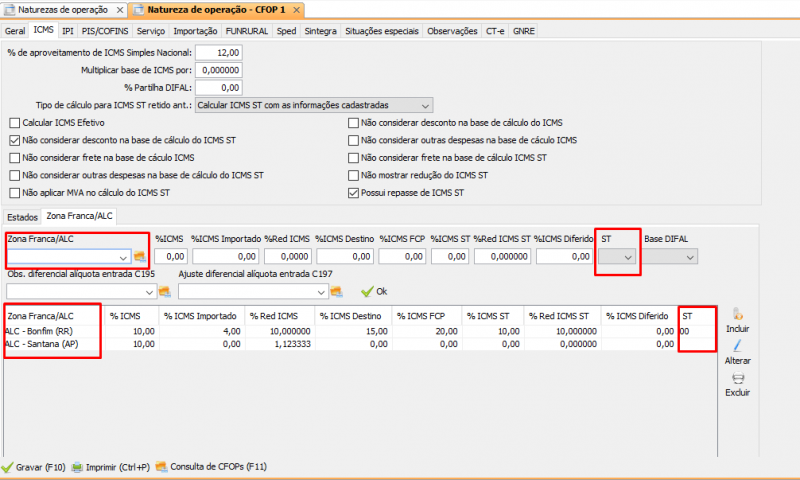

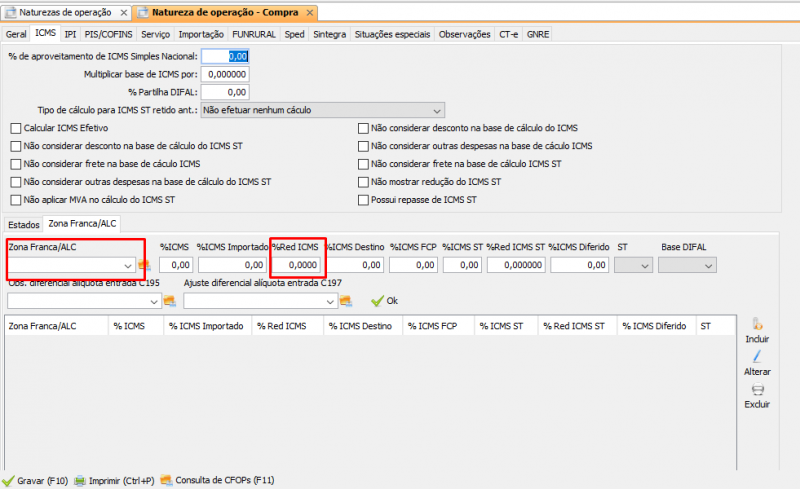

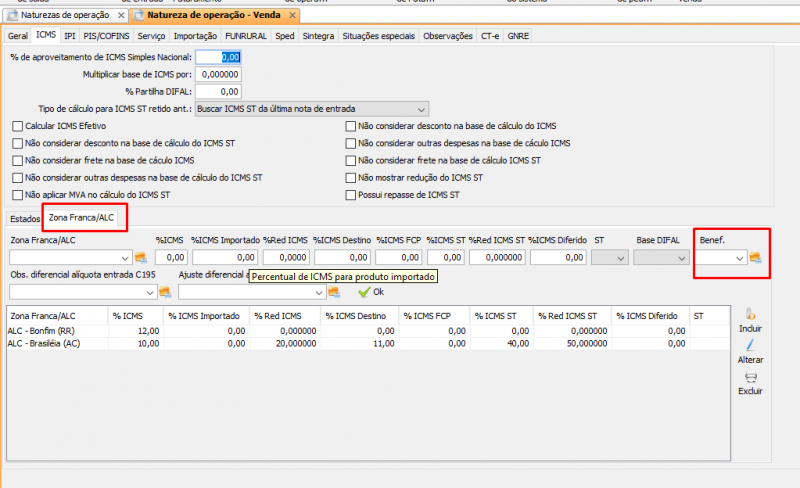

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Zona Franca/ALC, preencha os campos Zona Franca/ALC e ST:

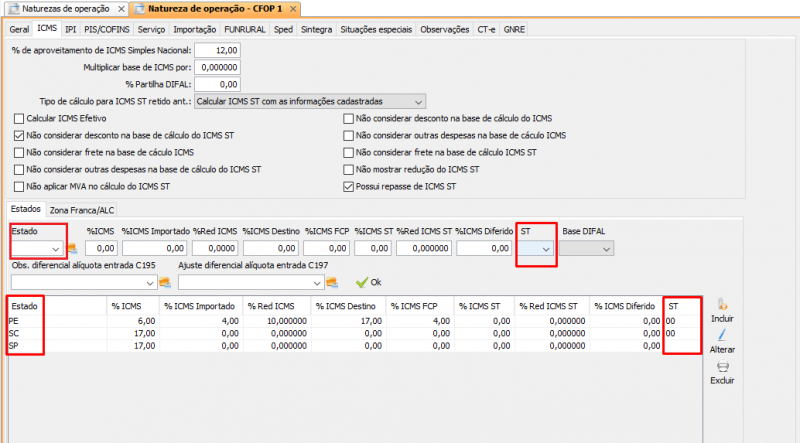

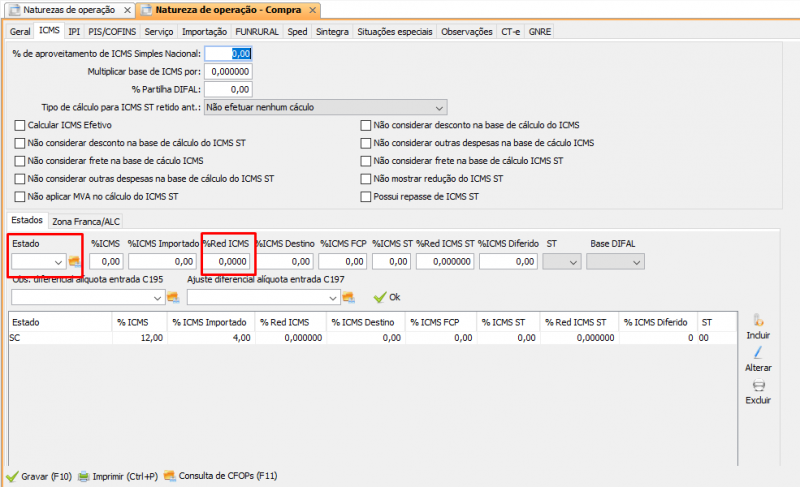

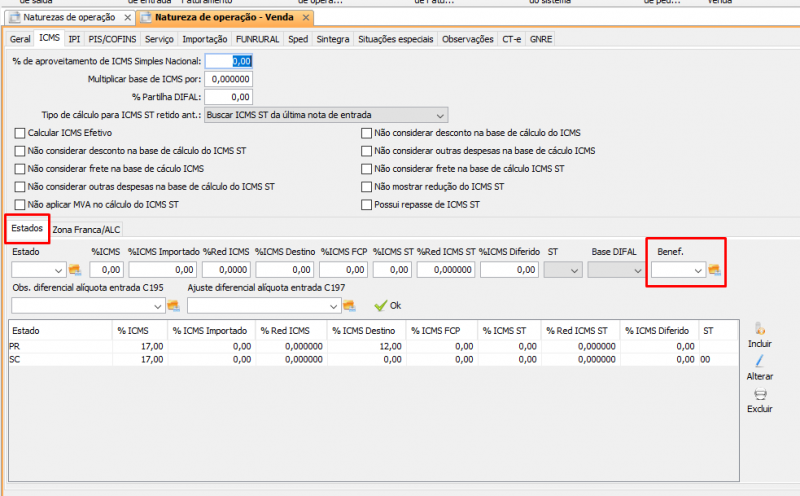

2- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Estados, preencha os campos Estado e ST:

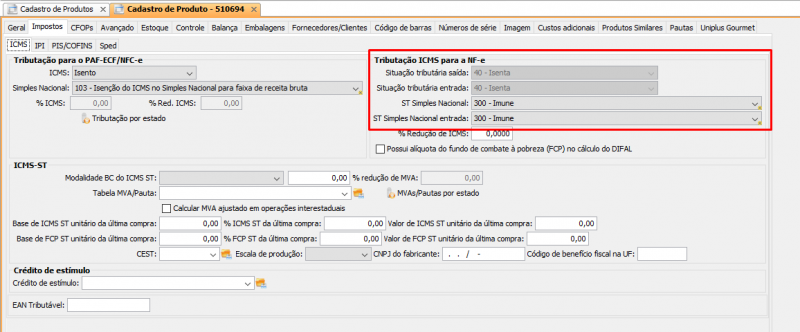

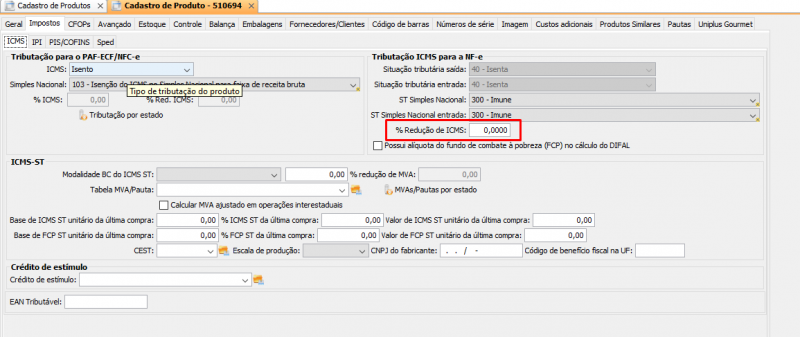

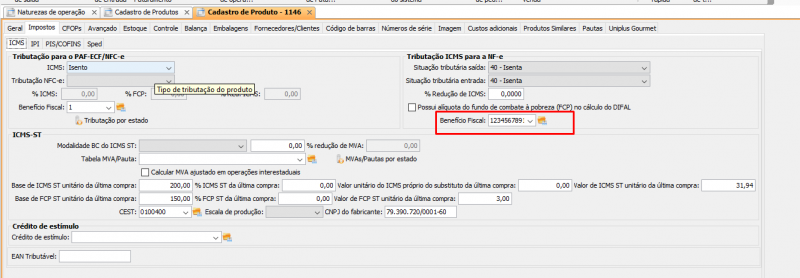

3- No cadastro do produto → Aba Imposto, preencha os campos Situação tributária saída/entrada e ST Simples nacional/entrada:

Em alguns casos, pode ser interessante criar uma tabela para conversão entre CST ←→ CSOSN. Para entender como isso pode ser feito, consulte este artigo.

Base de cálculo

A base de cálculo é o valor que será aplicado à alíquota para chegar ao valor do ICMS.

Redução da base de cálculo

A redução da base de cálculo do ICMS pode ser considerada uma isenção parcial.

A alíquota para redução da base de cálculo pode ser configurada em três cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Zona Franca/ALC, preencha os campos Zona Franca/ALC e %Red ICMS:

2- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Estados, preencha os campos Estado e %Red ICMS:

3- No cadastro do produto → Aba Imposto, preencha o campo % Redução de ICMS:

Outras configurações para a base de cálculo

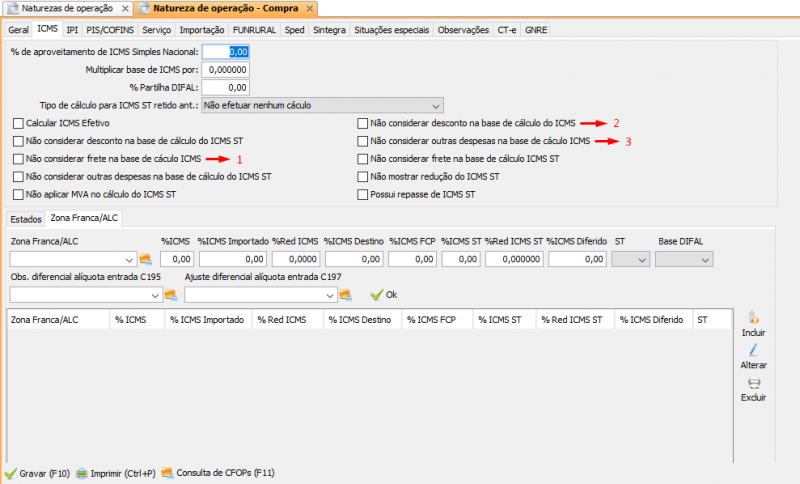

Existem algumas configurações que podem aumentar ou diminuir a base de cálculo do ICMS, e essas, se encontram na Natureza de operação → Aba ICMS. Confira as opções abaixo:

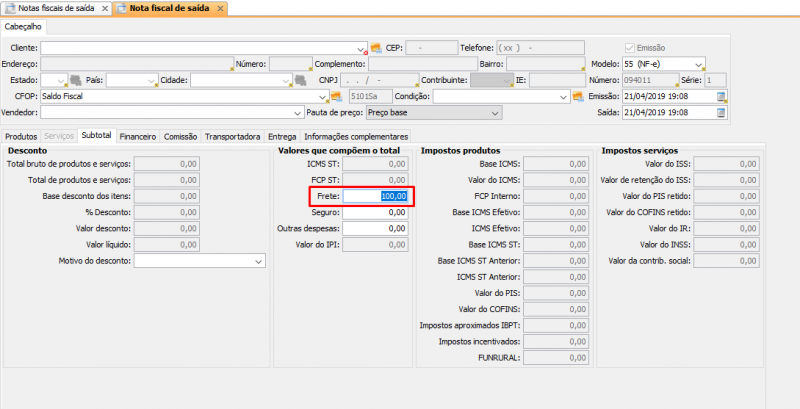

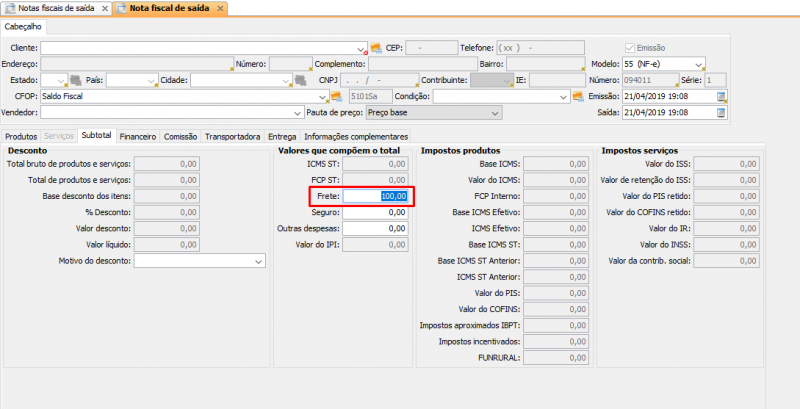

1- Não considerar frete na base de cálculo ICMS: quando marcada, o valor do frete do item não será somado na base de cálculo do ICMS. O valor do frete é referente ao valor rateado para o item, e é informado na nota fiscal. Confira o exemplo:

2- Não considerar desconto na base de cálculo do ICMS: quando marcada, o valor do desconto não diminui a base de cálculo, ou seja, a base de cálculo do ICMS fica com o valor bruto;

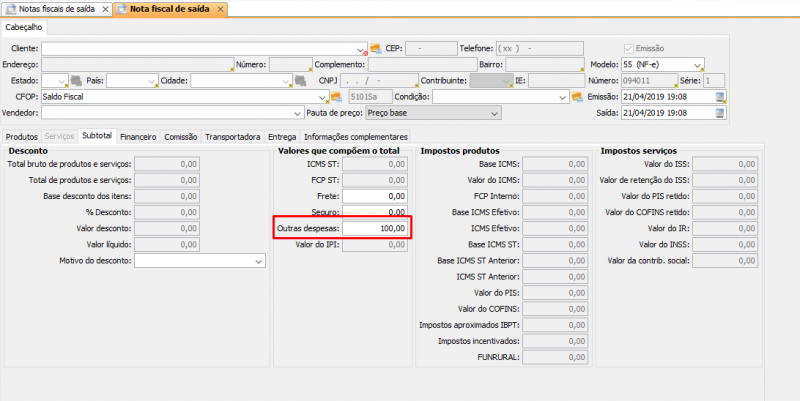

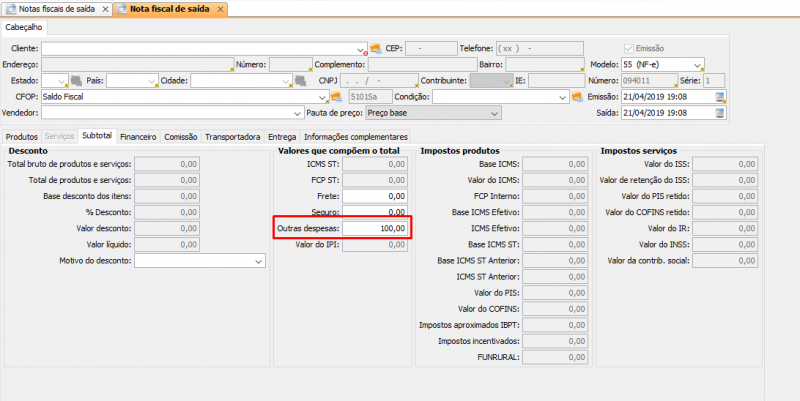

3- Não considerar outras despesas na base de cálculo ICMS: quando marcada, o valor das outras despesas do item não será somado na base de cálculo do ICMS. O valor das outras despesas é referente ao valor rateado para o item, e é informado na nota fiscal. Confira o exemplo:

Alíquota

A alíquota pode ser configurada em cinco cadastros que seguem uma ordem de prioridade. Neste caso o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

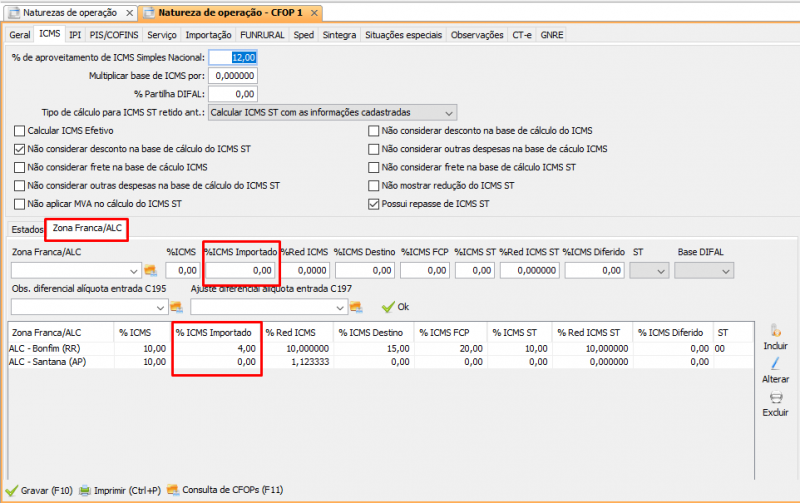

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → aba ICMS → aba Zona Franca/ALC, informe o %ICMS Importado;

Para que a alíquota seja utilizada é necessário que este campo esteja preenchido e o produto tenha origem igual a 1, 2, 3 ou 8.

2- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → aba ICMS → aba Zona Franca/ALC informe o %ICMS;

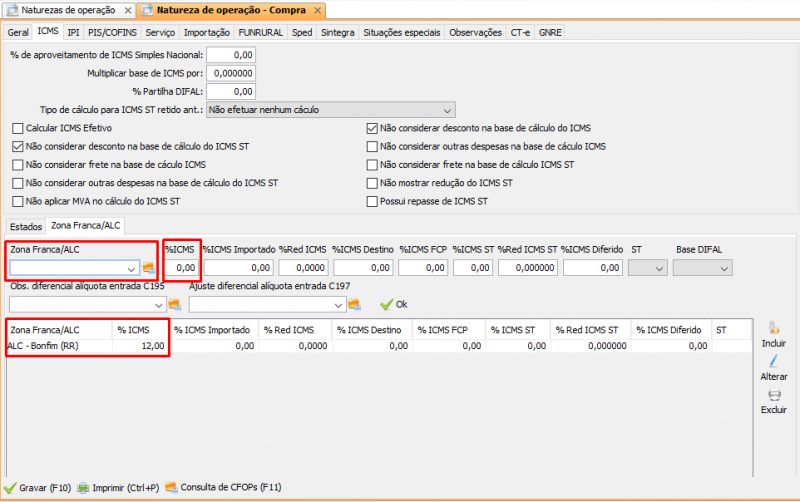

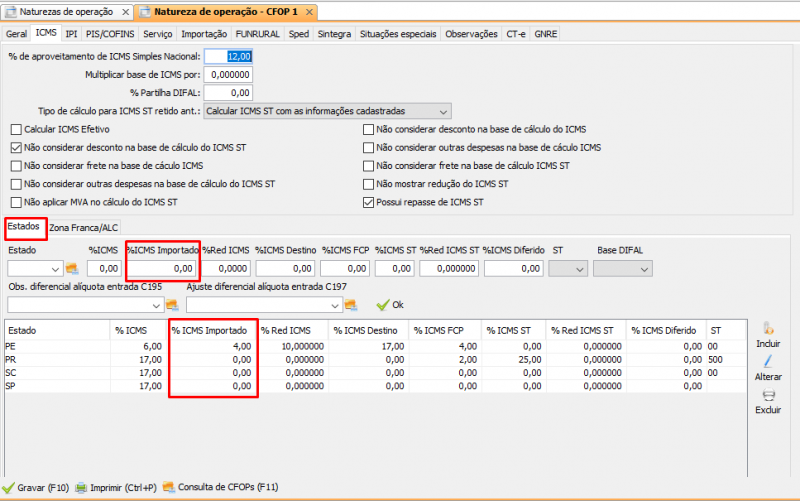

3- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → aba ICMS → aba Estados, informe o %ICMS Importado.

Para que a alíquota seja utilizada é necessário que este campo esteja preenchido e o produto tenha origem igual a 1, 2, 3 ou 8;

4- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → aba ICMS → aba Estados informe o %ICMS:

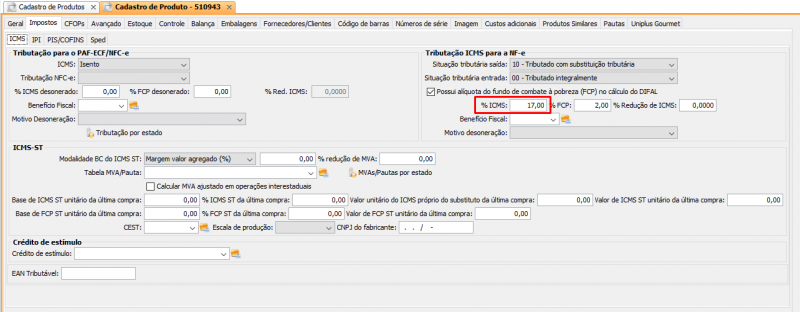

5- No cadastro do produto → aba Impostos, preencha o campo %ICMS:

Fundo de Combate à Pobreza (FCP) interno

O Fundo de Combate à Pobreza (FCP) através do ICMS tem o objetivo de diminuir a desigualdade entre os estados. A legislação estadual é que define a alíquota e se o produto possui FCP ou não.

O FCP interno é calculado para vendas dentro do estado.

A base de cálculo pela qual a alíquota será aplicada é a mesma do ICMS.

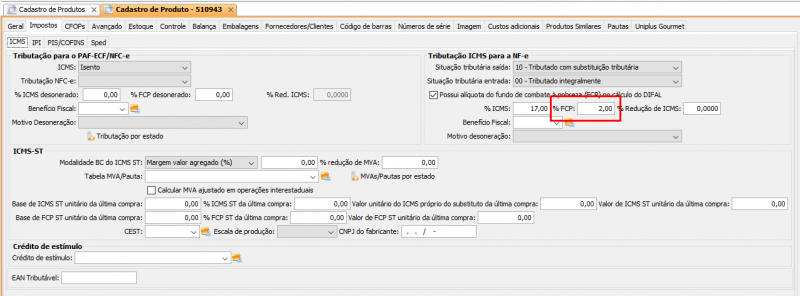

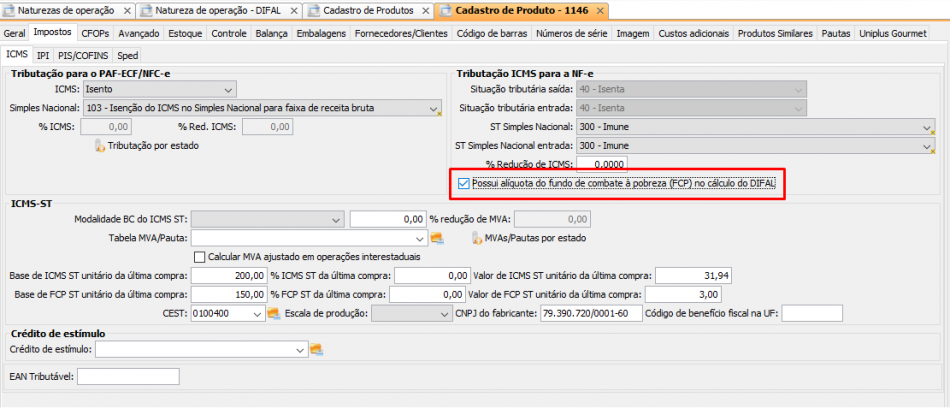

Para realizar o cálculo, no cadastro de produto habilite a opção Possui alíquota do fundo de combate à pobreza (FCP) no cálculo do DIFAL;

A alíquota do FCP pode ser configurada em três cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

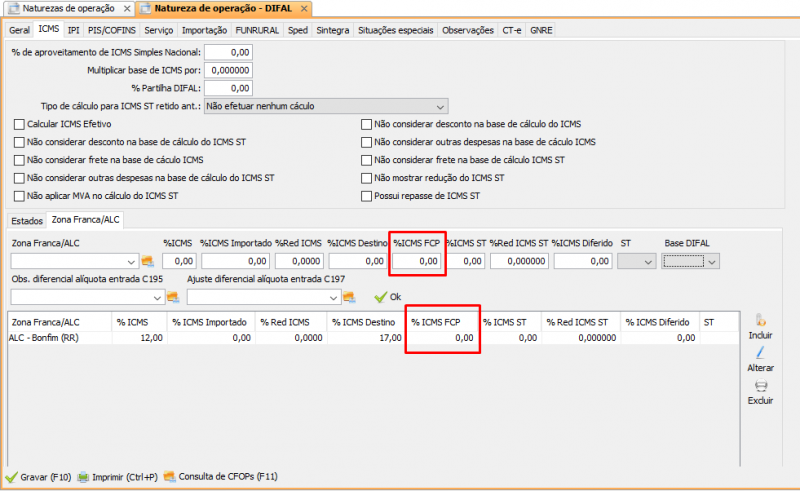

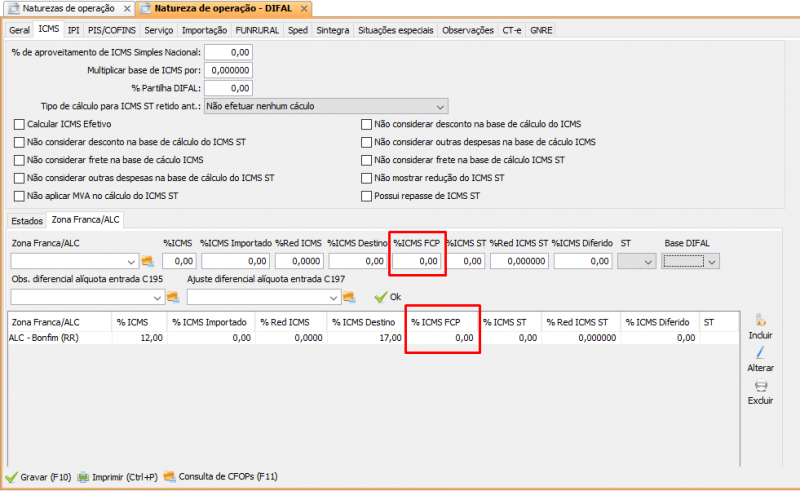

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → aba ICMS → aba Zona Franca/ALC, preencha o campo % ICMS FCP:

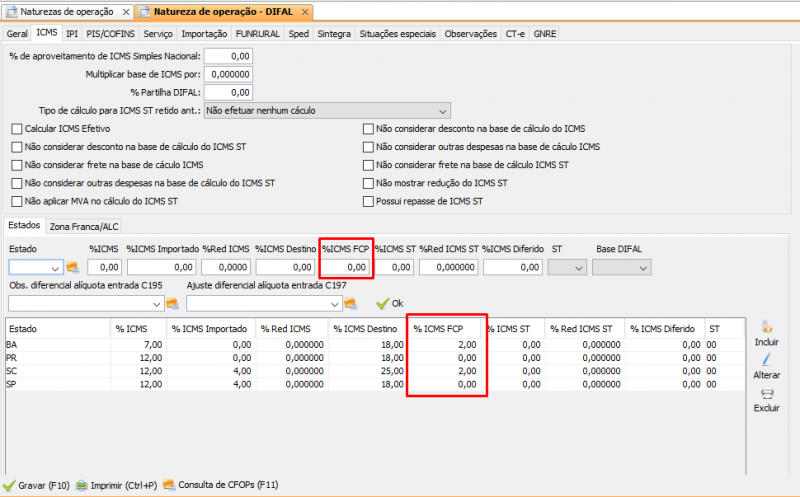

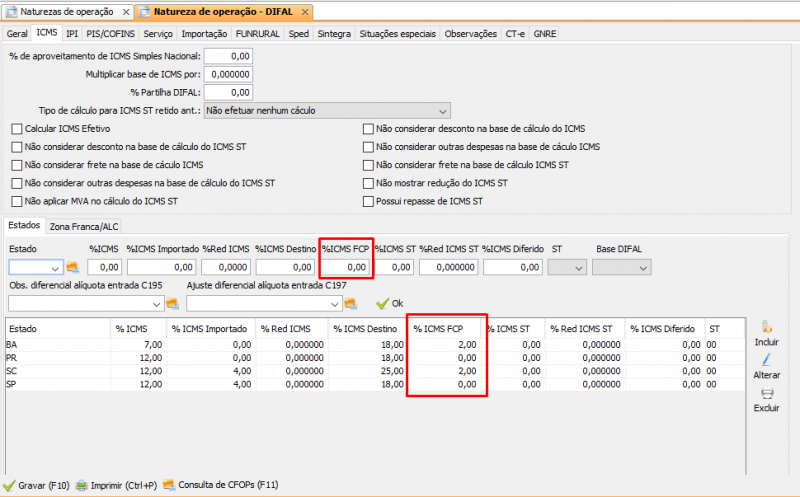

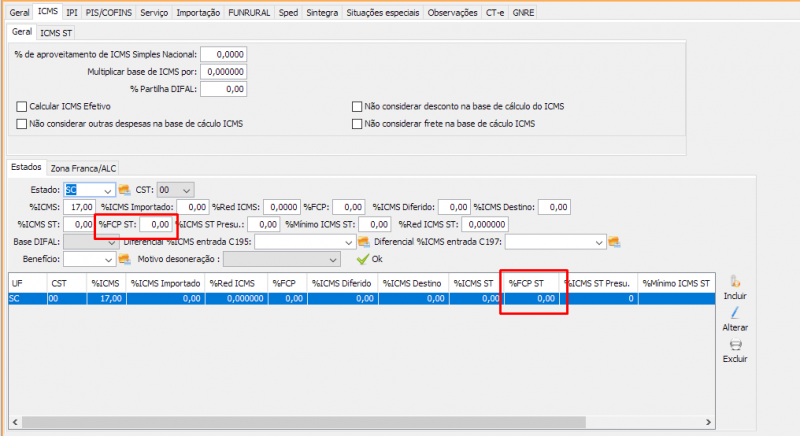

2- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → aba ICMS → aba Estados, preencha o campo % ICMS FCP:

3- No cadastro do produto → Aba Impostos, preencha o campo % FCP:

Diferido

O Diferimento do ICMS é a transferência do pagamento do tributo para a etapa posterior ao fator gerador da obrigação. O ICMS pode ser diferido total (100%), ou parcial;

Somente as situações tributárias 51 e 90 calculam o ICMS diferido;

A alíquota de diferimento pode ser configurada em dois cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

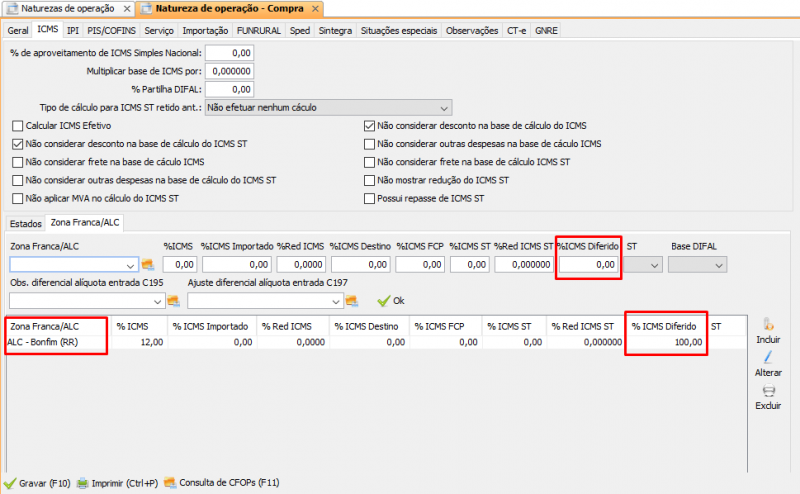

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Zona Franca/ALC, Informe o % ICMS Diferido:

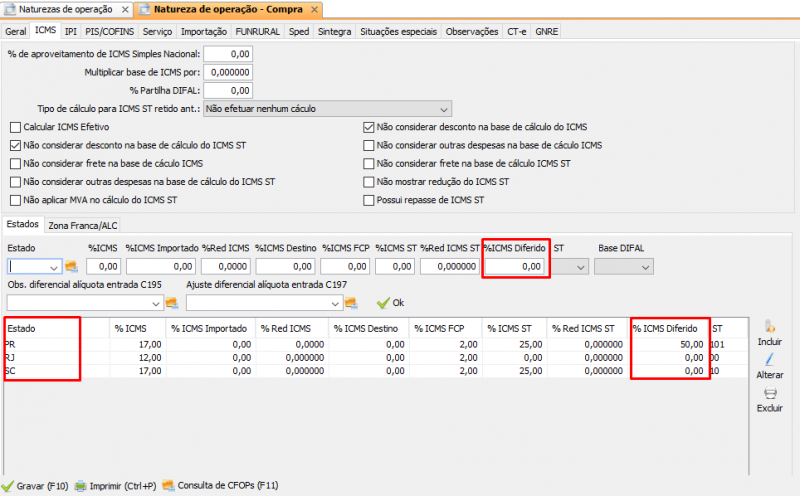

2- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Estados, informe o %ICMS Diferido:

Importação

A nota fiscal de importação é o documento de compra de mercadoria do exterior. Com esse documento, será habilitado o trânsito da mercadoria do armazém até ao comprador.

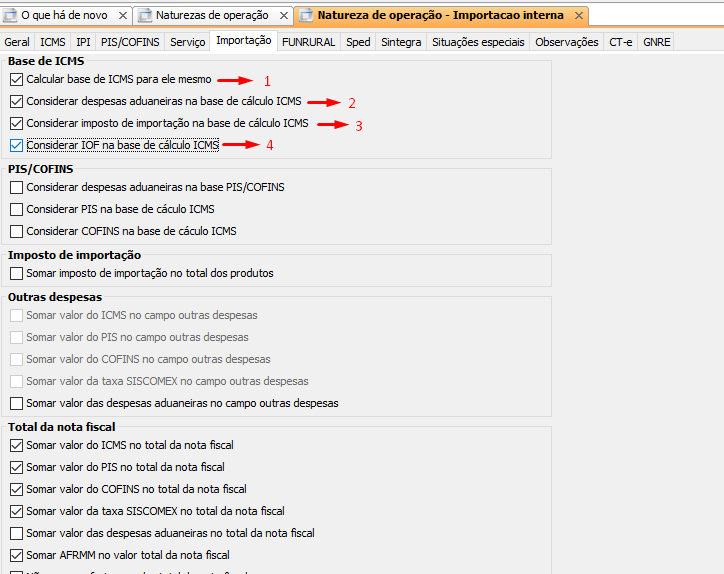

Na Natureza de operação → Aba Importação, conforme imagem abaixo, é possível efetuar algumas configurações específicas para as notas de importação:

Confira abaixo a funcionalidade de cada uma das configurações destacadas;

1- Calcular base de ICMS para ele mesmo: É o ICMS “por dentro”. Ele está integrado na sua própria base de cálculo e utilizará a seguinte formula: Base de cálculo = Base de cálculo / ((100 – Alíquota do ICMS) / 100)

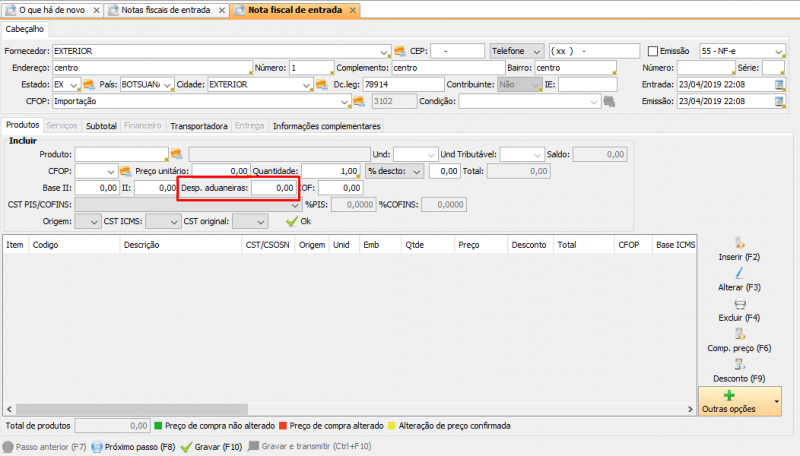

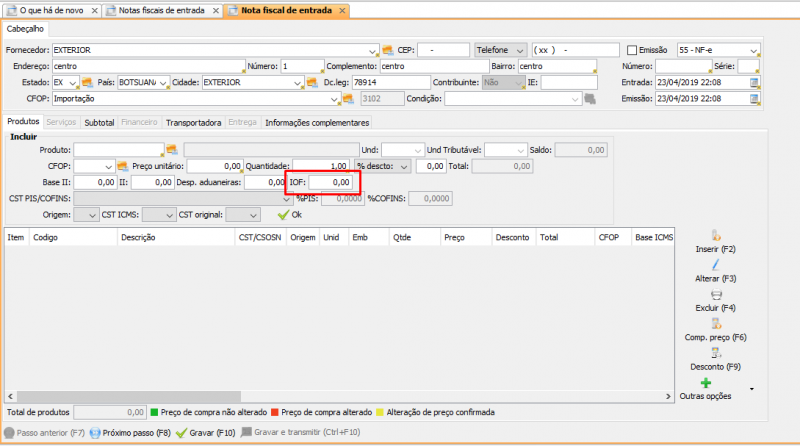

2- Considerar despesas aduaneira na base de cálculo ICMS: O valor informado no campo despesas aduaneiras do item da nota fiscal será somado na base de cálculo:

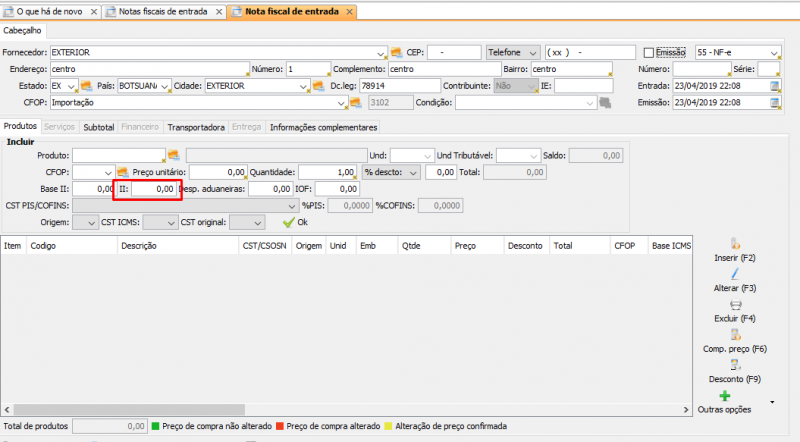

3- Considerar imposto de importação na base de cálculo ICMS: O valor informado no campo imposto de importação do item da nota fiscal será somado na base de cálculo:

4- Considerar IOF na base de cálculo ICMS: O valor informado no campo IOF do item da nota fiscal será somado na base de cálculo:

DIFAL – EC 87/15

A emenda constitucional 87/15, define a partilha do diferencial de alíquota em operações interestaduais que se destinam a consumidor final não contribuinte;

Até 2018, o valor do diferencial, era partilhado entre o estado de origem e destino. A partir de 2019, todo o valor do diferencial (100%) passou a ficar para o estado de destino. É possível verificar a partilha na tabela abaixo:

Partilha do diferencial de ICMS

| Partilha do diferencial de ICMS | ||

|---|---|---|

| Ano | % Estado de destino | % Estado de origem |

| 2016 | 40% | 60% |

| 2017 | 60% | 40% |

| 2018 | 80% | 20% |

| 2019 | 100% | 0% |

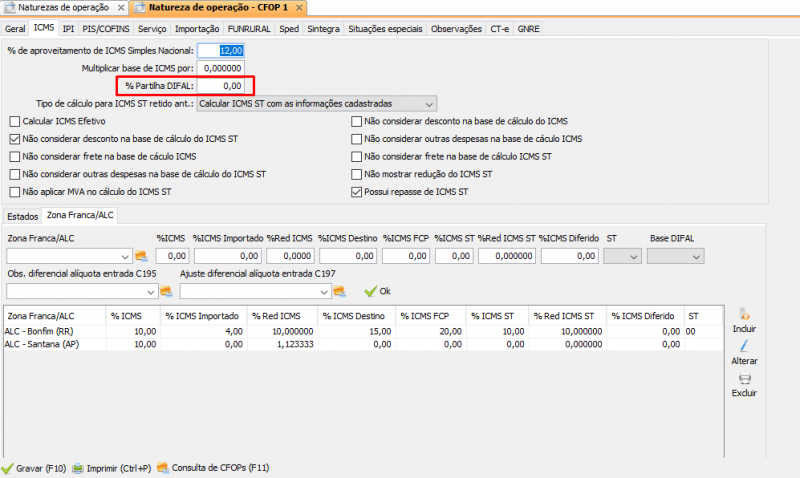

Atenção: não é necessário configurar o % de partilha, exceto em notas de devolução que referenciam documentos de anos anteriores ao atual. Nesse tipo de situação, na Natureza de Operação → Aba ICMS, preencha o campo % Partilha DIFAL do estado de destino para o ano do documento que está sendo devolvido:

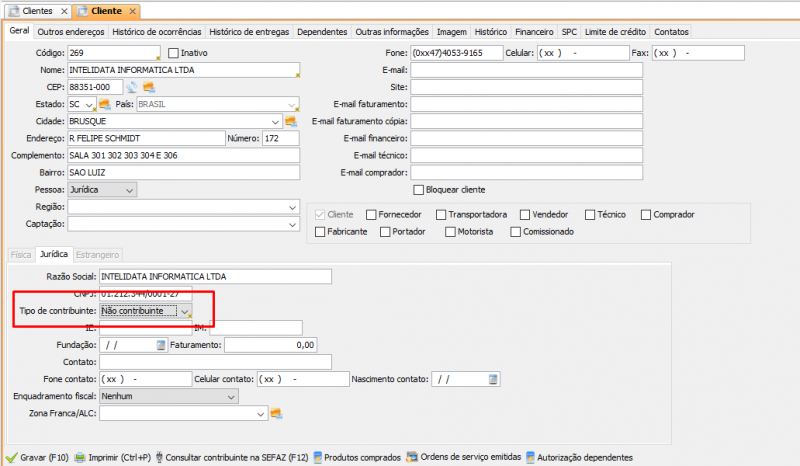

Como o DIFAL é utilizado em Não contribuintes de ICMS, o mesmo apenas será calculado se o cliente/fornecedor for Não contribuinte, conforme imagem abaixo:

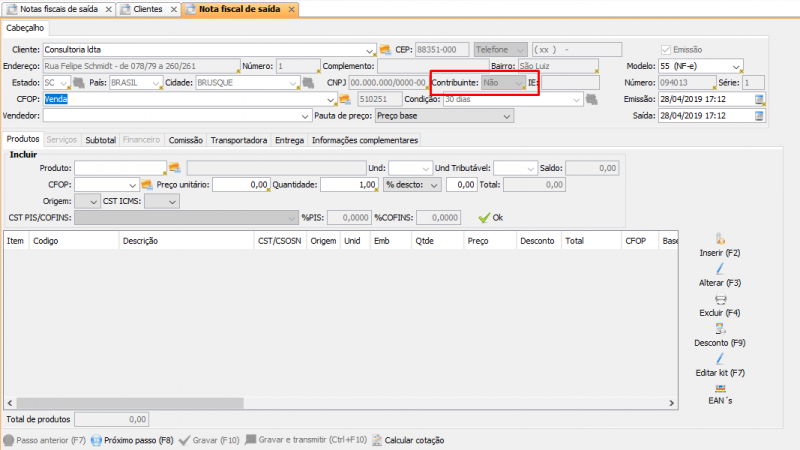

Ao emitir uma nota fiscal, também é possível verificar se o cliente/fornecedor é contribuinte ou não de ICMS através do campo “Contribuinte”, conforme destacado na imagem abaixo:

De acordo com cada estado, a base de cálculo do DIFAL pode ser configurada de duas formas:

- Simples: a mesma base de cálculo do ICMS;

- Dupla: é a base do ICMS, considerando-o por dentro. A seguinte fórmula é utilizada: Base de cálculo do ICMS = (Base de cálculo do ICMS – Valor do ICMS) / ((100 – % ICMS Destino) / 100).

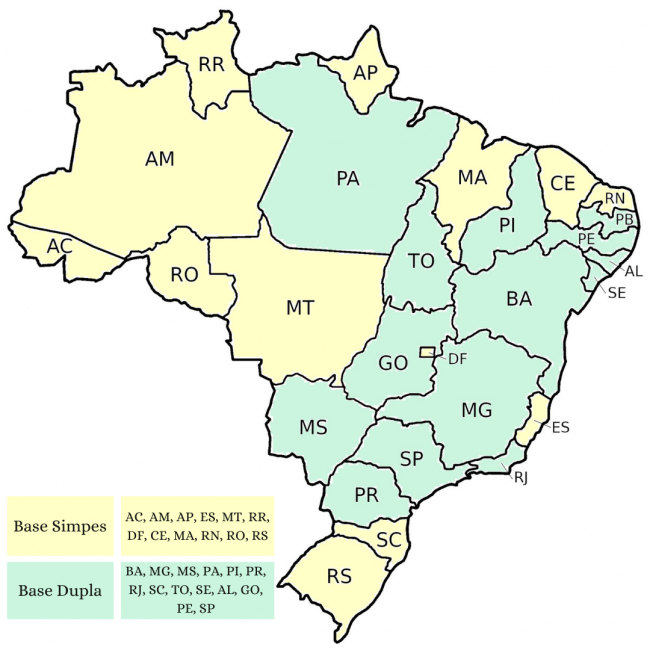

Veja na imagem abaixo as Unidades da Federação onde a base de cálculo é Simples ou Dupla:

Para encontrar mais informações e exemplos da configuração Simples e Dupla, consulte este artigo.

A alíquota do destino e o tipo de base cálculo podem ser configuradas em dois cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

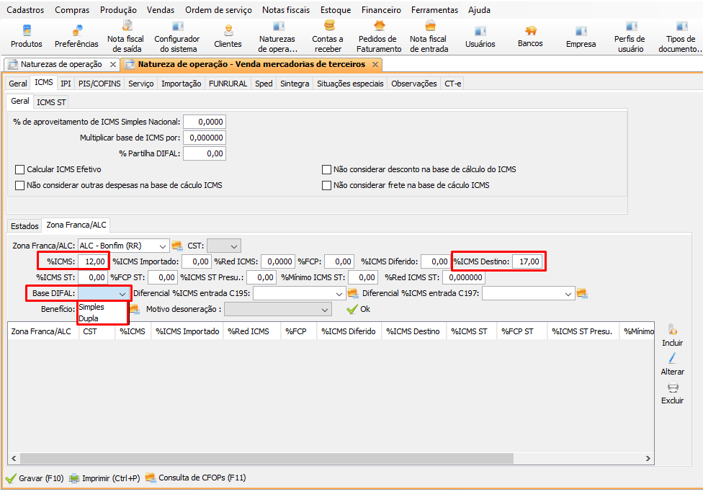

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Zona Franca/ALC, preencha os campos % ICMS Destino e Base DIFAL:

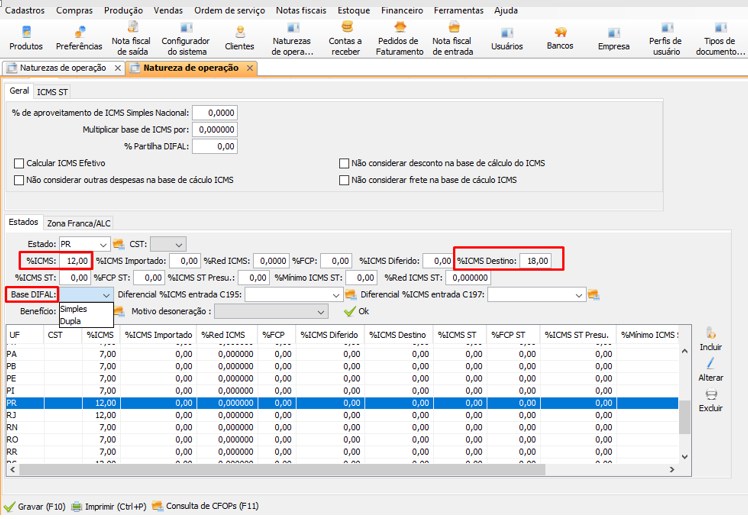

2- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Estados, preencha os campos % ICMS Destino e Base DIFAL:

Após calcular o ICMS do destino, o mesmo é subtraído do resultado o ICMS normal. Após isso, é efetuada a partilha conforme a tabela Partilha do diferencial de ICMS.

Fundo de Combate à Pobreza (FCP) do DIFAL – EC 87/15

O Fundo de Combate à Pobreza (FCP), através do ICMS, tem o objetivo de diminuir a desigualdade entre os estados. A legislação estadual é que define a alíquota e se o produto possui FCP ou não. No caso do DIFAL, a legislação do estado destino deve ser analisada;

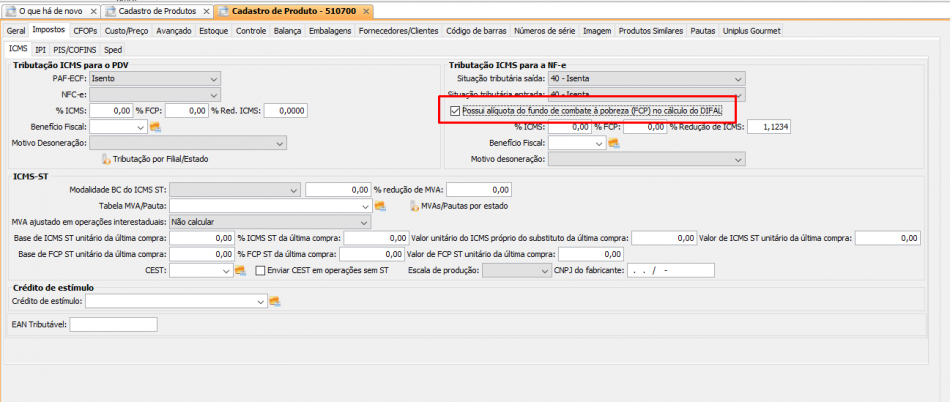

A base de cálculo pela qual a alíquota será aplicada é a mesma do ICMS do DIFAL. Para realizar o cálculo, no cadastro do produto, habilite a opção Possui alíquota do fundo de combate à pobreza (FCP) no cálculo do DIFAL:

A alíquota do FCP pode ser configurada em dois cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Zona Franca/ALC, preencha o campo % ICMS FCP:

2- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba Estados, preencha o campo % ICMS FCP:

Crédito de ICMS do Simples Nacional

As empresas do Lucro Real ou Presumido, podem se apropriar de crédito do ICMS através de aquisições de mercadorias de ME ou EPP optante pelo Simples Nacional;

A mercadoria deve ser destinada à comercialização ou industrialização;

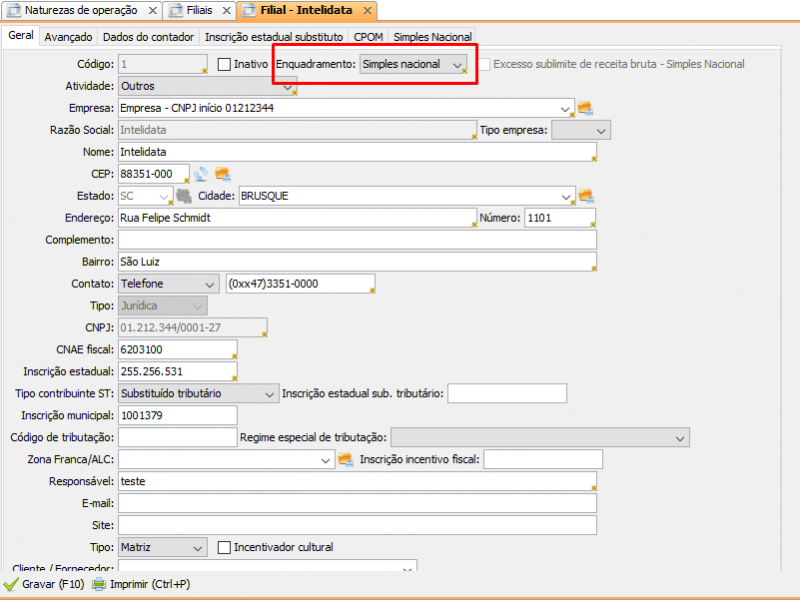

Para efetuar o cálculo e destacar na NF-e a permissão de crédito, a filial deve estar enquadrada no Simples Nacional:

Somente algumas CSOSNs calculam o aproveitamento de crédito. É possível verificar na tabela CSOSN – Código da situação da operação no Simples Nacional a permissão de crédito;

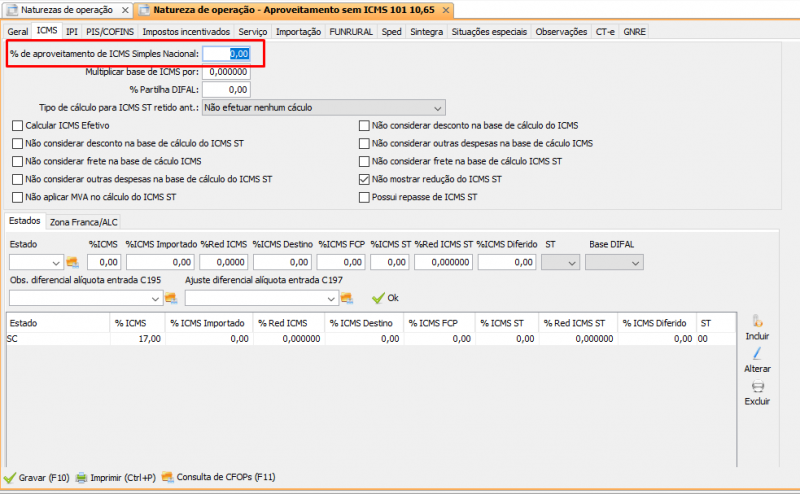

A alíquota pode ser configurada na natureza de operação:

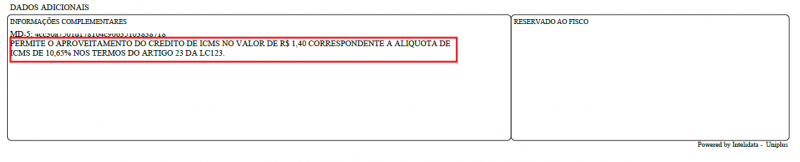

Após a emissão da NF-e, a DANFE deve apresentar as informações do aproveitamento do crédito no campo Informações complementares

Régua de Cálculo

A lista abaixo, apresenta as fórmulas para o cálculo do ICMS:

- Base de cálculo = (valor bruto do item – desconto + frete + seguro + outras despesas +/- configurações da natureza de operação citadas anteriormente) – Redução da base de cálculo do ICMS / 100;

- Valor do ICMS = Base de cálculo * Alíquota do ICMS / 100;

- Valor do ICMS com diferimento (caso possua) = Valor do ICMS – (Valor do ICMS * Percentual de diferimento /100);

- Valor do ICMS com desoneração = O Valor do ICMS é zerado e aplicado como desconto na nota fiscal.

ICMS Desonerado/Incentivado

O ICMS Desonerado é um desconto tributário, ou seja, seu valor é abatido da nota fiscal.

ICMS Desonerado com desconto no documento fiscal

O ICMS desonerado com desconto é abatido do valor dos produtos. Ele funciona da mesma forma que um desconto comercial.

Nota Fiscal

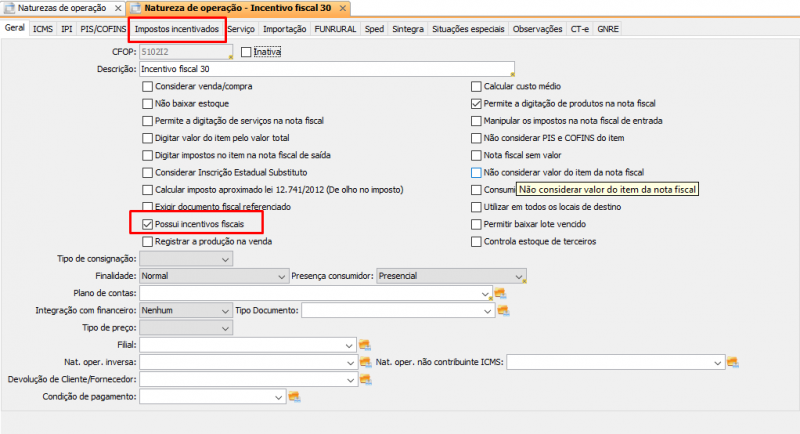

Para configurar a desoneração acesse Cadastros → Outros → Notas fiscais → Natureza de operação → Aba Geral e marque a opção Possui incentivos fiscais. Feito isso a aba Impostos incentivados será habilitada conforme imagem abaixo:

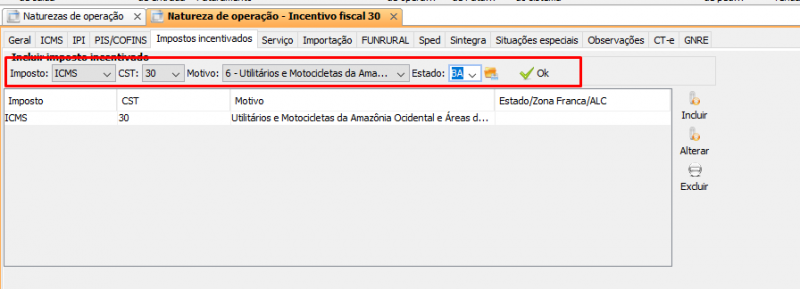

É necessário configurar também uma situação tributária que calcula o valor de ICMS. Essa situação tributária não será utilizada na nota fiscal e será substituída pela situação tributária. Para configurar acesse Cadastros → Outros → Notas fiscais → Natureza de operação → Aba Impostos incentivados e configure motivo, CST final da nota fiscal e Imposto (selecione ICMS).

OBSERVAÇÃO: o Estado informado é o estado do cliente/fornecedor (o mesmo cadastrado nas configurações do ICMS):

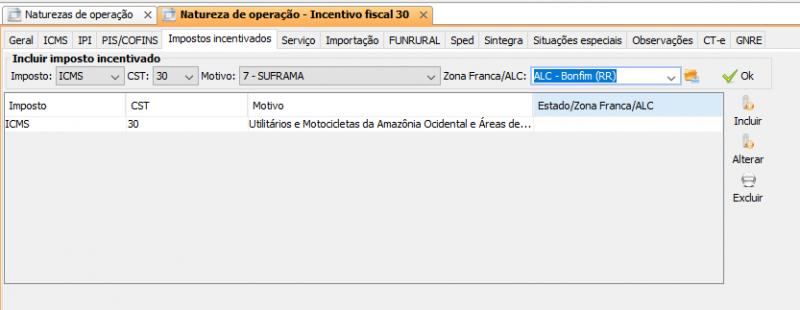

Caso o motivo seja informado como SUFRAMA será carregada a Zona Franca e/ou Área de Livre Comércio no lugar de Estado conforme imagem abaixo:

Após fazer as configurações para desoneração o cálculo do ICMS será zerado e aplicado na nota fiscal como se fosse um desconto. Esse valor será descontado no total da nota fiscal.

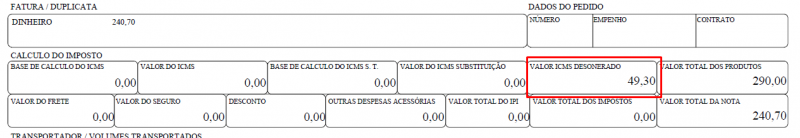

É possível visualizar o ICMS desonerado na DANFE conforme imagem abaixo:

ICMS Desonerado sem desconto no documento fiscal

O ICMS desonerado sem desconto não é abatido do valor dos produtos. Ele funciona apenas como informativo.

Com a NT 2019.001 essa informação passou a ser obrigatória em alguns estados ao emitir documentos fiscais para as CSTs 20, 30, 40, 41, 50, 70 ou 90.

Nota Fiscal

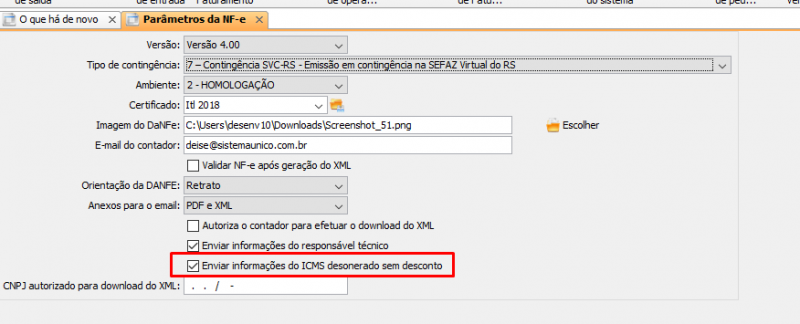

Para configurar o envio da informação acesse Cadastros → Outros → Notas fiscais → Parâmetros da NF-e e habilite a opção Enviar informações do ICMS desonerado sem desconto;

Para as CSTs com redução de base de cálculo (20, 70 ou 90) o cálculo do ICMS desonerado acontece automaticamente. O valor do ICMS é calculado proporcionalmente de acordo com a redução da base de cálculo.

Para as CSTs que não tributam o ICMS (30, 40, 41, ou 50) é necessário configurar a devida alíquota para a operação.

É enviado também no XML o motivo da desoneração. Este motivo pode ser configurado em três cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

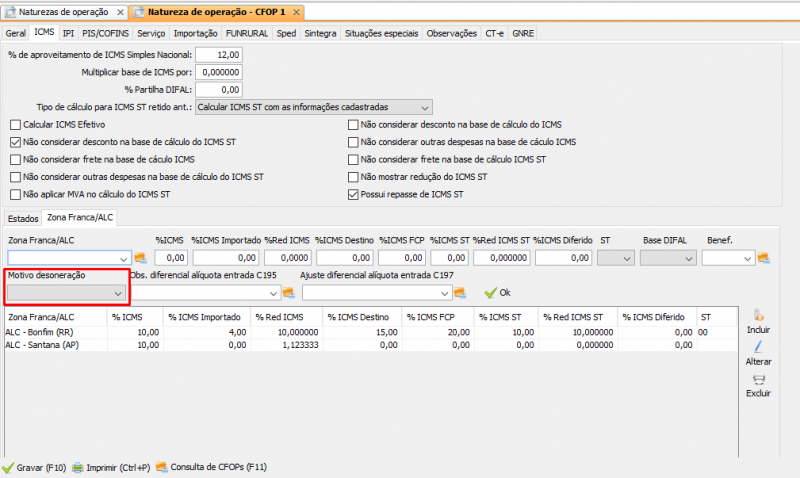

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → aba ICMS → aba Zona Franca/ALC informe o Motivo desoneração:

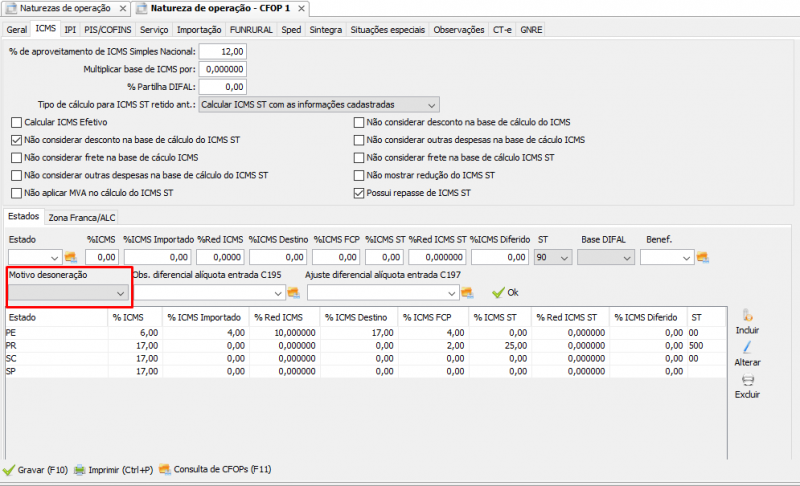

2- Natureza de operação por estado: no Retaguarda em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → aba ICMS → aba Estados informe o Motivo desoneração:

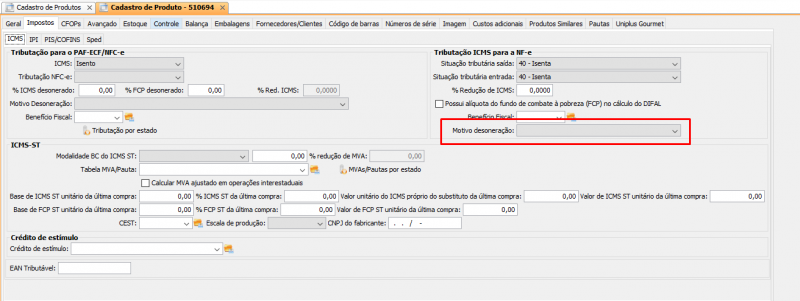

3- No cadastro do produto → aba Imposto preencha o campo Motivo desoneração:

Caso o motivo da desoneração não seja configurado será enviada a opção 9-Outros.

NFC-e

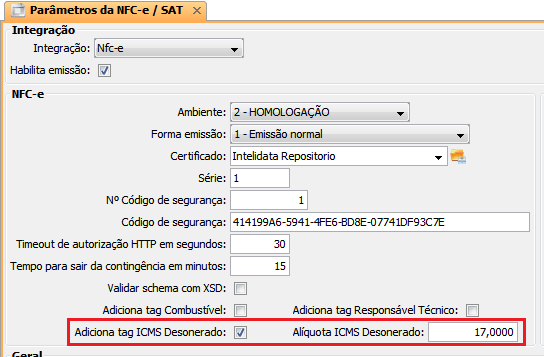

Nos parâmetros da NFC-e (Cadastros → Outros → NFC-e/SAT → Parâmetros da NFC-e/SAT) habilite a opção Adiciona tag ICMS Desonerado e informe uma Alíquota ICMS Desonerada geral para todos os produtos com situação tributária Isenta ou Não tributada;

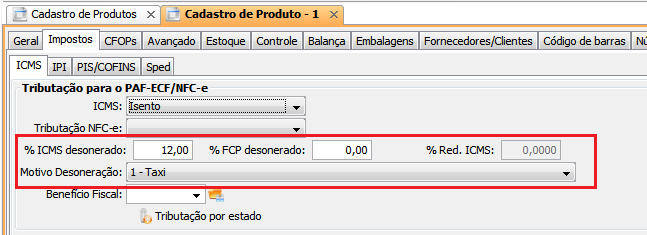

É possível configurar uma alíquota de ICMS desonerado e um motivo de desoneração individual no Cadastro de Produtos → aba Impostos → aba ICMS → bloco Tributação para PAF-ECF/NFC-e. Caso o motivo não seja configurado será assumido o motivo 9-Outros como padrão.

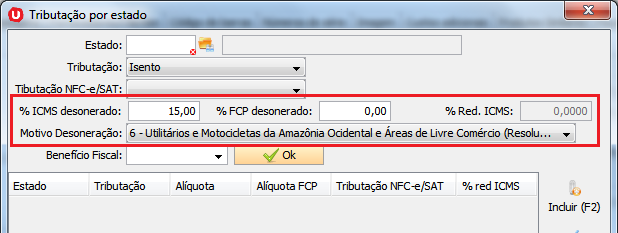

A configuração também pode ser feita através do botão ![]()

Para as CSTs com redução de base de cálculo (20 e 90) o cálculo do ICMS desonerado acontece automaticamente. O ICMS será calculado proporcionalmente de acordo com a redução da base de cálculo.

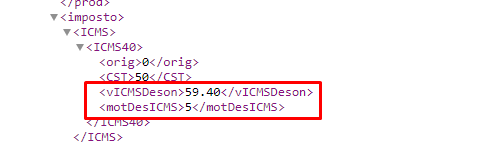

XML NF-e/NFC-e

Ao transmitir uma NF-e/NFC-e a desoneração será enviada nas seguintes tags:

ICMS Efetivo

O ICMS Efetivo, é utilizado pelo fisco para calcular a diferença do ICMS ST, atribuído pela MVA (Margem de Valor Agregado) da mercadoria na indústria com relação ao valor da mercadoria que chegou no consumidor final.

Configurações

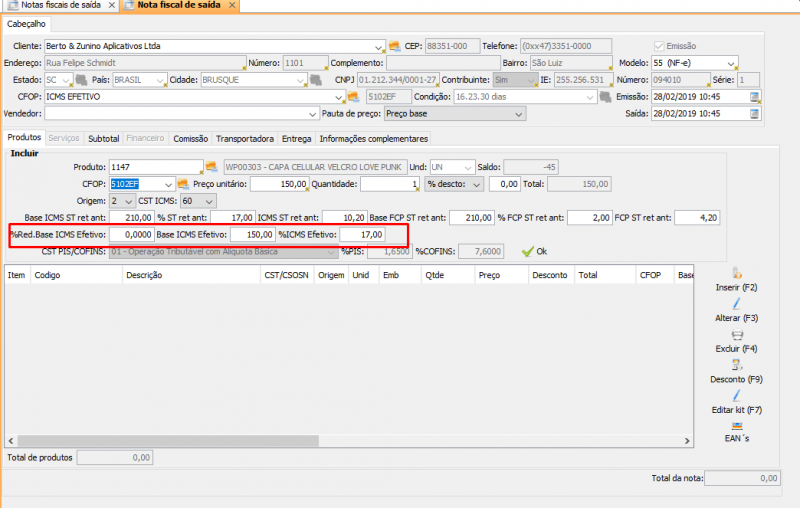

Nota Fiscal

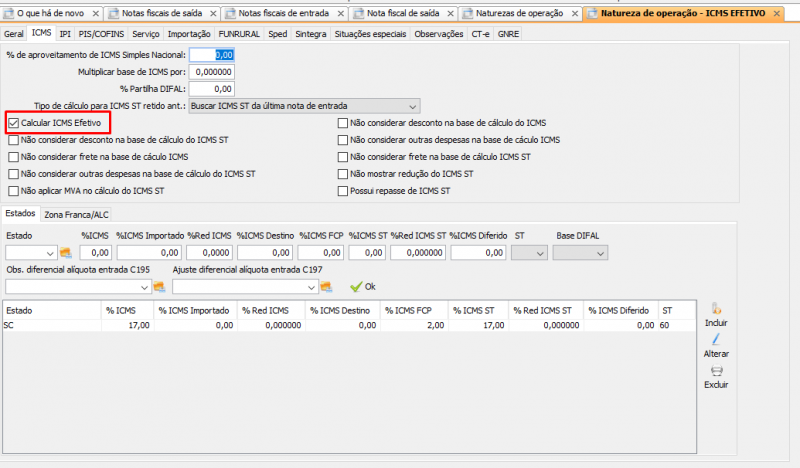

1- No Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Cfop → Aba ICMS, habilite a opção Calcular ICMS efetivo:

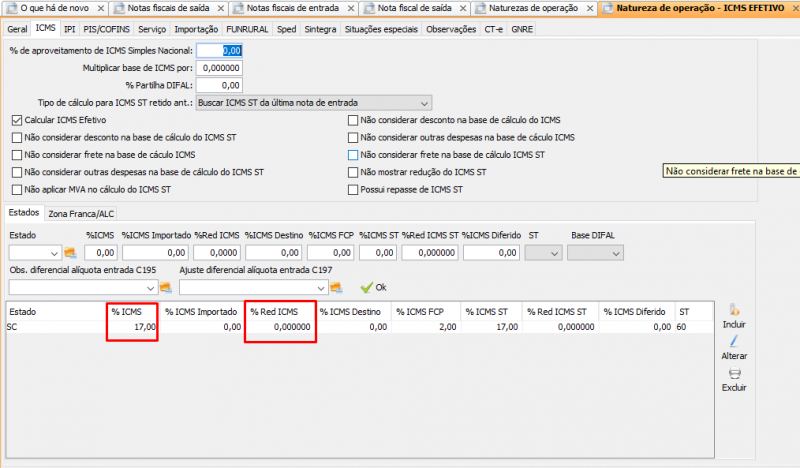

2- O ICMS Efetivo, somente é calculado ao utilizar a CST 60 ou CSOSN 500. As configurações de redução da base de cálculo (caso necessário) e alíquota são as mesmas da nota fiscal, e podem ser configuradas na Aba ICMS (Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Cfop):

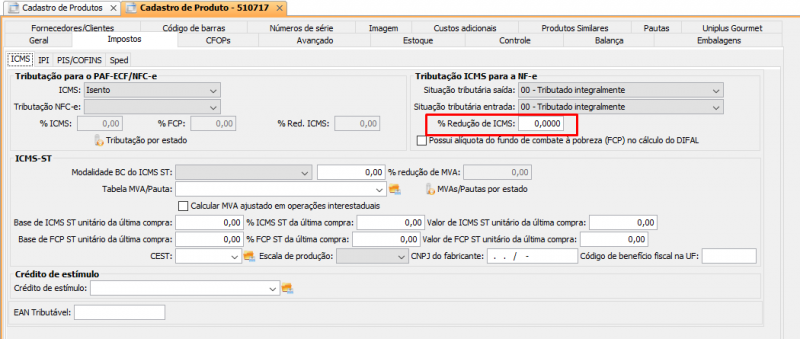

3- Também é possível configurar o % redução de ICMS da base de cálculo no cadastro do produto, porém, o cadastro da Natureza de operação tem maior prioridade:

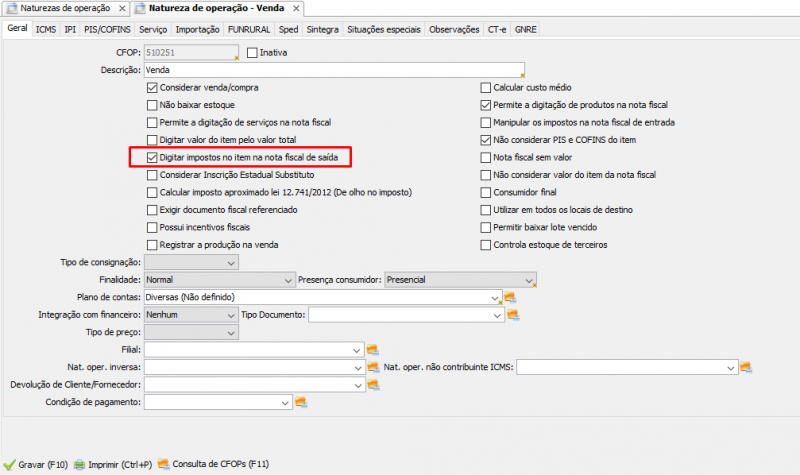

4- Para poder configurar os impostos na nota de saída, no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba Geral, habilite a opção: Digitar impostos no item na nota fiscal de saída:

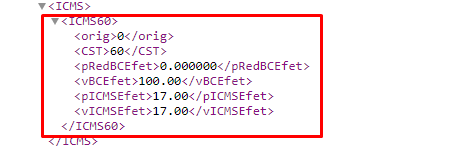

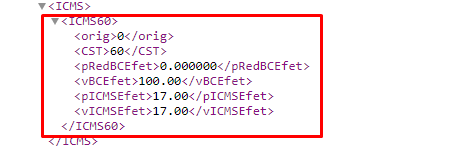

O valor é calculado e enviado nas seguintes TAGs:

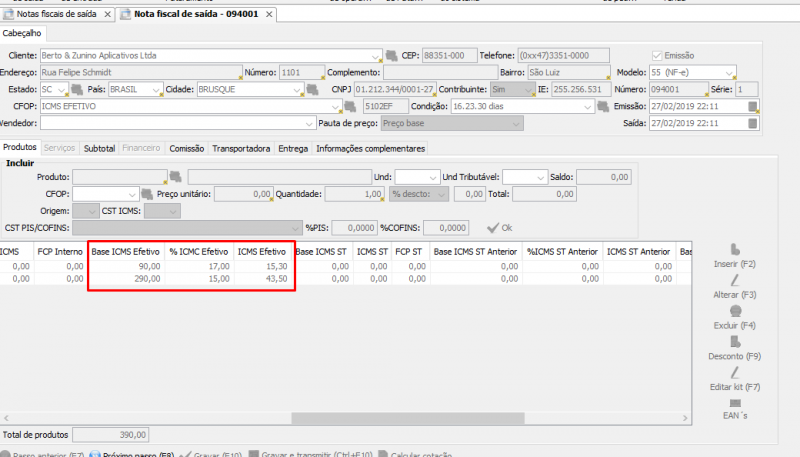

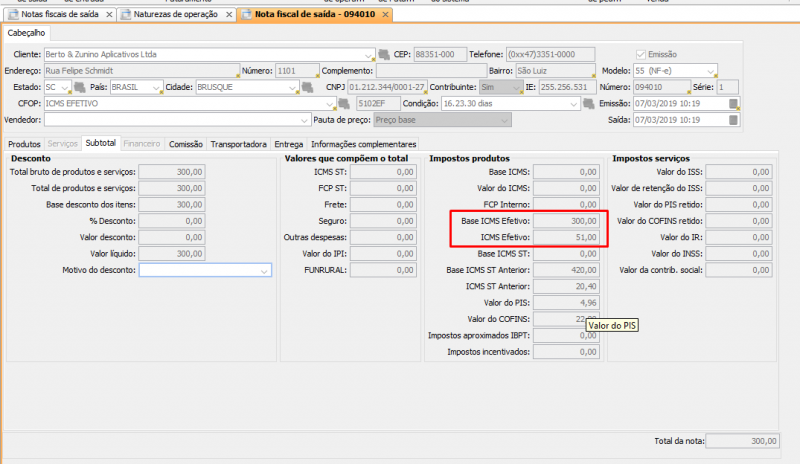

É possível visualizar os dados do ICMS Efetivo nos itens e no subtotal da nota fiscal:

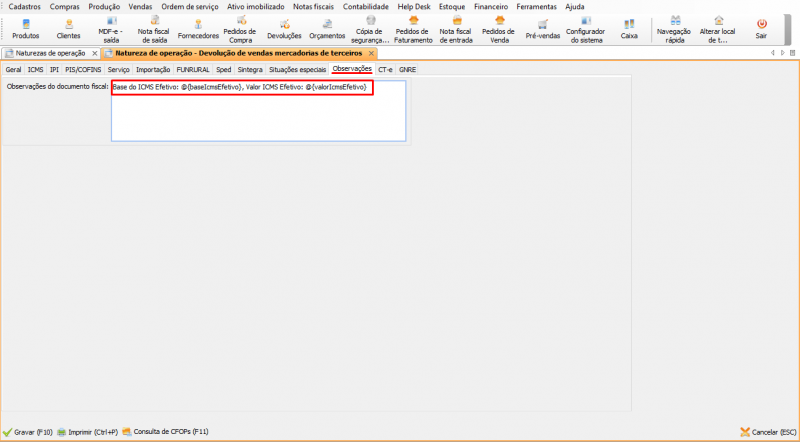

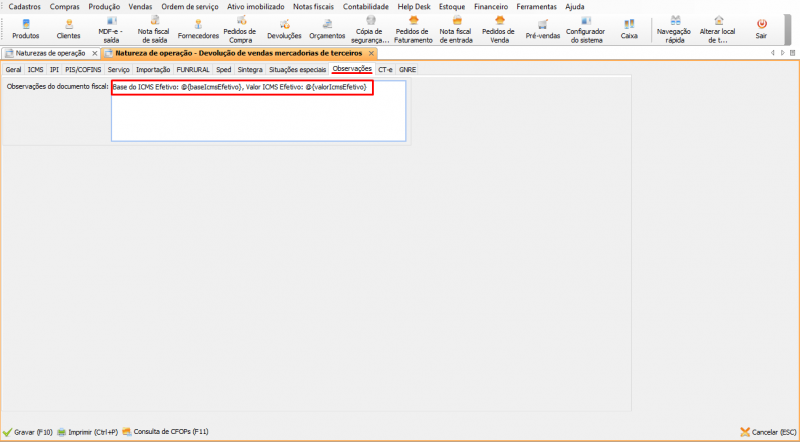

Para os casos onde existe a obrigatoriedade de informar o valor e base do ICMS Efetivo nas observações da nota fiscal, No Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba Observações, é possível configurar mensagens na CFOP, ex: Base do ICMS Efetivo: XXXXX e Valor ICMS Efetivo: XXXXX, basta inserir os seguintes comandos: Base do ICMS Efetivo: @{baseIcmsEfetivo}, Valor ICMS Efetivo: @{valorIcmsEfetivo}:

NFC-e

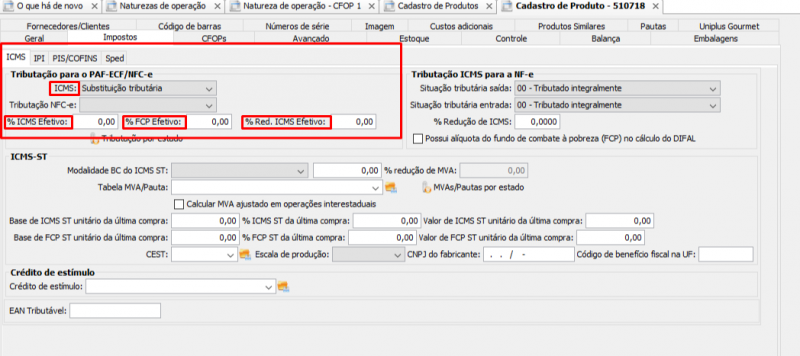

1- No cadastro do produto → Aba ICMS, configure o bloco de Tributação para o PAF-ECF/NFC-e:

- Em Empresas de Lucro, configure a opção ICMS, como: Substituição Tributária;

- Em Empresas do Simples Nacional, é necessário configurar a CSOSN como 500.

O valor é calculado e enviado nas seguintes TAGs:

Para os casos onde existe a obrigatoriedade de informar o valor e base do ICMS Efetivo nas observações da NFC-e, No Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba Observações, é possível configurar mensagens na CFOP, ex: Base do ICMS Efetivo: XXXXX e Valor ICMS Efetivo: XXXXX, basta inserir os seguintes comandos: Base do ICMS Efetivo: @{baseIcmsEfetivo}, Valor ICMS Efetivo: @{valorIcmsEfetivo}:

ICMS ST Retido anteriormente

O ICMS ST Retido Anteriormente é o ICMS ST que foi destacado em uma etapa anterior por outro contribuinte. Somente é destacado/calculado para a CST 60 ou CSOSN 500;

É importante ressaltar que nem sempre o ICMS ST é destacado corretamente pelo fornecedor, nesse caso é necessário que o seu contador valide o cálculo do fornecedor.

O ICMS ST anterior deve ser destacado em notas fiscais para revenda de mercadoria. Caso a sua operação for destinada ao consumidor final, é necessário que a opção ![]() seja habilitada na natureza de operação. Após habilitar a opção, altere a nota fiscal (caso já tenha sido gravada) e grave novamente. Operações para consumidor final não devem destacar o ICMS ST anterior.

seja habilitada na natureza de operação. Após habilitar a opção, altere a nota fiscal (caso já tenha sido gravada) e grave novamente. Operações para consumidor final não devem destacar o ICMS ST anterior.

Configuração

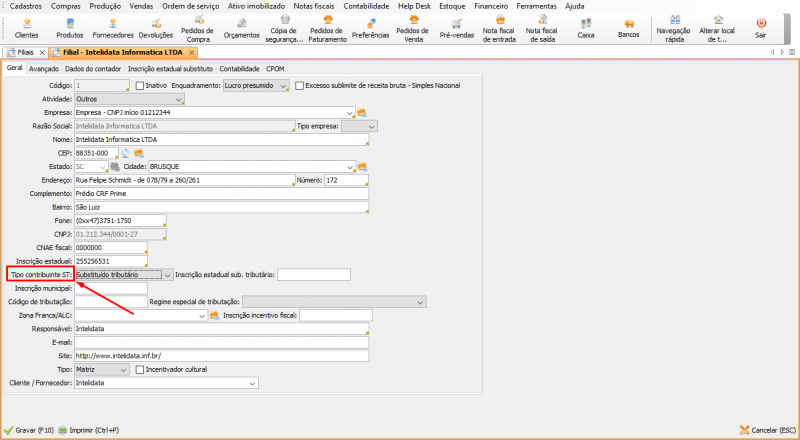

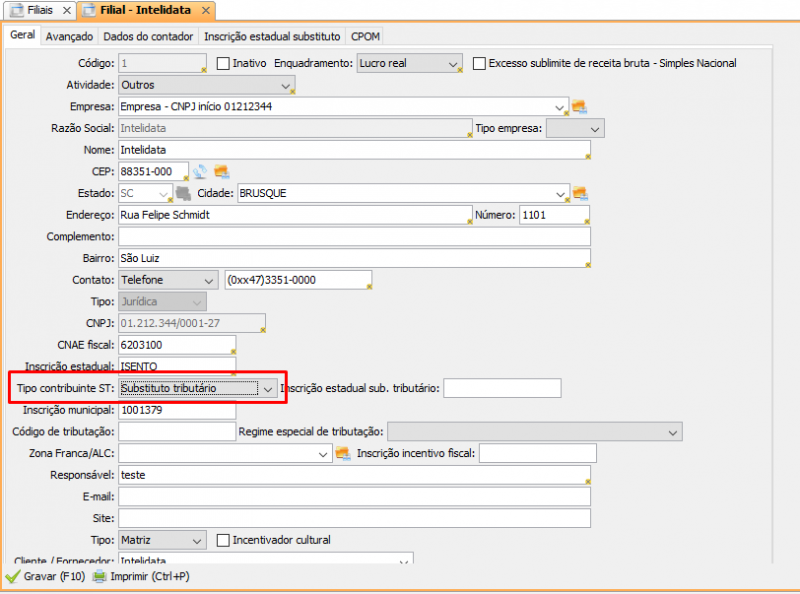

No Retaguarda, em: Cadastros → Outros → Empresas e filiais → Filiais → Alterar (F3), na opção Tipo contribuinte ST, selecione: Substituído tributário:

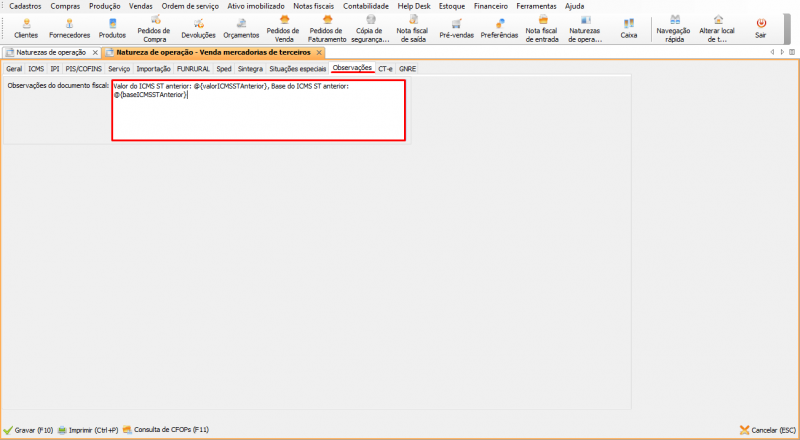

Para os casos onde existe a obrigatoriedade de informar o valor e base do ICMS ST retido anteriormente nas observações da nota fiscal, configure o texto desejado na Natureza de Operação (Natureza de Operações → Observações → Observação do documento fiscal), fazendo uso das seguintes variáveis: @{valorICMSSTAnterior} @{baseICMSSTAnterior}.

Confira um exemplo para uso das variáveis: Valor do ICMS ST anterior: @{valorICMSSTAnterior}, Base do ICMS ST anterior: @{baseICMSSTAnterior}. Conforme imagem abaixo:

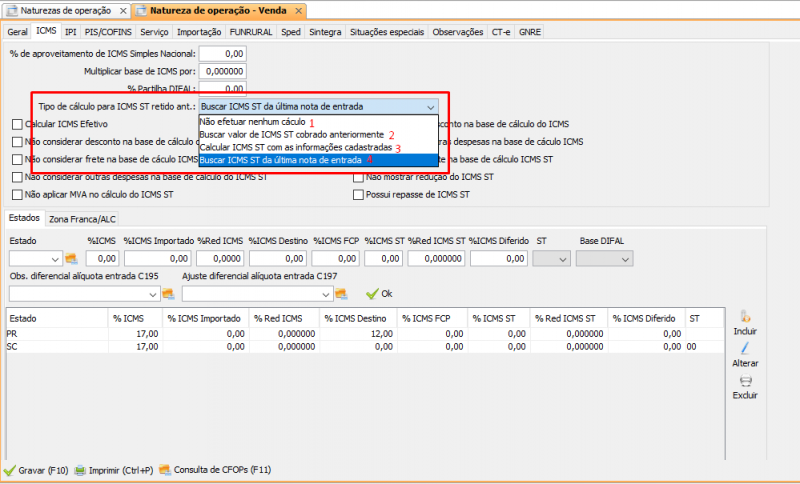

Tipos de cálculo

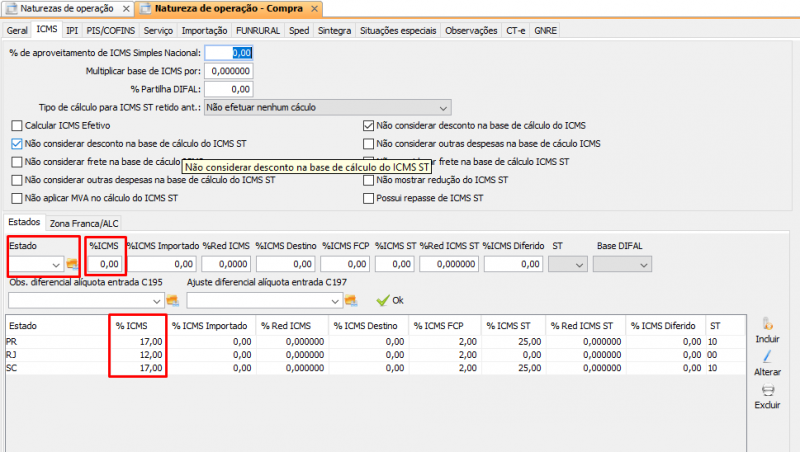

Existem quatro formas para cálculo do ICMS ST retido anteriormente. Acesse: Natureza de operação → aba ICMS e selecione o Tipo de cálculo para ICMS ST retido ant.. Confira abaixo os quatro métodos de cálculo:

1- Não efetuar nenhum cálculo: o cálculo do ICMS ST retido anteriormente não será feito, porém o usuário poderá fornecer os valores no momento de emissão da nota fiscal. Para isso, é necessário habilitar a opção Digitar impostos no item da nota fiscal de saída na aba Geral da natureza de operação conforme imagem abaixo:

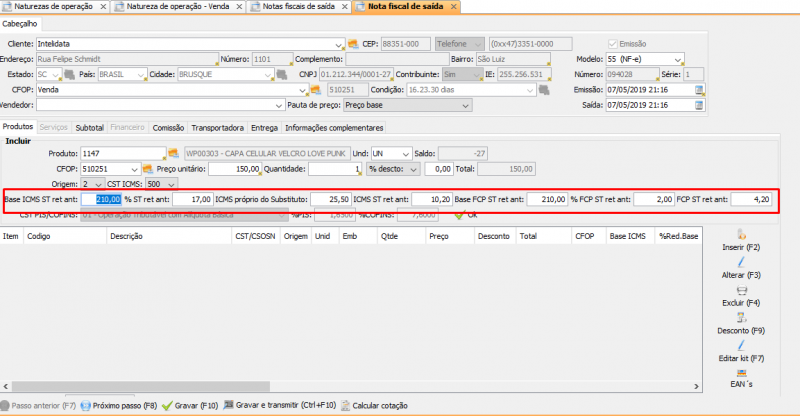

Com a opção anterior habilitada, no momento de emissão da nota será possível informar os campos relacionados ao ICMS retido anteriormente:

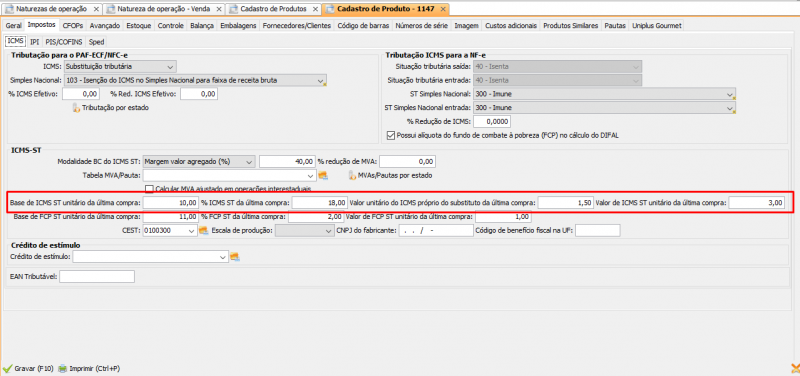

2- Buscar valor do ICMS ST cobrado anteriormente: o cálculo será feito utilizando os valores que constam no cadastro do produto. Para configurar, acesse no Retaguarda: Cadastros → Produtos → Produto → Aba Impostos. Na aba ICMS preencha os seguintes campos:

3- Calcular ICMS ST com as informações cadastradas: o ICMS ST será calculado simulando o cálculo efetuado pelo fornecedor.

4- Buscar ICMS ST da última nota de entrada: caso a última compra possua destaque de ICMS ST ou ICMS ST anterior (CST 60 ou CSOSN 500) e tenha sido importada via XML, essa opção faz com que os dados do XML emitido pelo fornecedor sejam reutilizados.

Informações

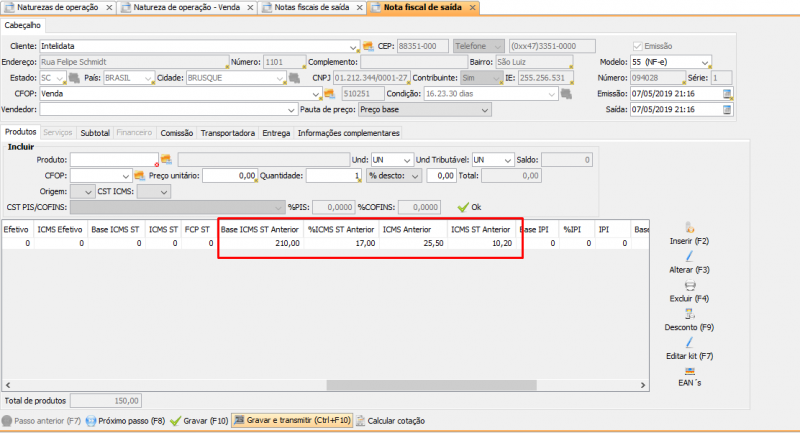

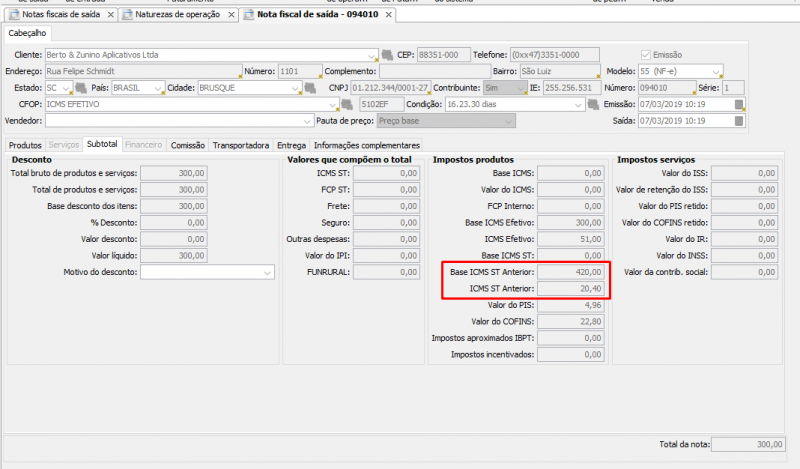

É possível visualizar os dados do ICMS ST Retido Anteriormente nas abas: Produtos e Subtotal da nota fiscal. Confira abaixo:

Substituição Tributária do ICMS – ICMS ST

O ICMS ST é a transferência da responsabilidade pelo ICMS à outro contribuinte que possui vínculo indireto com o fator gerador.

No ICMS ST existem dois tipos de contribuintes:

- Substituto: contribuinte que retem/recolhe o ICMS;

- Substituído: contribuinte que recebe a mercadoria com o ICMS já retido.

Somente algumas CSTs/CSOSNs que calculam o ICMS ST. É possível verificá-las nas seguintes tabelas:

Para efetuar o cálculo é necessário configurar a filial como Substituto tributário. Acesse: Cadastros → Outros → Empresas e filiais → Filial e altere o Tipo contribuinte ST:

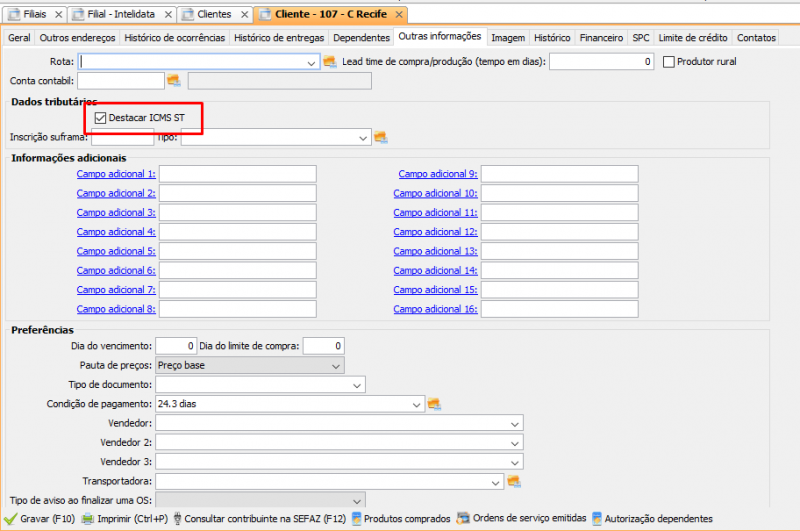

No cadastro do cliente é necessário habilitar a opção Destacar ICMS ST:

Modalidade de determinação da base de cálculo

A modalidade de determinação da base de cálculo do ICMS ST pode ser determinada por Margem de Valor Agregado (MVA), por Pauta ou por Valor da Operação.

Ela pode ser configurada em seis cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

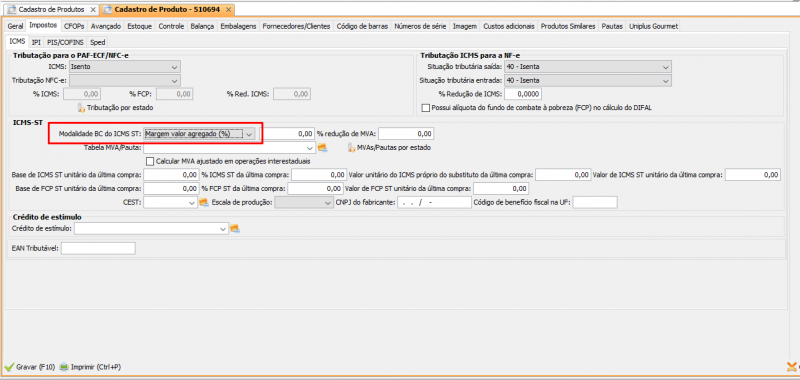

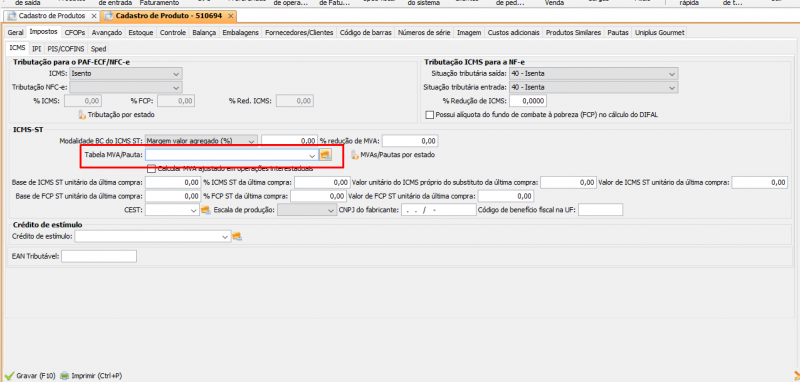

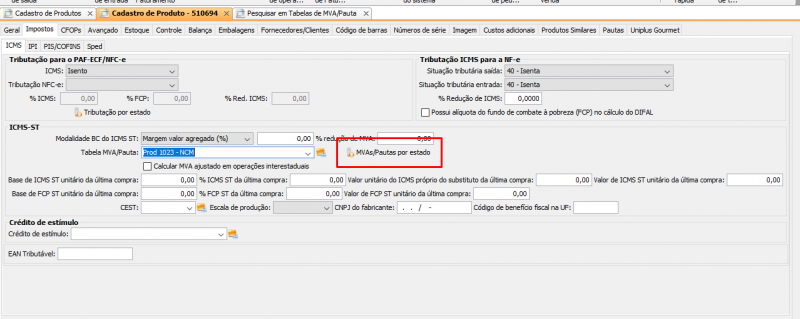

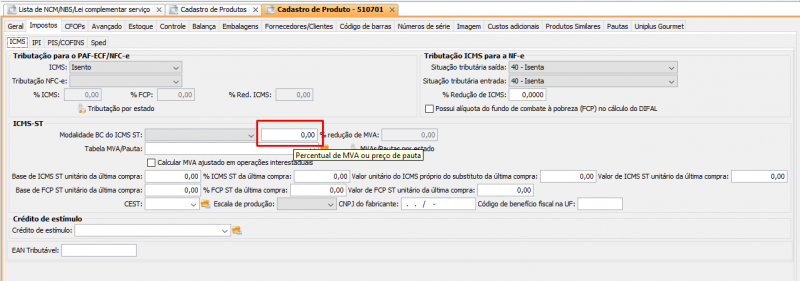

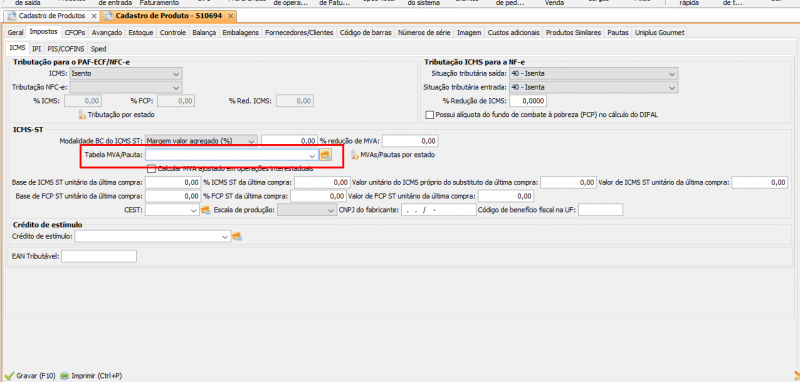

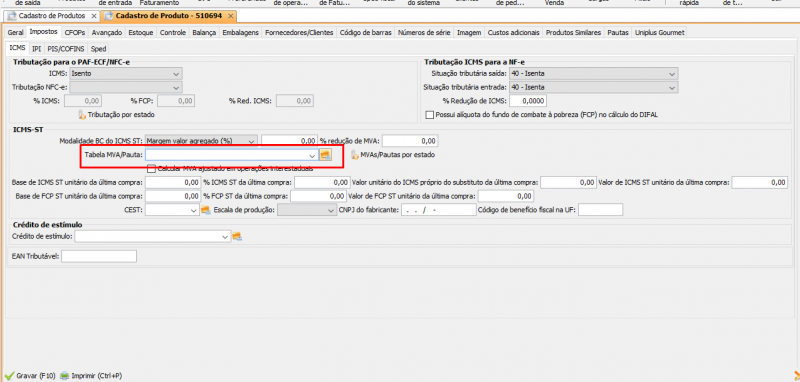

1- No Cadastro do produto → aba Impostos selecione a modalidade desejada em Modalidade BC do ICMS ST:

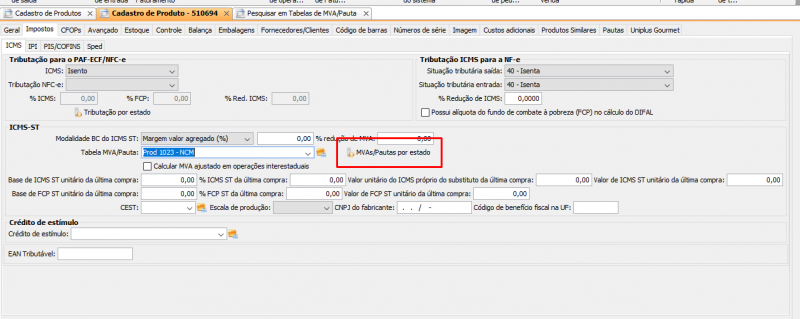

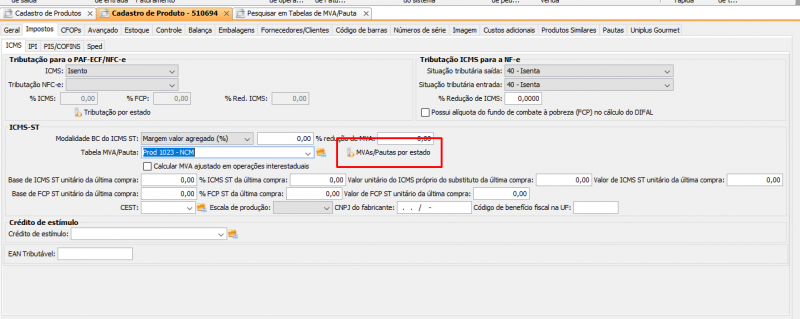

2- No Cadastro do produto → aba Impostos selecione a Tabela MVA/Pauta:

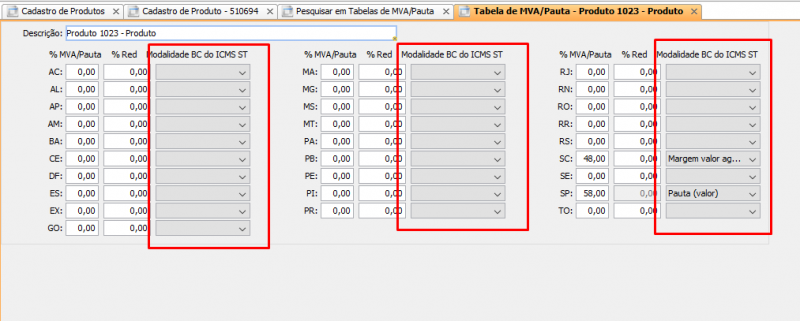

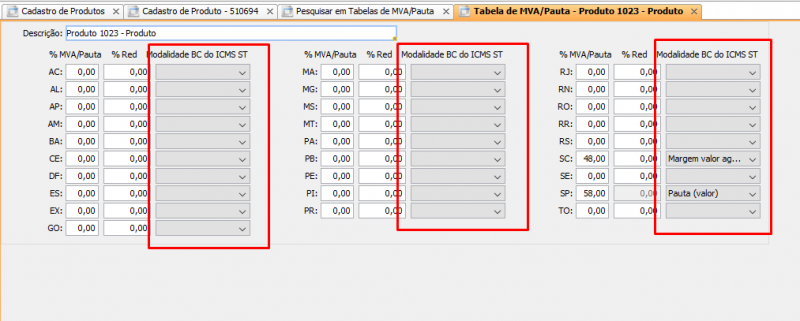

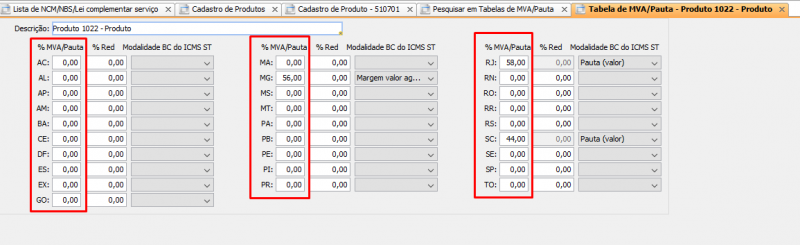

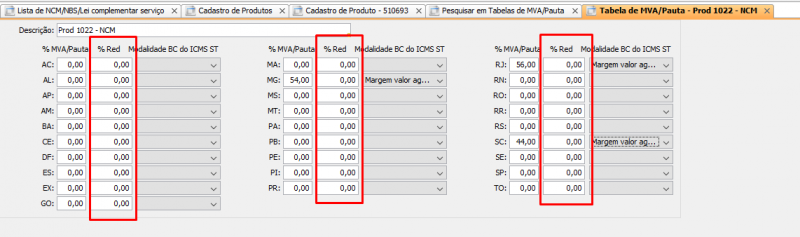

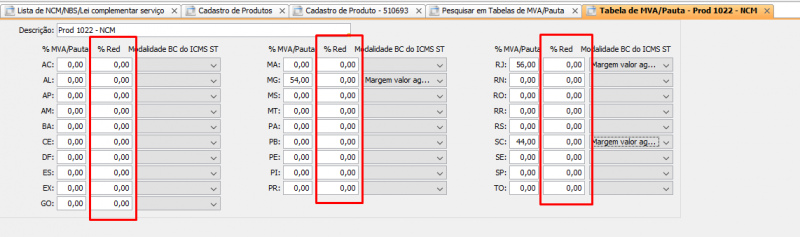

Neste caso será filtrada a modalidade para o estado do destino:

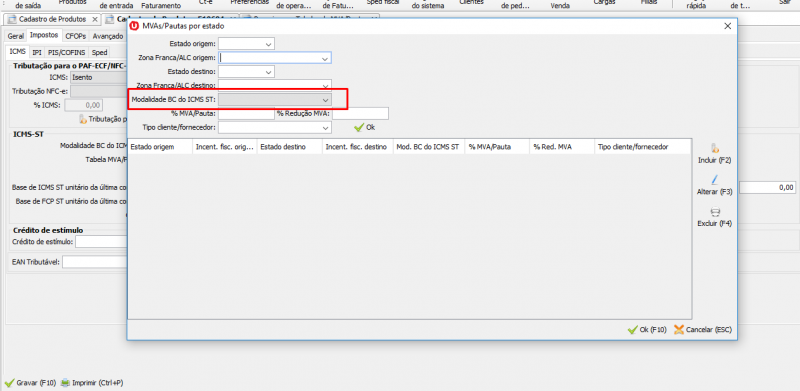

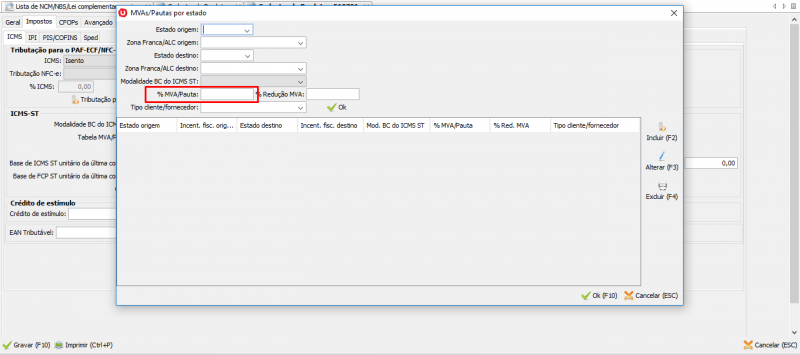

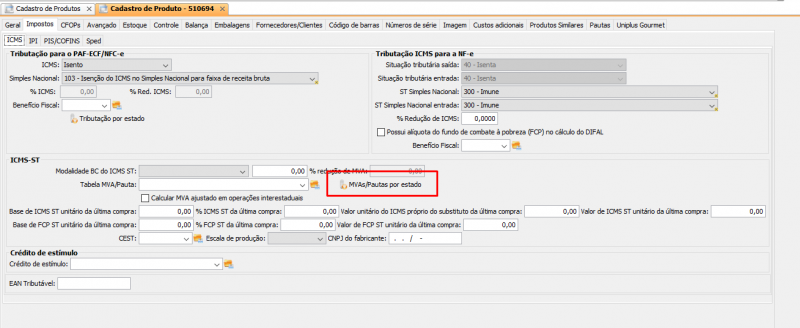

3- No Cadastro do produto → aba Impostos clique em MVAs/Pautas por estado:

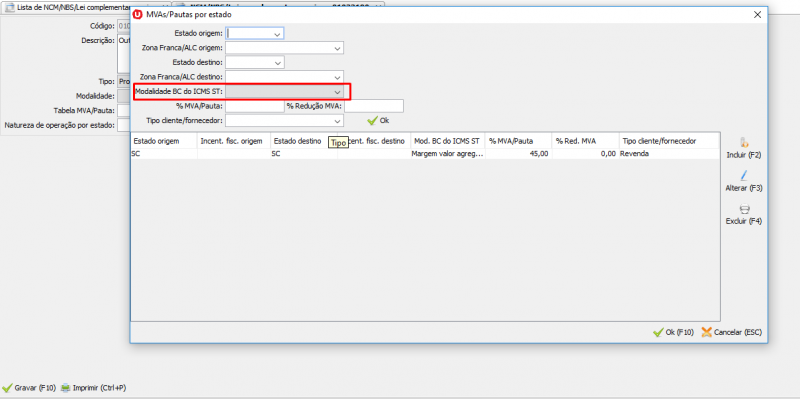

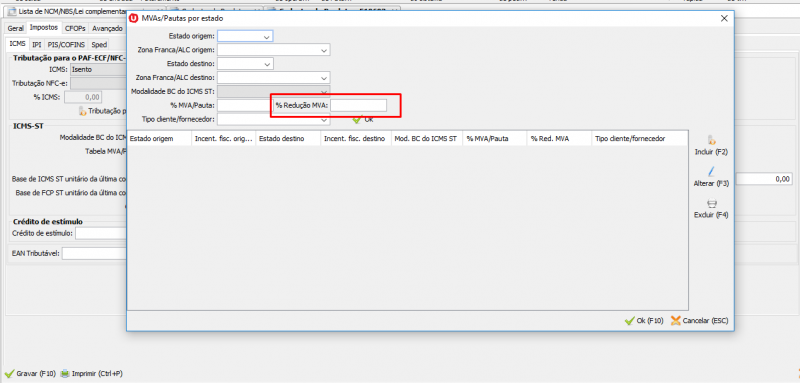

Neste caso será filtrada a modalidade para o estado do destino. Selecione a Modalidade BC do ICMS ST:

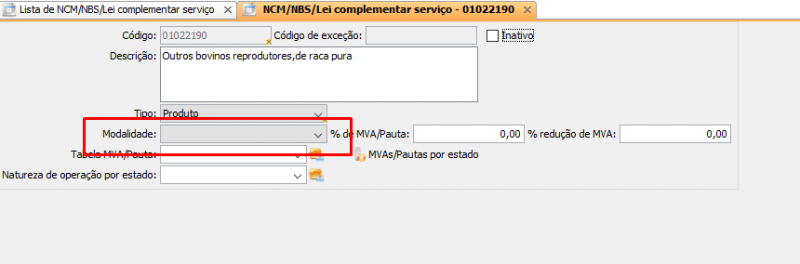

4- NCM: acesse: Cadastros → Outros → Notas fiscais → Ncms e selecione a Modalidade:

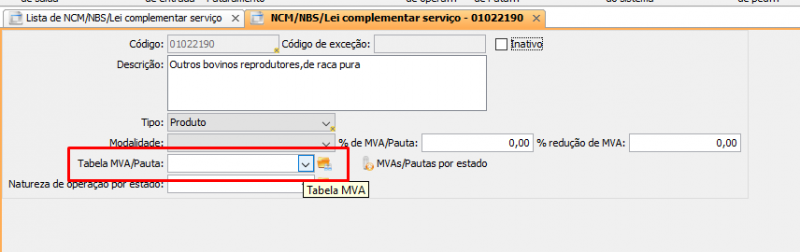

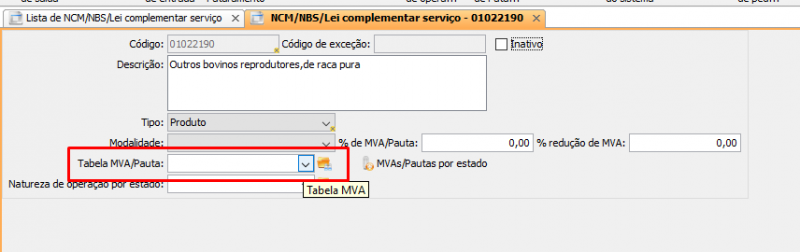

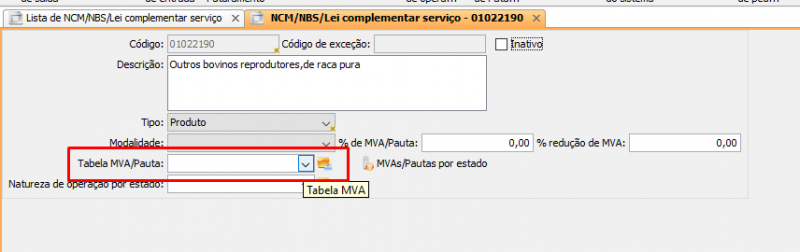

5- Tabela MVA/Pauta no cadastro do NCM: acesse: Cadastros → Outros → Notas fiscais → Ncms e selecione a Tabela MVA/Pauta:

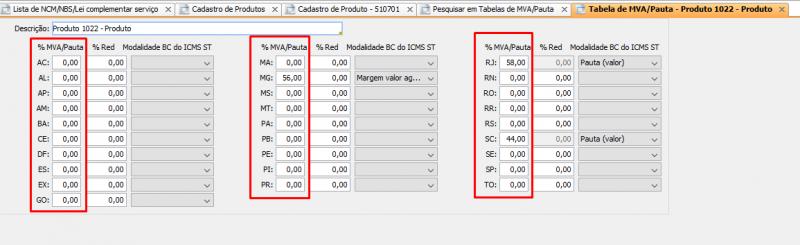

Neste caso será filtrada a modalidade para o estado do destino:

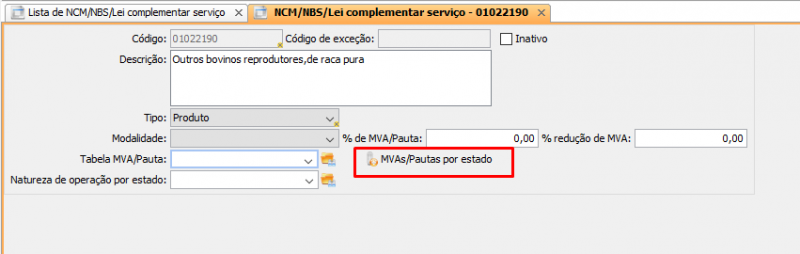

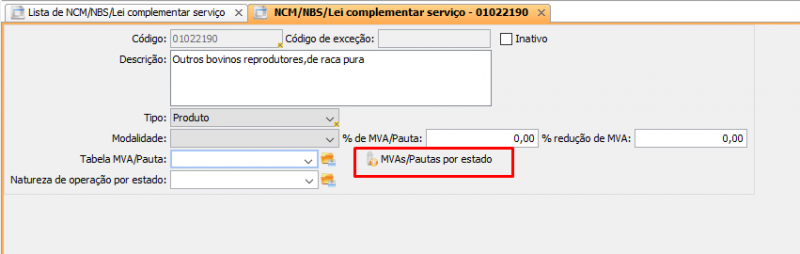

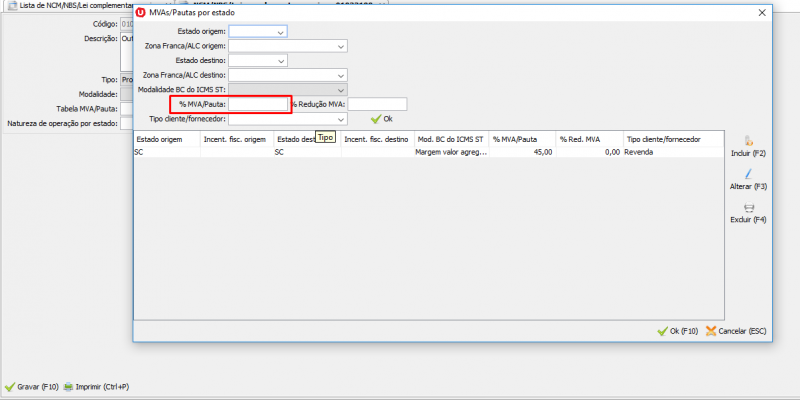

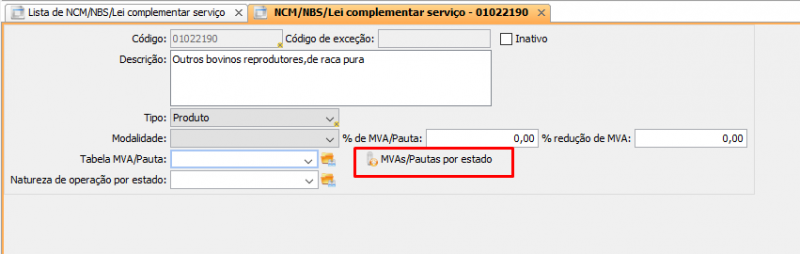

6- MVAs/Pautas por estado no cadastro do NCM: acesse: Cadastros → Outros → Notas fiscais → Ncms e clique em MVAs/Pautas por estado:

Neste caso será filtrada a modalidade para o estado do destino. Selecione a Modalidade BC do ICMS ST:

Percentual da Margem de Valor Agregado (MVA) ou Valor da Pauta

O Percentual da Margem de Valor Agregado (% MVA) ou Valor da Pauta, pode ser configurado em seis cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

1- No Cadastro do produto → aba Impostos informe o Percentual de MVA ou preço de pauta:

2- No Cadastro do produto → aba Impostos selecione a Tabela MVA/Pauta:

Neste caso será filtrado o % do MVA ou o valor da pauta para o estado do destino:

3- No Cadastro do produto → aba Impostos clique em MVAs/Pautas por estado:

Neste caso será filtrado o % do MVA ou o valor da pauta para o estado do destino. Informe o %MVA/Pauta

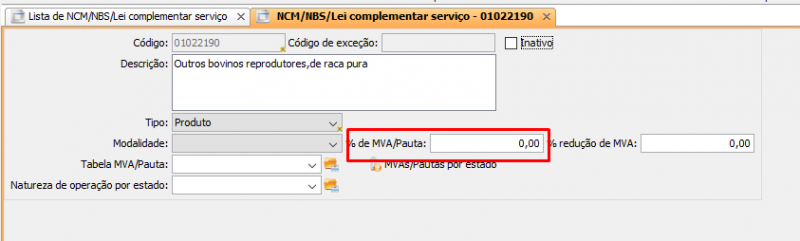

4- NCM: acesse: Cadastros → Outros → Notas fiscais → Ncms e informe o % do MVA ou o valor da pauta:

5- Tabela MVA/Pauta no cadastro do NCM: acesse: Cadastros → Outros → Notas fiscais → Ncms e selecione a Tabela MVA/Pauta

Neste caso será filtrado o % do MVA ou o valor da pauta para o estado do destino:

6- MVAs/Pautas por estado no cadastro do NCM: acesse: Cadastros → Outros → Notas fiscais → Ncms e clique em MVAs/Pautas por estado:

Neste caso será filtrado o % do MVA ou o valor da pauta para o estado do destino. Informe o %MVA/Pauta:

Percentual de redução da Margem de Valor Agregado (MVA)

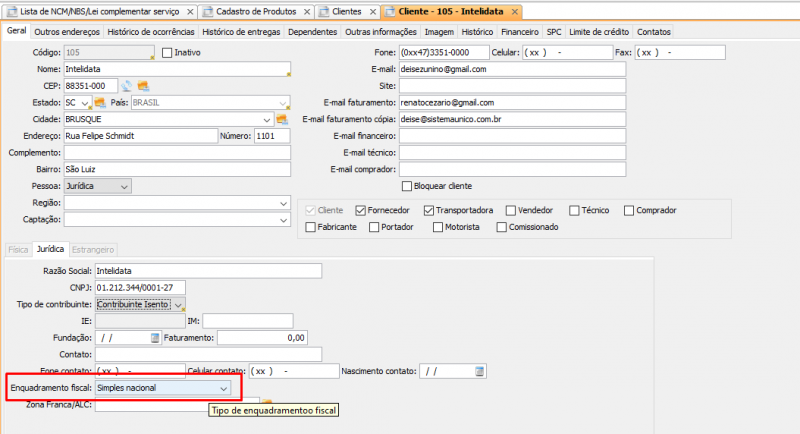

Alguns estados beneficiam operações de vendas de alguns produtos para clientes do Simples Nacional reduzindo o % da Margem de Valor Agregado (MVA). Para isso o cliente deve estar configurado como Simples Nacional:

O Percentual de redução da Margem de Valor Agregado (% MVA) pode ser configurado em seis cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

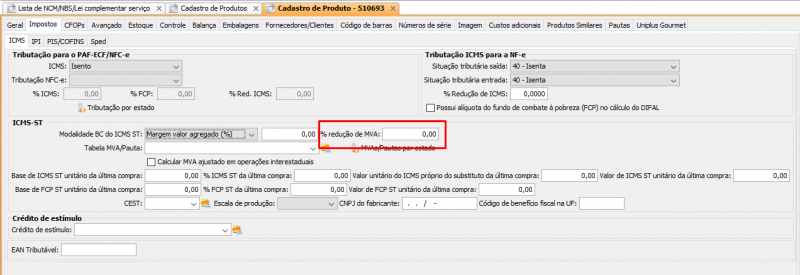

1- No Cadastro do produto → aba Impostos informe o % redução de MVA:

2- No Cadastro do produto → aba Impostos selecione a Tabela MVA/Pauta:

Neste caso será filtrado o % Red para o estado do destino:

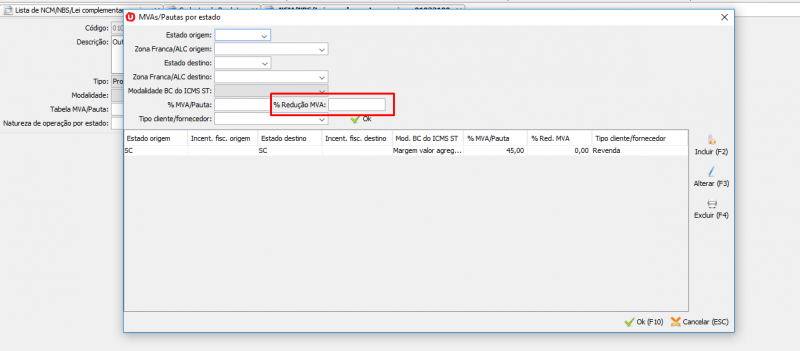

3- No Cadastro do produto → aba Impostos clique em MVAs/Pautas por estado:

Neste caso será filtrado o % Redução MVA para o estado do destino:

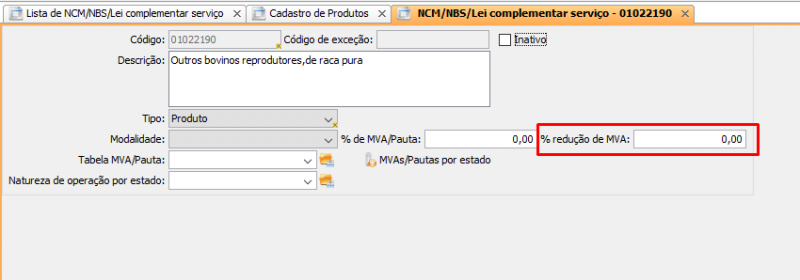

4- NCM: acesse: Cadastros → Outros → Notas fiscais → Ncms e informe o % redução de MVA:

5- Tabela MVA/Pauta no cadastro do NCM: acesse: Cadastros → Outros → Notas fiscais → Ncms e selecione a Tabela MVA/Pauta

Neste caso será filtrado o % Red para o estado do destino:

6- MVAs/Pautas por estado no cadastro do NCM: acesse: Cadastros → Outros → Notas fiscais → Ncms e clique em MVAs/Pautas por estado:

Neste caso será filtrado o % Redução MVA para o estado do destino. Informe o % Redução MVA:

Base de cálculo

A base de cálculo do ICMS ST pode ser por Margem de Valor Agregado (% MVA), Pauta ou Valor da Operação de acordo com a configuração de tópico feita na Modalidade de determinação da base de cálculo.

Redução da base de cálculo

A redução da base de cálculo do ICMS ST pode ser considerada uma isenção parcial. Ela pode ser aplicada em bases de cálculo por Margem de Valor Agregado (MVA), Valor da Pauta ou Valor da Operação.

A alíquota para redução da base de cálculo pode ser configurada em dois cadastros que seguem uma ordem de prioridade. Neste caso o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

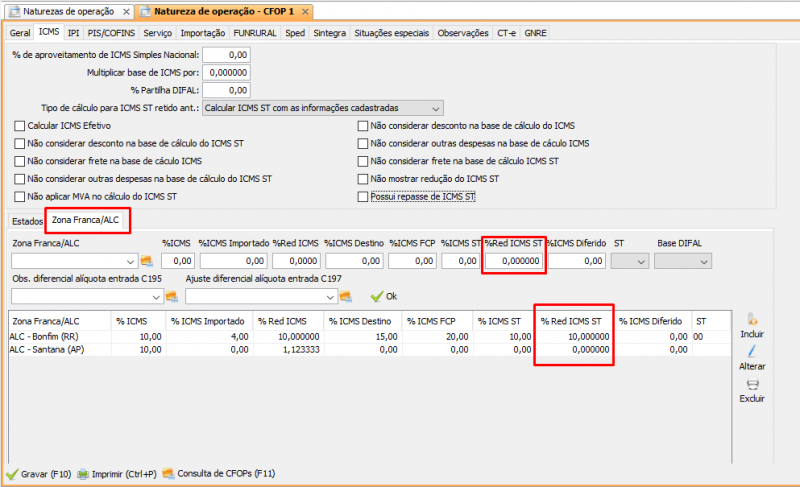

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais →aba ICMS → aba Zona Franca/ALC preencha os campos Zona Franca/ALC e %Red ICMS ST:

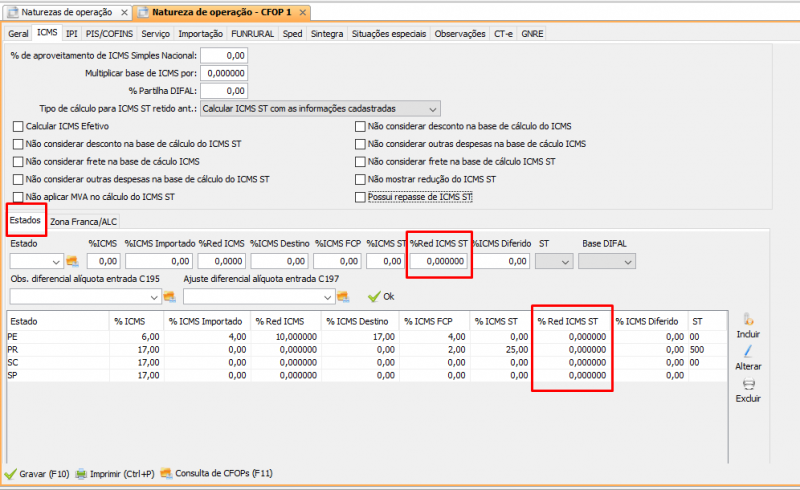

2- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS → aba Estados preencha os campos Estado e %Red ICMS ST:

Base de cálculo por Pauta

Na Pauta o fisco troca a base de cálculo real por um valor pré-fixado.

O valor da Pauta é o valor configurado conforme tópico Percentual da Margem de Valor Agregado (MVA) ou Valor da Pauta * quantidade do item – % Redução da base de cálculo.

Base de cálculo por Margem de Valor Agregado (% MVA)

A Margem de Valor Agregado ou MVA é um percentual definido pelo fisco que deve ser aplicado no valor da Operação.

A base de cálculo é definida pelo valor bruto do item – desconto + frete + seguro + outras despesas +/- configurações da natureza de operação + (Percentual da Margem de Valor Agregado (MVA) ou Valor da Pauta – Percentual de redução da Margem de Valor Agregado (MVA)) – % Redução da base de cálculo.

Base de cálculo por Valor da Operação

Base de cálculo por Valor da Operação é o valor total do item.

A base de cálculo é definida pelo valor bruto do item – desconto + frete + seguro + outras despesas +/- configurações da natureza de operação – % Redução da base de cálculo.

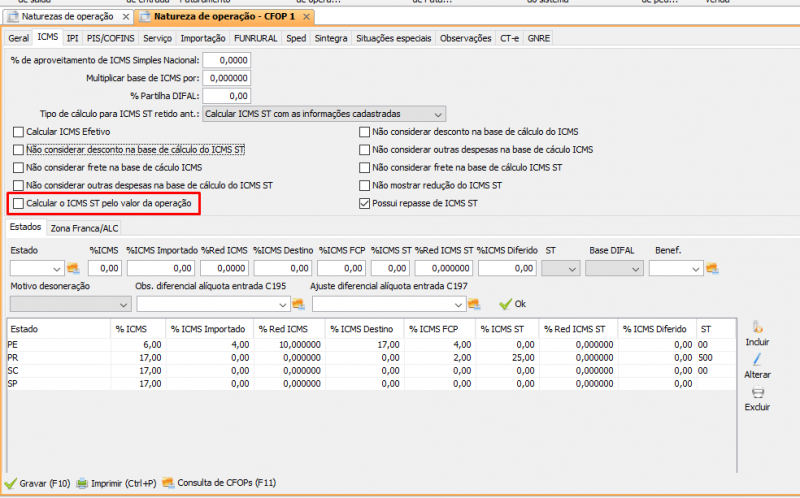

É possível sempre forçar que determinada Natureza de Operação calcule pelo Valor da Operação, desconsiderando então as configurações da modalidade da base de cálculo. Para isso é necessário marcar a seguinte opção na Natureza de Operação:

Configurações da natureza de operação para Margem de Valor Agregado (% MVA) e Valor da Operação

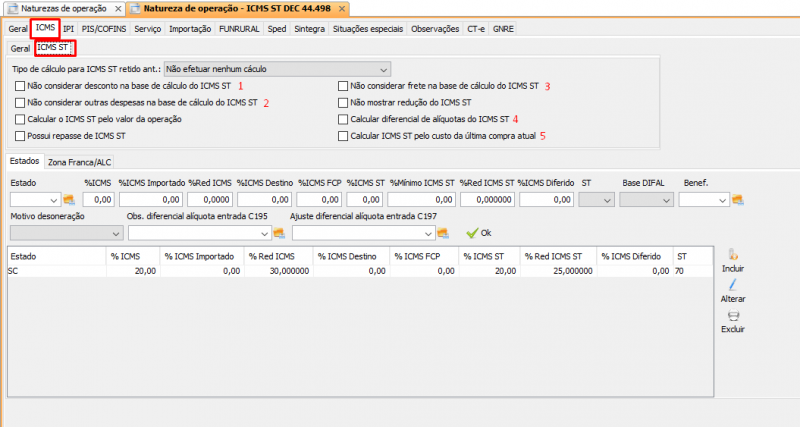

A imagem abaixo demonstra as configurações que diminuem ou aumentam a base de cálculo para Margem de Valor Agregado (% MVA) e Valor da Operação:

1- Não considerar desconto na base de cálculo ICMS ST: quando marcada, o valor do desconto não diminui a base de cálculo e portanto, a base de cálculo do ICMS ST fica com o valor bruto;

2- Não considerar outras despesas na base de cálculo ICMS ST: quando marcada, o valor das outras despesas do item não será somado na base de cálculo do ICMS. O valor das outras despesas é referente ao valor rateado para o item e é informado na nota fiscal. Confira o exemplo:

3- Não considerar frete na base de cálculo ICMS ST: quando marcada, o valor do frete do item não será somado na base de cálculo do ICMS ST. O valor do frete é referente ao valor rateado para o item e é informado na nota fiscal. Confira o exemplo:

4- Calcular diferencial de alíquotas do ICMS ST: quando marcada, o valor da base do ICMS ST considera o diferencial de alíquotas. A base é apurada conforme a seguinte fórmula:

(Valor da base – Valor do ICMS) / ((100 – % ICMS ST) / 100)

5- Calcular ICMS ST pelo custo da última compra atual: quando marcada, o valor da base do ICMS ST considera o preço de custo da última compra e não o preço de venda.

Alíquota

A alíquota do ICMS ST pode ser configurada em dois cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

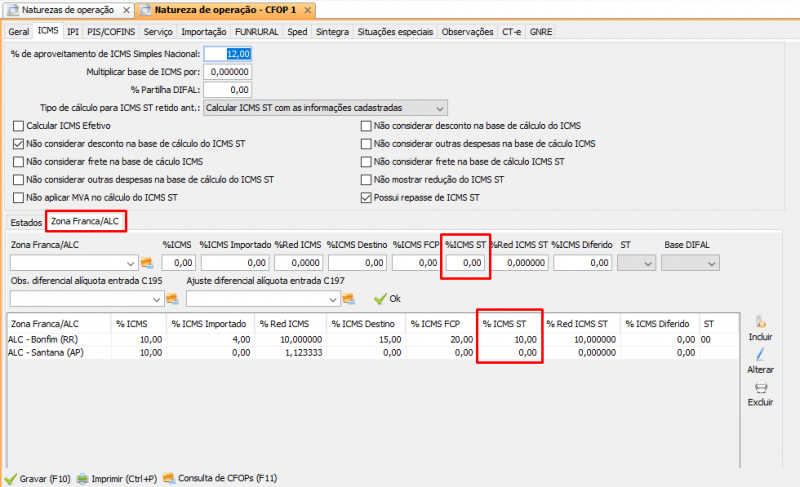

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → aba ICMS, na aba Zona Franca/ALC, preencha os campos Zona Franca/ALC e %ICMS ST:

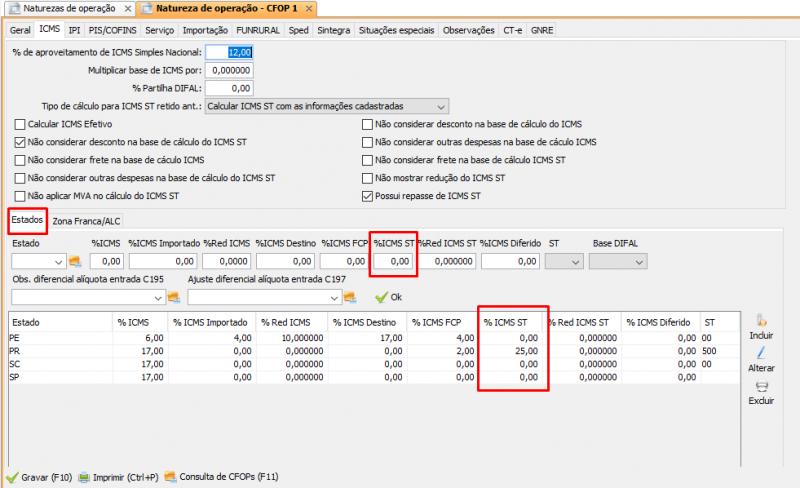

2- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → aba ICMS, na aba Estados, preencha os campos Estado e %ICMS ST:

Alíquota Mínima

A alíquota mínima atende o recolhimento mínimo de ICMS ST do Decreto 44.498 do estado do Rio de Janeiro.

A alíquota mínima pode ser configurada em dois cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

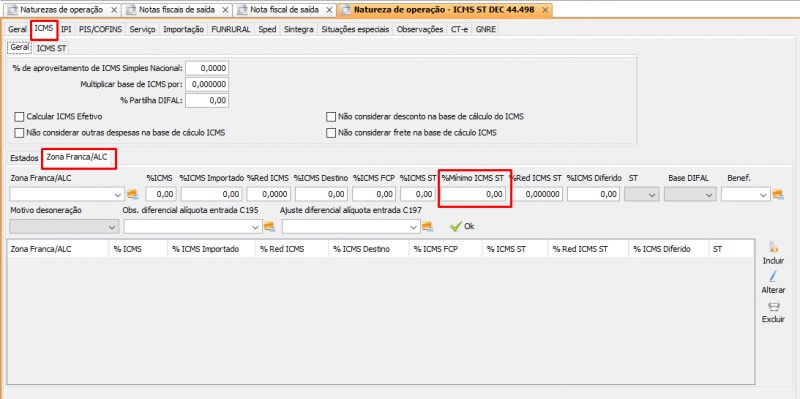

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → aba ICMS, na aba Zona Franca/ALC, preencha os campos Zona Franca/ALC e %Mínimo ICMS ST:

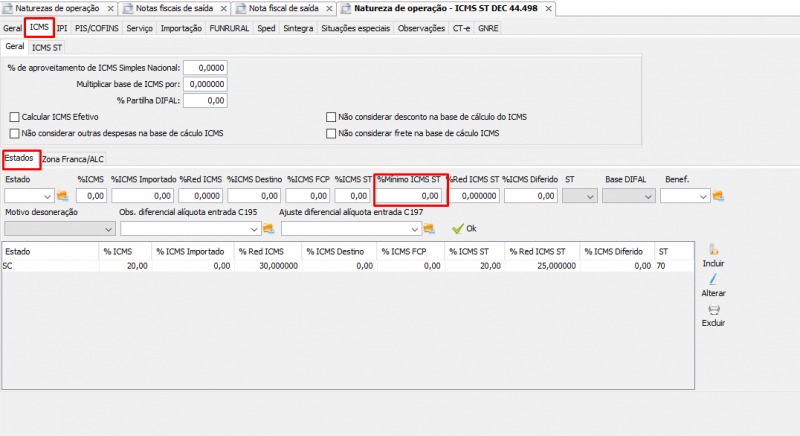

2- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → aba ICMS, na aba Estados, preencha os campos Estado e %Mínimo ICMS ST:

Valor

O valor do ICMS ST é a Base de cálculo * Alíquota – ICMS para Nota Fiscal.

Fundo de Combate à Pobreza (FCP) da Substituição tributária

O Fundo de Combate à Pobreza (FCP), através do ICMS, tem o objetivo de diminuir a desigualdade entre os estados. A legislação estadual é que define a alíquota e se o produto possui FCP ou não.

O FCP da Substituição tributária é calculado junto com a Substituição Tributária do ICMS – ICMS ST.

A base de cálculo pela qual a alíquota será aplicada é a mesma da Substituição Tributária do ICMS – ICMS ST.

Para realizar o cálculo, no cadastro de produto, habilite a opção Possui alíquota do fundo de combate à pobreza (FCP) no cálculo do DIFAL;

A alíquota do FCP ST pode ser configurada em dois cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

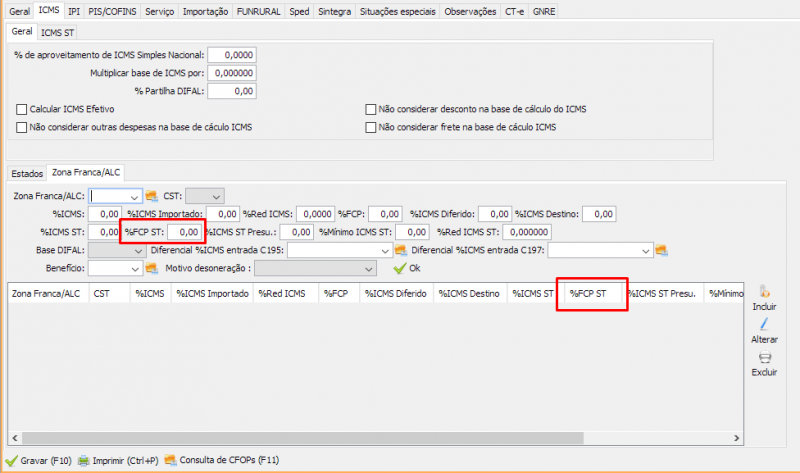

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS, na aba Zona Franca/ALC, preencha o campo %FCP ST:

2- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS, na aba Estados, preencha o campo %FCP ST:

O valor do FCP da Substituição tributária é igual à Base de cálculo * Alíquota – Fundo de Combate à Pobreza (FCP) interno.

Configurações da natureza de operação para Fundo de Combate à Pobreza (FCP) da Substituição tributária

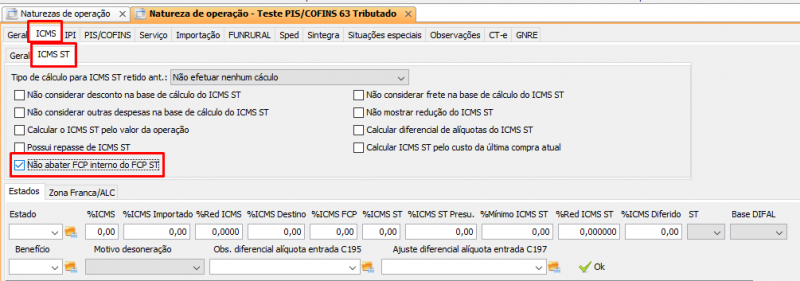

É possível não abater o Fundo de Combate à Pobreza (FCP) interno no cálculo do Fundo de Combate à Pobreza (FCP) da Substituição tributária, marcando a opção Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS. Na aba ICMS ST, marque a opção Não abater FCP interno do FCP ST:

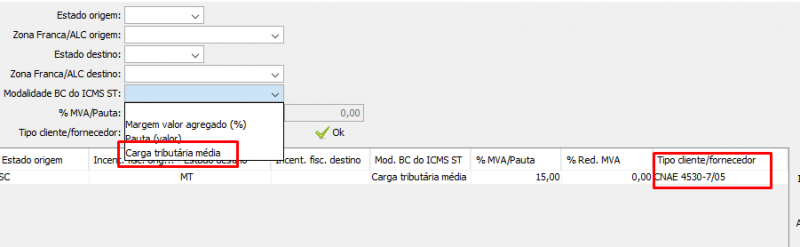

Carga tributária média – Emissão para Mato Grosso

O Decreto n° 392/11 do estado do Mato Grosso define uma alíquota para cada segmento comercial (CNAE), não aplicando mais o MVA. Com isso, na maioria as situações, o modelo prevê o encerramento da cadeia tributária.

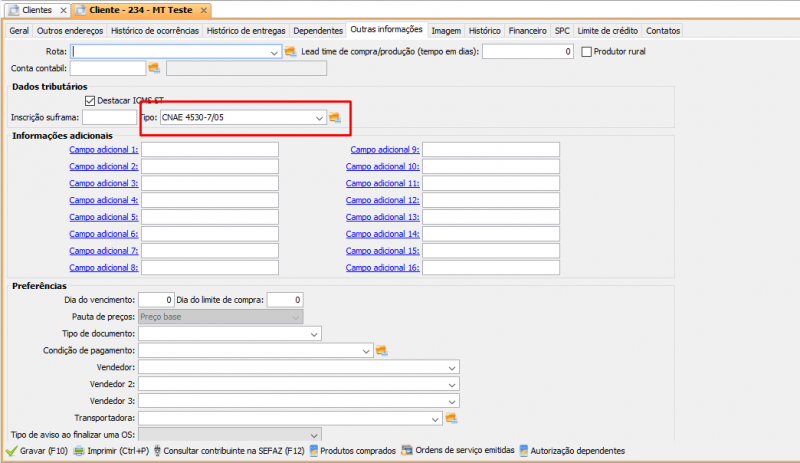

No cadastro do cliente é possível configurar o CNAE utilizando o tipo:

Para configurar a alíquota da carga média é necessário utilizar a opção de MVAs/Pautas por estado do cadastro de produto, somente essa configuração permite o cálculo:

É necessário configurar a operação como Carga tributária média no campo modalidade, informar a alíquota da carga média no campo %MVA/Pauta e o Tipo cliente/fornecedor:

As outras configurações ocorrem da mesma maneira que o ICMS ST normal.

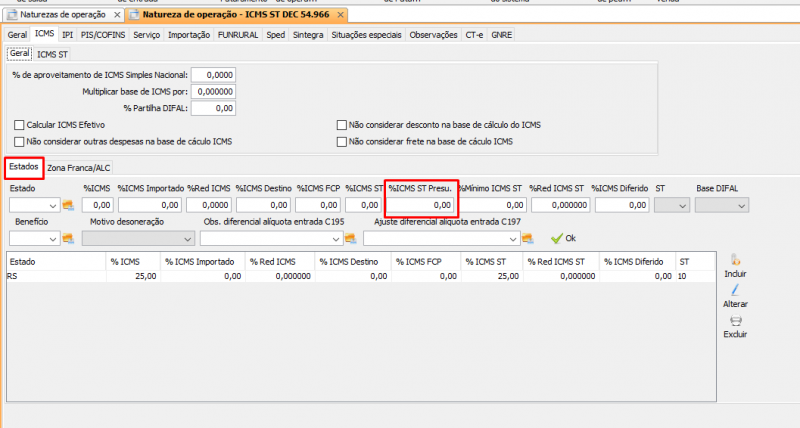

Decreto Nº 54.966 de 27/12/2019 – Rio Grande do Sul

O Decreto Nº 54.966 de 27/12/2019 do estado do Rio Grande do Sul, permite que as microcervejarias, de 1º de abril a 31 de dezembro de 2020, apliquem o crédito presumido no cálculo de ICMS.

A alíquota do ICMS Presumido pode ser configurada em dois cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

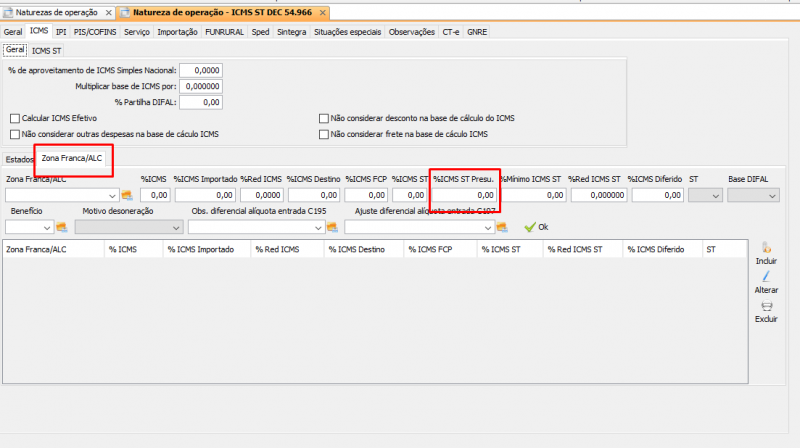

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS, na aba Zona Franca/ALC, preencha o campo % ICMS ST Presu.:

2- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS, na aba Estados, preencha o campo % ICMS ST Presu.:

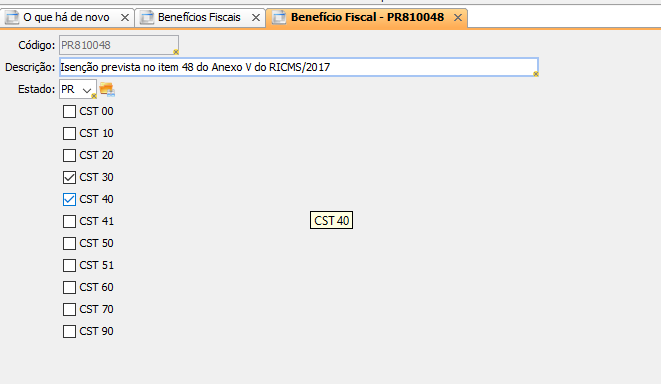

Benefício Fiscal

O benefício fiscal do ICMS funciona como um regime especial de tributação, podendo ser uma isenção, redução, dedução, dentre outras medidas dessa natureza. O estado é quem cria a tabela de benefícios fiscais e define as CSTs. Alguns estados passaram a exigir a informação para NF-e e NFC-e.

A NT 2016.002 criou o campo “cBenef” que tem como descrição “Código de Benefício Fiscal utilizado pela UF, aplicado ao item“. No campo deve ser informado o código do benefício fiscal que está sendo utilizado na operação para o item. Já a NT 2019.001 criou validações que passam a obrigar a informação do campo. A exigência será definida pela UF, até o momento os seguintes estados confirmaram a obrigatoriedade: RJ, PR e RS.

Configurações

É possível cadastrar os códigos dos benefícios em Cadastros → Outros → Notas Fiscais → Benefícios Fiscais.

Os benefícios disponibilizados pelo portal da NF-e, conforme http://www.nfe.fazenda.gov.br/portal/exibirArquivo.aspx?conteudo=u3vMflqEe6w=, já estão importados automaticamente na tabela de benefícios.

Nota Fiscal

O benefício fiscal pode ser configurado em três cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

1- Natureza de operação por Zona Franca e/ou Área de Livre Comércio: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS, na aba Zona Franca/ALC, informe o Benefício fiscal;

Para que o benefício seja utilizado, é necessário que a ST esteja preenchida.

2- Natureza de operação por estado: no Retaguarda, em: Cadastros → Outros → Notas fiscais → Naturezas de operação e tributações especiais → Aba ICMS, na aba Estados, informe o Benefício fiscal.

Para que o benefício seja utilizado, é necessário que a ST esteja preenchida.

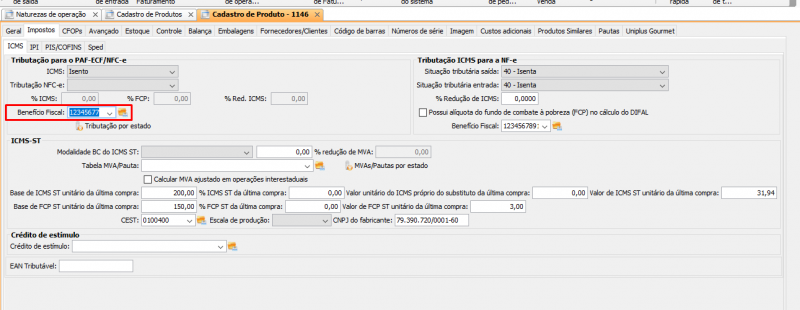

3- No cadastro do produto → aba Imposto, preencha o campo Benefício Fiscal:

NFC-e

O benefício fiscal pode ser configurado em dois cadastros que seguem uma ordem de prioridade. Neste caso, o sistema usa a configuração que encontrar primeiro. Confira abaixo as formas de cadastro ordenadas por prioridade:

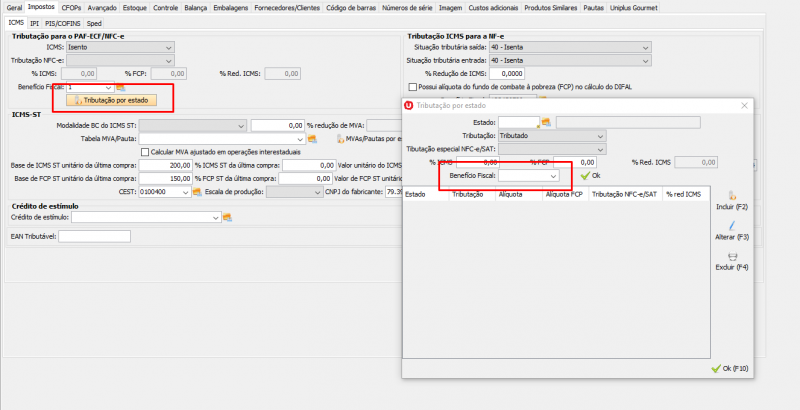

1- No cadastro do produto → aba Imposto → Tributação por estado, preencha o campo Benefício Fiscal para o estado da filial:

2- No cadastro do produto → aba Imposto, preencha o campo Benefício Fiscal:

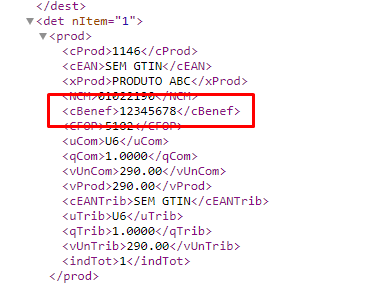

XML NF-e/NFC-e

Ao transmitir uma NF-e/NFC-e o Benefício Fiscal é enviado na seguinte tag:

Conteúdo Relacionado

Os artigos listados abaixo estão relacionados ao que você acabou de ler:

• ICMS – Índice

• Cadastro de Produtos

• Tabela de conversão de CST x CSOSN

• Hierarquia da configuração tributária

• Apuração ICMS ST

• Redução do ICMS na base do PIS/COFINS

• SINTEGRA

• Grupo de Produtos

• Informações adicionais sobre DIFAL

• Natureza da Operação / CFOP