Situação Tributária na Emissão de Notas Fiscais

Introdução

Neste artigo, vamos explicar como analisar a situação tributária de um produto na DANFE. Primeiramente considere o regime tributário da empresa, pois é a partir do regime tributário que o sistema é configurado para o cálculo dos impostos. Vamos dividir o artigo em três tabelas básicas.

TABELA A – Código do Regime Tributário (CRT)

1 – Simples Nacional.

2 – Simples Nacional – excesso de sublimite da receita bruta.

3 – Regime Normal.

O regime tributário é a forma como a empresa apura e recolhe os impostos. Para o enquadramento adequado, vai depender do faturamento anual e do tipo de empresa.

TABELA B – Origem da Mercadoria ou do Serviço

Na DANFE, como veremos abaixo, o primeiro dígito antes da situação tributária, indica a origem da mercadoria, tanto para CST como para CSOSN. Atualmente a tabela origem contém oito códigos e basicamente serve para indicar se o produto é de origem nacional ou estrangeira:

| Código | Importação | Origem da Mercadoria ou Serviço |

| 0 | Não | Nacional, exceto as indicadas nos códigos 3, 4, 5 e 8 |

| 1 | Sim | Estrangeira – importação direta, exceto a indicada no código 6 |

| 2 | Sim | Estrangeira – adquirida no mercado interno, exceto a indicada no código 7 |

| 3 | Sim | Nacional, mercadoria ou bem com conteúdo de importação superior a 40% e inferior ou igual a 70% |

| 4 | Não | Nacional, cuja produção tenha sido feita em conformidade com os processos produtivos básicos de que tratam o Decreto-Lei nº 288/67, e as Leis 8.248/91, 8.387/91, 10.176/01 e 11.484/07 |

| 5 | Não | Nacional, mercadoria ou bem com Conteúdo de Importação inferior ou igual a 40% (quarenta por cento) |

| 6 | Não | Estrangeira – Importação direta, sem similar nacional, constante em lista de Resolução CAMEX |

| 7 | Não | Estrangeira – Adquirida no mercado interno, sem similar nacional, constante em lista de Resolução CAMEX |

| 8 | Sim | Nacional, mercadoria ou bem com conteúdo de importação superior a 70% |

| Atenção | Os códigos 1 e 6 são utilizados por empresas que fazem importação direta de produtos. Se a sua empresa recebe os códigos de origem 1 ou 6 na nota fiscal e não é o importador, você deve mudar esses códigos para 2 e 7 respectivamente. |

Código da Situação Tributária (CST)

Esse código é imprescindível para a classificação de alguns impostos. O CST é usado nos seguintes impostos:

- PIS: Programa de Integração Social;

- COFINS: Contribuição para Financiamento da Seguridade Social;

- ICMS: Imposto sobre a Circulação de Mercadorias e Serviços;

- IPI: Imposto sobre Produtos Industrializados.

Cada um destes impostos possui códigos de situação tributária específicos que indicam como o imposto deverá ser destacado/calculado na emissão da nota fiscal. O CST indica as seguintes situações:

- Cobrança por alíquota integral;

- Cobrança por alíquota reduzida;

- Imune;

- Isento de cobrança;

- Suspenso;

- Cobrança antecipada.

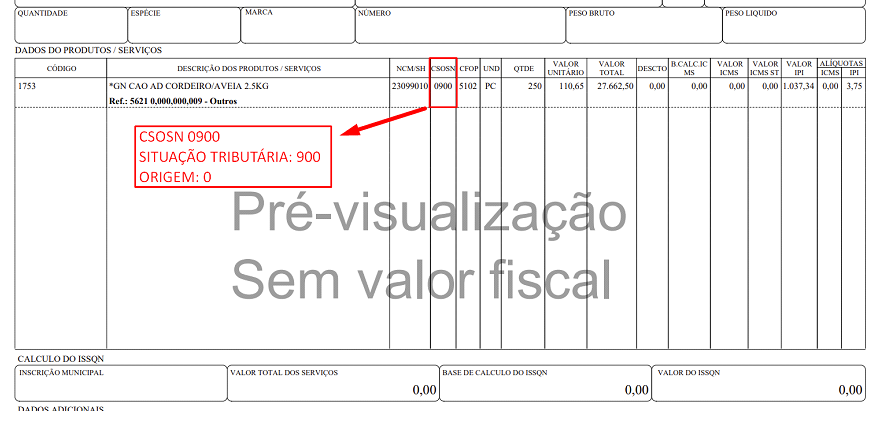

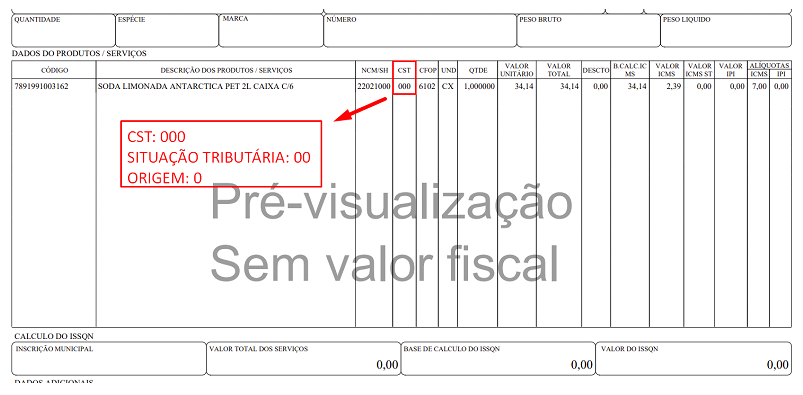

CST ou CSOSN

O código CST de ICMS é válido para as empresas dos regimes tributários Lucro Real e Lucro Presumido. Para as empresas do Simples Nacional, foi criada outra nomenclatura que possui a mesma finalidade, o Código da Situação da Operação do Simples Nacional (CSOSN).

CST ICMS

O CST de ICMS é composto por dois dígitos (00) e o CSOSN de três dígitos (000). Alguns materiais também podem trazer a CST com três dígitos (000) e o CSOSN com quatro dígitos (0000), se considerar a origem da mercadoria.

CST e CSOSN na DANFE

CSOSN:

CST:

TABELA C – CÓDIGO DE CST E CSOSN

CST

- 00 – Tributada integralmente;

- 10 – Tributada e com cobrança do ICMS por substituição tributária;

- 20 – Com redução de base de cálculo;

- 30 – Isenta ou não tributada e com cobrança do ICMS por substituição tributária;

- 40 – Isenta;

- 41 – Não tributada;

- 50 – Suspensão;

- 51 – Diferimento;

- 60 – ICMS cobrado anteriormente por substituição tributária;

- 70 – Com redução de base de cálculo e cobrança do ICMS por substituição tributária;

- 90 – Outras.

CSOSN

Para as empresas do Simples Nacional, o CST é substituído pelo CSOSN, que tem as seguintes classificações:

- 101 – Tributada pelo Simples Nacional com permissão de crédito;

- 102 – Tributada pelo Simples Nacional sem permissão de crédito;

- 103 – Isenção do ICMS no Simples Nacional para faixa de receita bruta;

- 201 – Tributada pelo Simples Nacional com permissão de crédito e com cobrança do ICMS por substituição tributária;

- 202 – Tributada pelo Simples Nacional sem permissão de crédito e com cobrança do ICMS por substituição tributária;

- 203 – Isenção do ICMS no Simples Nacional para faixa de receita bruta e com cobrança do ICMS por substituição tributária;

- 300 – Imune;

- 400 – Não tributada pelo Simples Nacional;

- 500 – ICMS cobrado anteriormente por substituição tributária (substituído) ou por antecipação;

- 900 – Outros.

A situação tributária passa por validação ao transmitir uma nota fiscal. A SEFAZ verifica se o CST utilizado está de acordo com o tipo de ICMS destacado na NF-e. Se houver alguma inconsistência, a nota será rejeitada.

Correlação entre CST e CSOSN

| Importante | Os códigos de CST, precisam ser analisados caso a caso. Há produtos que são isentos, imunes ou não tributados de ICMS dentro do DAS (Declaração de Arrecadação do Simples Nacional), mas podem ser tributados normalmente no regime RPA (Regime Periódico de Apuração), salvo os que são substituição tributária que possuem CST específicos. |

| CSOSN que deverá estar destacado | CST a ser usado pela empresa |

| 101 | 00 – Tributada Integralmente; 20 – Com redução de Base de Cálculo; 90 – Outras. |

| 102 | 00 – Tributada Integralmente; 20 – Com redução de Base de Cálculo; 90 – Outras. |

| 103 | 40 – Isenta; 90 – Outras. |

| 201 | 10 – Tributada e com cobrança de ICMS de substituição tributária; 30 – Isenta ou não tributada e com cobrança do ICMS por substituição tributária; 70 – Com redução da Base de Cálculo e cobrança de ICMS; 90 – Outras. |

| 202 | 10 – Tributada e com cobrança de ICMS de substituição tributária; 30 – Isenta ou não tributada e com cobrança do ICMS por substituição tributária; 70 – Com redução da Base de Cálculo e cobrança de ICMS; 90 – Outras. |

| 203 | 10 – Tributada e com cobrança de ICMS de substituição tributária; 30 – Isenta ou não tributada e com cobrança do ICMS por substituição tributária; 70 – Com redução da Base de Cálculo e cobrança de ICMS; 90 – Outras. |

| 300 | 40 – Isenta; 41 – Não tributada. |

| 400 | 40 – Isenta; 50 – Suspensão. |

| 500 | 60 – ICMS pago anteriormente por substituição tributária. |

| 900 | 00 – Tributada Integralmente; 20 – Com redução de Base de Cálculo; 51 – Diferimento; 90 – Outras. |

Diferenças entre os CSOSN 101/102, 400 e 900

- 101/102: todas as operações que são tributadas (Exemplo: CFOP 5.101, 5.102, 5.103, 5.107, 5.124 e 5.125);

- 400: para toda operação não sujeito ao recolhimento do Simples, porém que envolve faturamento ou baixa de custos ou estoque, ou seja, saída ou entrada de caixa ou de crédito. São saídas, que não entram dinheiro, mas alteram o resultado contábil (Devolução de compras, Venda de imobilizado, amostra grátis, bonificações, por exemplo: CFOP: 5.151, 5.152, 5.911, 5.912, 5.914, 5.915, 5.916, 5.201, 5.202, 5.949, 7.101 e 7.102);

- 500: códigos usados pelas ME/EPP de ICMS cobrado por substituição tributária de contribuintes substituídos ou por antecipação, classificam-se exclusivamente a operações ou produtos sujeitos a substituição tributária (exemplos: 5.405, 5.656, 5.667);

- 900: para toda operação que não entra como base para recolhimento do Simples, e não tem envolvimento de dinheiro, ou crédito (remessas para industrialização por exemplo, CFOP 5.901, 5.902 e 5.904).

Outras Situações Tributárias

CST – IPI

- 00 – Entrada com Recuperação de Crédito;

- 01 – Entrada Tributável com Alíquota Zero;

- 02 – Entrada Isenta;

- 03 – Entrada Não-Tributada;

- 04 – Entrada Imune;

- 05 – Entrada com Suspensão;

- 49 – Outras Entradas;

- 50 – Saída Tributada;

- 51 – Saída Tributável com Alíquota Zero;

- 52 – Saída Isenta;

- 53 – Saída Não-Tributada;

- 54 – Saída Imune;

- 55 – Saída com Suspensão;

- 99 – Outras Saídas.

CST de PIS/COFINS

Estes impostos usam a mesma tabela para indicar a classificação do imposto.

Entrada:

- 01 – Operação Tributável com Alíquota Básica;

- 02 – Operação Tributável com Alíquota Diferenciada;

- 03 – Operação Tributável com Alíquota por Unidade de Medida de Produto;

- 04 – Operação Tributável Monofásica – Revenda a Alíquota Zero;

- 05 – Operação Tributável por Substituição Tributária;

- 06 – Operação Tributável a Alíquota Zero;

- 07 – Operação Isenta da Contribuição;

- 08 – Operação sem Incidência da Contribuição;

- 09 – Operação com Suspensão da Contribuição;

- 49 – Outras Operações de Saída;

- 99 – Outras Operações.

Saída:

- 50 – Operação com Direito a Crédito – Vinculada Exclusivamente a Receita Tributada no Mercado Interno;

- 51 – Operação com Direito a Crédito – Vinculada Exclusivamente a Receita Não Tributada no Mercado Interno;

- 52 – Operação com Direito a Crédito – Vinculada Exclusivamente a Receita de Exportação;

- 53 – Operação com Direito a Crédito – Vinculada a Receitas Tributadas e Não-Tributadas no Mercado Interno;

- 54 – Operação com Direito a Crédito – Vinculada a Receitas Tributadas no Mercado Interno e de Exportação;

- 55 – Operação com Direito a Crédito – Vinculada a Receitas Não-Tributadas no Mercado Interno e de Exportação;

- 56 – Operação com Direito a Crédito – Vinculada a Receitas Tributadas e Não-Tributadas no Mercado Interno, e de Exportação;

- 60 – Crédito Presumido – Operação de Aquisição Vinculada Exclusivamente a Receita Tributada no Mercado Interno;

- 61 – Crédito Presumido – Operação de Aquisição Vinculada Exclusivamente a Receita Não-Tributada no Mercado Interno;

- 62 – Crédito Presumido – Operação de Aquisição Vinculada Exclusivamente a Receita de Exportação;

- 63 – Crédito Presumido – Operação de Aquisição Vinculada a Receitas Tributadas e Não-Tributadas no Mercado Interno;

- 64 – Crédito Presumido – Operação de Aquisição Vinculada a Receitas Tributadas no Mercado Interno e de Exportação;

- 65 – Crédito Presumido – Operação de Aquisição Vinculada a Receitas Não-Tributadas no Mercado Interno e de Exportação;

- 66 – Crédito Presumido – Operação de Aquisição Vinculada a Receitas Tributadas e Não-Tributadas no Mercado Interno, e de Exportação;

- 67 – Crédito Presumido – Outras Operações;

- 70 – Operação de Aquisição sem Direito a Crédito;

- 71 – Operação de Aquisição com Isenção;

- 72 – Operação de Aquisição com Suspensão;

- 73 – Operação de Aquisição a Alíquota Zero;

- 74 – Operação de Aquisição sem Incidência da Contribuição;

- 75 – Operação de Aquisição por Substituição Tributária;

- 98 – Outras Operações de Entrada;

- 99 – Outras Operações.

Conteúdo Relacionado

Os artigos listados abaixo estão relacionados ao que você acabou de ler:

• Antes de Falar com o Suporte Técnico

• Obtendo suporte técnico e ajuda